Вариант удушения

Параметр удушения Значение

Стренгл-опцион — это метод торговли, при котором инвесторы держат колл-опцион и пут-опцион на один и тот же базовый актив. Срок экспирации также одинаков, но цена исполнения варьируется. Это экономически выгодная альтернатива стрэддл-опциону.

Это продвинутая стратегия торговли опционами; По сравнению с базовой торговлей опционами эта стратегия несет в себе повышенные риски. Эти варианты могут привести к значительным транзакционным издержкам (несколько комиссий) и уменьшить потенциальную прибыль. Это может сэкономить время и деньги для трейдеров, работающих с ограниченным бюджетом.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

Ключевые выводы

- Strangle — это стратегия торговли опционами. Здесь трейдеры реализуют колл-опцион и пут-опцион на один и тот же актив. Срок действия один и тот же, а цена исполнения разная.

- Стратегия нейтральных опционов может быть выгодна, когда ожидается значительное изменение цены, но направление движения неизвестно. Потенциальные потери ограничиваются комиссионными и стоимостью покупки стрэнгла.

- Чтобы все заработало, необходимо тщательное планирование; инвестор должен учитывать рынки как с высокой, так и с низкой волатильностью. Эти решения основаны на рыночных спекуляциях.

Объяснение стратегии Strangle Option

Опцион удушения предсказывает, значительно ли изменится цена акции. Это помогает трейдерам делать точные прогнозы — будет ли цена акций расти, падать или оставаться в определенном диапазоне.

Чтобы выполнить эту сделку, инвесторы покупают или продают колл-опцион, цена исполнения которого выше текущей цены. При этом они покупают опцион пут, цена исполнения которого ниже текущей цены. Чтобы получить прибыль, инвестор должен выполнить длинную стрэнгл для акций, цены на которые резко колеблются, и короткую стрэнгл для цен, которые остаются в узком диапазоне.

Стратегия длинных опционов включает один опцион пут с более низкой ценой исполнения и один опцион колл с более высокой ценой исполнения. Базовые акции имеют одинаковую дату экспирации. Стратегия длинного опциона настроена на чистый дебет (или чистую стоимость). Инвесторы получают прибыль, когда базовая акция колеблется выше верхней точки безубыточности или ниже нижней точки безубыточности.

Как восходящие, так и нисходящие ценовые движения предлагают неограниченную прибыль. Возможные потери здесь возникает от комиссий и стоимости покупки нейтральных опционов. Инвестор может использовать различные торговые стратегии — покрытые опционы, перевернутый стрэнгл и т. д.

Перевернутая стратегия — это тактика корректировки для защиты от плохих позиций. Правильный удар по инверсии бывает сложно выбрать. Покрытый колл «вне денег» (длинная акция с коротким коллом «вне денег») и короткий пут «вне денег» объединяются, чтобы сформировать стратегию покрытых опционов. Здесь в резерве не сохраняются наличные деньги, поэтому, если назначен пут, нельзя совершать покупки.

Характеристики стратегии нейтральных опционов следующие:

- Максимальный убыток ограничивается суммой уплаченной чистой премии.

- Убыток будет самым высоким, как раз между двумя ценами исполнения.

- Потенциал прибыли бесконечен.

Примеры

Давайте рассмотрим примеры стренлов, чтобы лучше понять торговлю опционами.

Пример №1

Дейв тестирует стратегию нейтральных опционов. В марте 2022 года он купил опцион пут на 120 долларов и опцион колл на 130 долларов. Он принимает стоимость в размере 10 долларов и устанавливает нижний предел в 110 долларов и потолок в 140 долларов (чтобы покрыть понесенные расходы).

Пример #2

Дэн хочет использовать стратегию нейтральных опционов. Он инициирует колл-опцион и пут-опцион на акции ABC, которые торгуются по цене 200 долларов за акцию. Колл имеет цену исполнения 205 долларов и премию 5 долларов, что в сумме составляет 500 долларов. (5 долларов * 100 долларов). Дэн покупает опцион пут по цене исполнения 195 долларов и премии 3 доллара, что в сумме составляет 300 долларов (3 доллара * 100).

Теперь, если цена сдвинется к более низкой цене в 180 долларов, опцион колл истечет, и премия в 500 долларов будет потеряна. Однако, если опцион пут истекает, скажем, на 1000 долларов, общая прибыль составит 700 долларов (1000 долларов минус первоначальная стоимость в 300 долларов). Следовательно, общая прибыль Дэна составит 200 долларов (700–500 долларов).

Если цена останется между 205 и 195 долларами, Дэн потеряет 800 долларов (300 долларов плюс 500 долларов).

График

Теперь давайте посмотрим на странгл-график.

Предположим, трейдер устанавливает цену странгла на уровне 105 для колл-опциона и 95 для пут-опциона. Его можно изобразить с помощью следующих графиков:

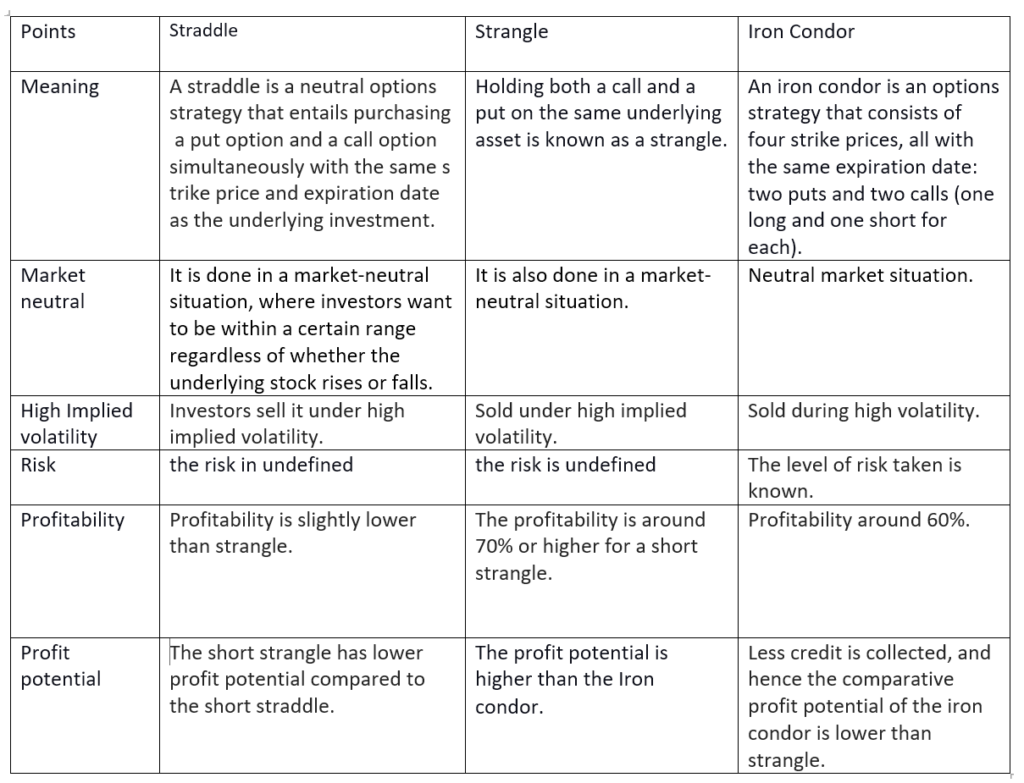

Разница между стрэнглом, стрэддлом и железным кондором

Давайте посмотрим на разницу между стрэдлом, стрэнглом и железным кондором:

Длинный стрэнгл против короткого стрэнгла

Базовый актив должен претерпевать значительные изменения цены, чтобы длинный стрэнгл был прибыльным. Для сравнения, несмотря на высокий риск, выигрыш от короткого стрэнла невелик.

Теперь давайте посмотрим на сравнение длинного и короткого стрэнгла, чтобы различить их:

ОчкиДлинный стрэнглКороткий стрэнгл ЗначениеПозицию «длинного стрэнгла» можно создать, купив пут и колл. Это делается, когда рынок может внезапно двигаться в длинном или коротком движении. Можно продать стрэнгл-опцион пут-и-колл, чтобы заработать на премии, если ожидается, что рынок останется в том же состоянии. между уровнями поддержки и сопротивления. Это известно как «короткое удушение». РискиРиски, связанные с длинным стрэнглом (купить стрэнгл), ограничены. Максимальный убыток ограничен чистой премией, выплачиваемой в стратегии длинного стрэнгла. Это происходит, когда цена базового актива колеблется между двумя ценами реализации опциона. инвесторы потеряют деньги, если стоимость базового актива изменится по истечении срока действия.НаградыБазовый актив должен значительно двигаться вверх и вниз по истечении срока, чтобы генерировать наибольшую прибыль. На дату истечения цена базового актива должна колебаться между ценами исполнения опционов, чтобы приносить наибольшую прибыль. Чистая премия от продажи опционов устанавливает верхний предел максимальной прибыли.

Часто задаваемые вопросы (FAQ)

Могут ли удушающие опционы быть прибыльными?

Нейтральная стратегия торговли опционами может быть выгодна, когда цена базовой ценной бумаги меняется, но направление движения остается неопределенным. Чтобы все заработало, необходимо тщательное планирование; инвестор должен учитывать рынки как с высокой, так и с низкой волатильностью.

Когда использовать вариант длинного удушения?

Стратегия длинного опциона является предпочтительным методом торговли, когда существует вероятность значительного движения цены, но нет уверенности в направлении изменения цены. Таким образом, эта стратегия используется для получения прибыли от неопределенности.

Как управлять стрэнгл-опционом?

Стратегия нейтральных опционов включает покупку опциона колл (с более высокой ценой исполнения) и покупку опциона пут (с более низкой ценой исполнения). Эта стратегия работает, когда прогноз нейтрален или ограничен диапазоном. Эти решения принимаются на основе отчетов о прибылях и убытках и других широко освещаемых новостей.

Рекомендуемые статьи

Это руководство по стратегии Strangle Option и ее значению. Мы объясняем разницу между длинными и короткими типами, примеры, графики и различия со стрэддлом. Подробнее об этом вы можете узнать из следующих статей —

- Опции LEAP

- Опционы на фьючерсы

- Спред опционов

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)