Коммерческие бумаги

Определение коммерческой бумаги

Коммерческая бумага определяется как инструмент денежного рынка, который используется для получения краткосрочного финансирования и обычно имеет форму простого векселяВексельВексель определяется как долговой инструмент, по которому эмитент векселя обещает заплатить определенную сумму на вечеринку в определенную дату.Подробнее выдается инвестиционными банками и корпорациями. Большинство коммерческих бумаг легко пролонгировать, оплачивая старые выпуски из доходов от новых выпусков. Следовательно, он становится постоянным источником финансирования.

- Инвестиции в такие ценные бумаги осуществляются институциональными инвесторами и состоятельными частными лицами (HNI) напрямую и другими через взаимные фонды или биржевые фонды (ETF).

- Он не предназначен для широкой публики, и, следовательно, существует ограничение на рекламу ценных бумаг. Вторичный рынок существует и для коммерческих бумаг, но участниками рынка в основном являются финансовые учреждения.

- Он выпускается с дисконтом к номиналу, а по истечении срока номинал становится выкупной стоимостью. Он выпускается крупным номиналом, например, 100 000 долларов.

- Срок погашения коммерческих бумаг составляет от 1 до 270 дней (9 месяцев), но обычно они выпускаются на срок до 30 дней. В некоторых странах максимальная продолжительность составляет 364 дня (1 год). Чем выше дюрация, тем выше эффективная процентная ставка по этим бумагам.

- Нет необходимости регистрировать документы в Комиссии по ценным бумагам и биржам (SEC), и, следовательно, это помогает сэкономить на административных расходах. предоставляемые товары или услуги, но необходимые для бесперебойного функционирования деловых операций, таких как информационные технологии, финансы и бухгалтерский учет. читать больше и приводит к меньшему количеству документов.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Типы коммерческих бумаг (Единый коммерческий кодекс – ЕКК)

Согласно Единому торговому кодексу (UCC) коммерческие бумаги бывают четырех видов:

- Черновик — Вексель – это письменное распоряжение одного лица другому об уплате указанной суммы третьему лицу. В черновике 3 стороны. Человек, который дает инструкции, называется «ящиком». Лицо, получившее указание, называется плательщиком. Лицо, которое должно получить платеж, называется «получателем платежа».

- Проверять — Это особая форма тратты, где плательщиком является банк. Существуют определенные специальные правила, которые применяются к чеку. Следовательно, это считается другим инструментом.

- Примечание — В этом инструменте одно лицо обещает другому заплатить определенную сумму денег другому. В записке 2 стороны. Человек, который дает обещание и пишет инструмент, называется «чертежником» или «создателем». Лицо, которому дается обещание и которому должен быть произведен платеж, называется плательщиком или получателем платежа. Он также известен как «вексель». В большинстве случаев коммерческая бумага имеет форму простого векселя.

- Депозитные сертификаты (CD) — CD — это инструмент, с помощью которого банк подтверждает получение депозита. Кроме того, он также содержит подробную информацию о стоимости погашения, процентной ставке и дате погашения. Выдается банком вкладчику. Это особая форма векселя. Существуют определенные специальные правила, которые применяются к компакт-диску. Следовательно, это считается другим инструментом.

Виды коммерческих бумаг (по признаку обеспечения)

По признаку безопасности различают два вида коммерческих бумаг:

- Необеспеченные коммерческие бумаги – Они также известны как традиционные коммерческие бумаги. Большинство этих бумаг выпускаются без залога, а значит, являются необеспеченными. Рейтинг выпуска зависит от качества активов и всех других аспектов, связанных с этой организацией. Рейтинг производится таким же образом, как и для облигаций. Они не покрываются страхованием депозитов, например страхованием Федеральной корпорации страхования депозитов (FDIC) в США, и, следовательно, инвесторы получают страховку на рынке отдельно в качестве резервной.

- Обеспеченные коммерческие бумаги – Они также известны как коммерческие бумаги, обеспеченные активами (ABCP). Они обеспечены другими финансовыми активами. Обычно они выдаются путем создания структурированного инвестиционного инструмента, который создается спонсирующей организацией путем передачи определенных финансовых активов. Это ликвидные активы, потому что экономические ресурсы или собственность могут быть преобразованы в ценный актив, такой как наличные деньги. Подробнее. Эти документы выпускаются для того, чтобы инструменты не включались в финансовый отчет. Эти отчеты, в том числе балансовый отчет, отчет о прибылях и убытках, отчет о движении денежных средств и отчет об акционерном капитале, должны быть подготовлены в соответствии с предписанными и стандартизированными стандартами бухгалтерского учета, чтобы обеспечить единообразие отчетности на всех уровнях организации-спонсора. Кроме того, рейтинговые агентства оценивают выпуск на основе активов, хранящихся в структурированном инвестиционном инструменте, игнорируя качество активов спонсора. Во время финансового кризиса Финансовый кризис Термин «финансовый кризис» относится к ситуации, в которой основные финансовые активы рынка испытывают резкое снижение рыночной стоимости за относительно короткий период времени, или когда ведущие предприятия не в состоянии выплатить свой огромный долг, или когда финансовые учреждения сталкиваются с нехваткой ликвидности и не могут вернуть деньги вкладчикам, что вызывает панику на рынках капитала и среди инвесторов. Читать далее, держатели ABCP были одними из самых больших убытков.

Рассчитать доходность коммерческих бумаг

Формула доходности коммерческих бумаг:

Доходность = (Номинальная стоимость – Цена продажи/Цена продажи) * (360/Срок погашения) * 100

Пример

Рассчитайте процентный доход по следующим коммерческим бумагам:

- Номинальная стоимость: 500 000 долларов США

- Цена продажи: 490 000 долларов США

- Срок погашения: 100

- Брокерские и другие сборы: 3%

Решение:

- Брокерские услуги = 3% от 500 000 долларов США = 15 000 долларов США.

- Чистая цена продажи = 495 000 долл. США – 15 000 долл. США = 475 000 долларов

Расчет доходности выглядит следующим образом:

- Доходность = [(Face Value – Sale Price)/Sale Price] * (360/срок погашения) * 100

- = (500 000 – 475 000)/475 000 * (360/100) * 100

- «=» 18,95%

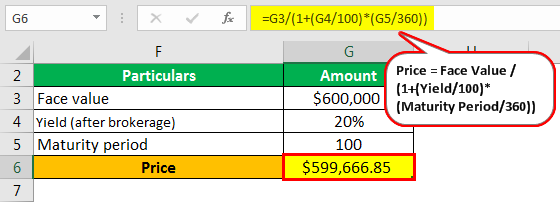

Ценообразование коммерческих бумаг

Формула ценообразования коммерческих бумаг:

Цена = Номинальная стоимость / [1+(Yield/100 * Maturity Period/360)]

Пример коммерческой бумаги

Рассчитайте рыночную цену следующего примера коммерческой бумаги:

- Номинальная стоимость: 500 000 долларов США

- Доходность (после брокерской): 20%

- Срок погашения: 100

Решение:

Расчет цены выглядит следующим образом:

- Цена = Номинальная стоимость / [1+{(Yield/100)*(Maturity Period/360)}]

- = 600 000 / [1+(20/360)]

- = 568 421 долл. США

Преимущества

- Залог не нужен.

- Меньшая стоимость финансирования.

- Меньшая документация и соответствие.

- Высоколиквидный.

- Он позволяет диверсифицировать средства в краткосрочные инструменты.

- Инструменты с высоким рейтингом, следовательно, меньше шансов на дефолт.

- Для инвесторов доходность выше по сравнению с банковскими депозитами.

- Нет ограничений на конечное использование средств.

Недостатки

- Коммерческие бумаги могут быть выпущены по инвестиционному уровнюИнвестиционный уровеньИнвестиционный уровень — это кредитный рейтинг облигаций, векселей и векселей с фиксированным доходом, который присваивается рейтинговыми агентствами, такими как Standard and Poor’s (S&P), Fitch и Moody’s, для выражения кредитоспособности и риск, связанный с этими инвестициями. Только банки и крупные корпорации. Следовательно, это не источник средств, который доступен для всех.

- Мелкие инвесторы не могут напрямую инвестировать в коммерческие бумаги.

- Вторичный рынок биржевых бумаг менее ликвиден.

Последние тенденции

- Рынок коммерческих бумаг составлял 7,2 млрд долларов для финансового сектора и 23 млрд долларов для нефинансового сектора по состоянию на конец апреля 2019 года в соответствии с резервом ФРС.

- Большинство выпусков осуществляется в течение 1-4 дней в соответствии с резервом ФРС. Всего в апреле 2019 года было сделано 112 выпусков, из них 47 выпусков относились к планке 1-4 дня.

- Процентные ставки в апреле 2019 года варьировались от 2,39% до 2,47% для учреждений с рейтингом AA и от 2,46% до 2,56% для других в соответствии с резервом ФРС.

- Рынок коммерческих бумаг растет, и большая часть инвестиций осуществляется через первоклассный денежный рынок. Денежный рынок Денежный рынок — это финансовый рынок, на котором краткосрочные активы и открытые фонды торгуются между учреждениями и трейдерами. Читать далее фонды (MMF).

Заключение

Коммерческая бумага является оборотным инструментомОборотный инструментОборотным инструментом называется передаваемый и подписанный письменный документ, посредством которого плательщик гарантирует или обещает выплатить определенную сумму в определенную дату в будущем или по требованию получателя платежа или предъявителя. Он включает в себя переводные векселя, доставочное поручение, простой вексель, клиентскую расписку и т. д. Читать далее, выдаваемые для получения краткосрочного кредита. Существуют определенные правила и ограничения в отношении выпусков, эмитентов и инвесторов. Обычно он не обеспечен, но иногда обеспечен финансовыми активами. Дисконт, по которому выпускается инструмент, определяет норму доходности коммерческих бумаг.

После кризиса 2008 года доверие инвесторов к этому инструменту, особенно обеспеченному активами, было утрачено, но сейчас оно восстановлено. В результате эти бумаги широко выпускаются и инвестируются.

Рекомендуемые статьи

Это было руководство по коммерческим бумагам и их определению. Здесь мы обсуждаем типы коммерческих бумаг, а также их ценовые примеры, преимущества и недостатки. Вот другие статьи по бухгалтерскому учету, которые могут вам понравиться:

- Учет капитальной аренды

- Обзор финансового рынка

- Доходные фонды

- Полная форма NBFC

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)