Глава семьи

Что такое глава семьи (HOH)?

Глава семьи (HOH) — это статус подачи налоговых деклараций, на который могут претендовать физические лица. Чтобы считаться главой семьи, налогоплательщик должен оплачивать более половины расходов на содержание дома. Лица, соответствующие требованиям HOH, могут получать определенные льготы, такие как более высокие налоговые вычеты и более низкие налоговые ставки.

Чтобы считаться главой семьи при подаче налоговой декларации, человек должен считаться неженатым. Кроме того, HOH должен содержать иждивенца более шести месяцев.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- Что такое глава семьи (HOH)?

Ключевые выводы

- Глава семьи — это налоговый статус, на который могут претендовать физические лица, когда придет время подавать налоги.

- Чтобы иметь право на роль главы семьи, лица должны соответствовать как минимум трем критериям. Они не должны были состоять в браке, должны были оплачивать более половины расходов на содержание своего дома и обеспечивать содержание другого иждивенца, проживающего с ними более полугода.

- Люди, имеющие право на HOH, получают определенные финансовые льготы, такие как более низкая налоговая планка, более высокий порог налога на прирост капитала и увеличенный стандартный вычет.

Требования главы домохозяйства

Чтобы претендовать на налоговые льготы HOH, физические лица должны соответствовать всем нижеперечисленным требованиям.

- Не должен быть женат.

- Должен оплатить более 50% расходов на содержание дома. (Квартплата, коммунальные услуги, продукты и т.д.)

- Должен жить с квалифицированным членом семьи, обеспечивающим поддержку более полугода.

Квалифицированный член семьи или квалифицированный иждивенец должен прожить с HOH не менее шести месяцев, чтобы соответствовать критериям. Примеры квалифицированных иждивенцев включают следующее.

- Дети

- Брат

- Сестра

- внук

- Бабушки и дедушки

- Мать

- Отец

- Парень Девушка

Несоответствие перечисленным критериям лишает физических лиц права на получение налогового статуса HOH.

#1 – Временные ситуации

Есть определенные исключения из правила налогообложения HOH. Например, если у отдельных лиц есть дети, которые ходят в школу и часть года живут вдали от дома, они по-прежнему могут иметь право на получение статуса главы семьи в соответствии с Служба внутренних доходов (IRS).

Это также может применяться к ситуациям, связанным с бизнесом, военной службой, отпуском, болезнью или содержанием под стражей несовершеннолетних.

# 2 – Родительские иждивенцы

Даже если мать или отец не проживают с HOH, человек может соответствовать требованиям. В такой ситуации HOH должен иметь возможность заявить родителя как иждивенца. Кроме того, HOH должно оплачивать половину расходов на содержание семьи родителей. Этот расход должен быть сделан в течение года.

Это исключение может также включать половину расходов дома престарелых, в который допущены мать или отец HOH.

Примеры

Пример №1 – Мать-одиночка

Саманта — мать-одиночка, одна воспитывающая двоих детей в возрасте до 19 лет. Она не замужем и никогда не была. Чтобы содержать своих детей, она сама оплачивает все счета и расходы.

В этом случае Саманта будет иметь право на статус главы семьи.

Пример №2 – Студент колледжа

У Майкла есть сын, которому 18 лет, он учится в школе полный день и часть года живет вдали от дома. Сын Майкла оплачивает часть своих расходов. Но эта сумма меньше половины суммы, необходимой для его содержания. Майкл тоже недавно развелся.

Майкл также может претендовать на статус HOH.

Пример № 3 – Женатые налогоплательщики

Джош и Сабина женаты и вместе платят налоги. У них трое детей, всем младше 19 лет. Джош и Сабина разделили счета и сами оплатили все расходы.

Поскольку они женаты и вместе подают налоги, ни один из них не будет иметь права на получение статуса HOH.

Глава отдела домашнего хозяйства и налогов

Лица, имеющие право на получение статуса главы налоговой службы домохозяйства, могут воспользоваться определенными финансовыми преимуществами, поскольку они сами обеспечивают других людей.

#1 – Нижняя налоговая планка

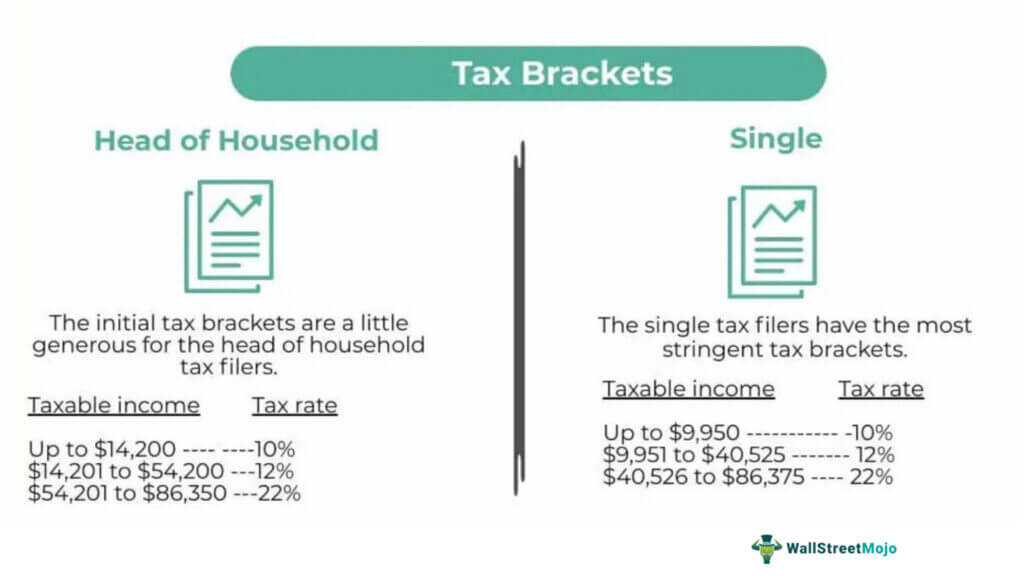

Одним из наиболее значительных преимуществ, которые получают физические лица при подаче заявления в качестве главы семьи, является право на более низкую налоговую категорию. Изменение налоговой категории экономит им значительную сумму денег, если они имеют на это право.

Наиболее существенную разницу можно наблюдать в первых двух налоговых категориях. Например, для лиц с самой низкой налоговой ставкой, уплачивающих 10-процентный налог, отсечение составляло 9 950 долларов для одиноких людей. Однако для HOH порог составляет 14 201 доллар.

Для тех, кто находится во второй по низшей налоговой категории, работники, зарабатывающие от 9 951 до 40 525 долларов, будут облагаться налогом по ставке 12 процентов при нормальных обстоятельствах. Но для HOH уровень дохода меняется с 14 201 до 54 200 долларов. Дополнительные 13 275 долл. США прибыли. Прибыль обычно определяется как чистая прибыль компании, полученная после снижения себестоимости продаж, операционных расходов, процентов и налогов со всей выручки от продаж за определенный период времени. В случае физического лица это включает в себя заработную плату или другие платежи. Подробнее может спасти этих налогоплательщиков несет ответственность, подлежит или обязана платить налог правительству на основании налогового законодательства страны. Читать далее значительную сумму денег.

#2 – Более высокий порог долгосрочного прироста капитала

Долгосрочный прирост капитала — это любой доход, полученный от инвестиций или торговых активов. Физические лица, торгующие акциями или криптовалютамиКриптовалютаКриптовалюта относится к технологии, которая действует как средство для облегчения проведения различных финансовых транзакций, которые являются безопасными и надежными. Это одна из торгуемых цифровых форм денег, позволяющая человеку отправлять или получать деньги от другой стороны без какой-либо помощи сторонней службы. Читать далее с прибыли будет платить налог на прирост капитала.

Существует два разных типа налога на прирост капитала – долгосрочный и краткосрочный. Все, что удерживается менее года, считается краткосрочным, в то время как все, что удерживается более года, считается долгосрочным приростом капитала. читать далее.

Если квалифицируется как HOH, порог для включения в налоговую категорию будет выше. Например, лица, зарабатывающие от 40 001 до 441 450 долларов США в виде прироста капитала, будут помещены в 15-процентную налоговую категорию.

Но лица, соответствующие требованиям главы семьи, будут иметь более высокий порог. Вместо этого 15-процентная налоговая ставка будет применяться к домашним хозяйствам, зарабатывающим от 53 601 до 469 050 долларов.

№3 – Увеличение стандартных налоговых вычетов

Мало того, что получатели HOH будут помещены в более низкую налоговую категорию, они также будут иметь возможность претендовать на более высокий стандартный вычет.

Стандартные налоговые вычеты используются как способ снизить общий налоговый счет, как и налоговая льгота. Это происходит по-разному, например, путем заявления налоговых вычетов или исключения прибыли из налоговых деклараций.Подробнее. Он включает в себя часть дохода, которая будет исключена из налогооблагаемого дохода, чтобы помочь уменьшить сумму причитающихся налогов.

В 2021 году плательщики единого налога получили 12 550 долларов США стандартных вычетов. Для HOH эта сумма увеличилась до 18 800 долларов.

Часто задаваемые вопросы (FAQ)

Кто считается главой семьи?

Глава домохозяйства (HOH) должен быть юридически холост, оплачивать более половины расходов семьи и иметь подходящего иждивенца не менее полугода. Кроме того, те, у кого есть родитель, за которого они платят более половины своих жилищных условий, также имеют право на статус HOH.

В чем разница между главой семьи и одиноким?

Основные вычеты, требования и налоговые категории различаются в зависимости от того, подаете ли вы заявление как один человек или как HOH. Те, кто не состоит в браке и не состоят в браке, квалифицируются как одинокие, тогда как те, у кого есть отвечающий требованиям ребенок или родственник, проживающий с ними и оплачивающие более половины стоимости своего дома, квалифицируются как HOH.

Можете ли вы быть главой семьи и женаты?

Лицо должно считаться не состоящим в браке в последний день года, чтобы иметь право на статус подачи HOH. Это означает, что отдельные лица подают налоги отдельно, оплачивают более половины расходов своей семьи и проводят менее шести месяцев в году со своим супругом.

Рекомендуемые статьи

Это был путеводитель по главе семьи (HOH) и его значению. Здесь мы обсуждаем требования HOH, его квалификацию вместе с примерами. Вы также можете ознакомиться со следующими статьями, чтобы узнать больше:

- Глава семьи против холостяка

- Грантор

- Предельная ставка налога

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)