Формула форвардного курса

Формула для расчета форвардной ставки

Формула форвардной ставки помогает расшифровать кривую доходности, которая представляет собой графическое представление доходности по разным облигациям с разными сроками погашения. Его можно рассчитать на основе спотовой ставки на дату в более отдаленном будущем и дату в ближайшем будущем, а также на количество лет до даты в более отдаленном будущем и на дату в ближайшем будущем.

Искусственный интеллект поможет тебе заработать!

Форвардный курс = [(1 + S1)n1 / (1 + S2)n2]1/(n1-n2) – 1

где S1 = спотовая ставка до следующей даты в будущем,

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- S2 = спотовая ставка до ближайшей даты в будущем, n1 = количество лет до более поздней даты в будущем,

- n2 = Количество лет до ближайшей даты в будущем

Обозначение формулы обычно представляется как Ф(2,1), что означает годовую ставку через два года.

Оглавление

Расчет форвардной ставки (шаг за шагом)

Его можно получить, выполнив следующие действия:

- Во-первых, определите курс спот до ближайшей будущей даты покупки или продажи ценной бумаги, и он обозначается S1. Кроме того, вычислить нет. года до более дальней даты в будущем и обозначается n1.

- Затем определите курс спот до ближайшей даты продажи или покупки той же ценной бумаги, и он обозначается S2. Затем вычислить нет. года до ближайшей даты в будущем и обозначается n2.

- Наконец, расчет форвардной ставки для (n1 – n2) нет. лет после n2 нет. лет показано ниже. Форвардный курс = [(1 + S1)n1 / (1 + S2)n2]1/(n1-n2) – 1

Примеры

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:””;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон Excel с формулой форвардной ставки здесь – Шаблон Excel с формулой форвардной ставки

Пример №1

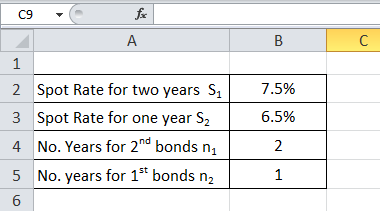

Давайте возьмем пример компании PQR Ltd, которая недавно выпустила облигации, чтобы собрать деньги для своего предстоящего проекта, который должен быть завершен в ближайшие два года. Облигации, выпущенные со сроком погашения один год, обеспечивают доходность инвестиций в размере 6,5%, в то время как облигации со сроком погашения два года обеспечивают доходность инвестиций в размере 7,5%. На основе полученных данных рассчитайте годовую ставку через год.

Данный,

- Спотовая ставка на два года, S1 = 7,5%

- Спотовая ставка на один год, S2 = 6,5%

- Количество лет для 2-х облигаций, n1 = 2 года

- Количество лет для 1-й облигации, n2 = 1 год

Согласно приведенным выше данным, мы рассчитаем годовую ставку компании POR ltd.

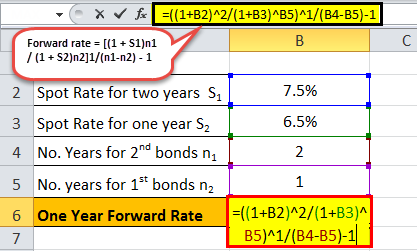

Следовательно, расчет годовой форвардной ставки через год будет следующим:

Ф(1,1) = [(1 + S1)n1 / (1 + S2)n2]1/(n1-n2) – 1

“=” [(1 + 7.5%)2 / (1 + 6.5%)1]1/(2-1) – 1

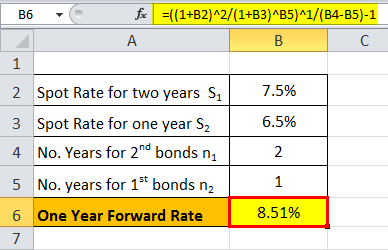

Через год ЗА один год = 8,51%

Пример #2

Возьмем в качестве примера брокерскую фирму, которая занимается бизнесом более десяти лет. Компания предоставила следующую информацию. В таблице дан снимок подробного расчета форвардного курса.

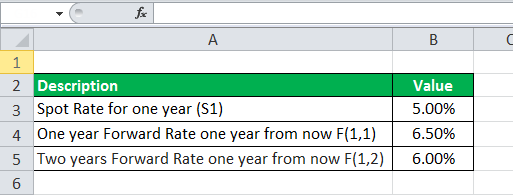

- Спотовая ставка на один год, S1 = 5,00%

- F(1,1) = 6,50%

- F(1,2) = 6,00%

На основе предоставленных данных рассчитайте спотовую ставкуРассчитать спотовую ставкуСпотовая ставка — это наличный курс, по которому происходит немедленная сделка и/или расчет между покупателем и продавцом. Эту ставку можно рассматривать для любых и всех видов продуктов, распространенных на рынке, от потребительских товаров до недвижимости и рынков капитала. Это дает немедленную стоимость продукта, с которым совершается сделка. Подробнее в течение двух и трех лет. Затем рассчитайте годовую форвардную ставку через два года.

- Дано, S1 = 5,00%

- F(1,1) = 6,50%

- F(1,2) = 6,00%

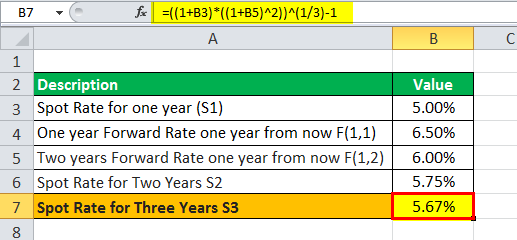

Следовательно, спотовая ставка за два года может быть рассчитана как

S2 = [(1 + S1) * (1 + F(1,1))]1/2 – 1

“=” [(1 + 5.00%) * (1 + 6.50%)]1/2 – 1

Спотовая ставка за два года = 5,75%

Следовательно, расчет спотовой ставки за три года будет,

S3 = [(1 + S1) * (1 + F(1,2))2]1/3 – 1

“=” [(1 + 5.00%) * (1 + 6.00%)2]1/3 – 1

Спотовая ставка за три года = 5,67%

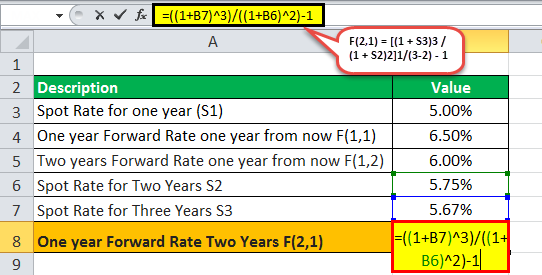

Таким образом, расчет годовой форвардной ставки через два года будет следующим:

Ф(2,1) = [(1 + S3)3 / (1 + S2)2]1/(3-2) – 1

“=” [(1 + 5.67%)3 / (1 + 5.75%)2] – 1

Актуальность и использование

Форвардная ставка относится к ставке, которая используется для дисконтирования платежа с даты в отдаленном будущем на дату в более близком будущем. Его также можно рассматривать как связующее звено между двумя будущими спотовыми ставками, т. е. более дальней спотовой ставкой и более близкой спотовой ставкой. Это оценка того, какими, по мнению рынка, будут процентные ставки в будущем для различных сроков погашения.

Например, предположим, что Джек получил деньги сегодня и хочет накопить деньги, чтобы купить недвижимость через год. Теперь он может инвестировать деньги в государственные ценные бумаги, чтобы обеспечить их безопасность и ликвидность в течение следующего года. Однако в этом случае у Джека есть два варианта: он может либо купить государственную облигацию со сроком погашения в течение одного года, либо купить еще одну государственную облигацию. в обмен на стабильный процентный доход, срок погашения которого наступит через шесть месяцев, а затем, когда наступит срок погашения первой, выделит деньги на другую шестимесячную государственную облигацию.

В случае, если оба варианта приносят одинаковую отдачу от инвестиций, Джеку будет безразлично, и он выберет любой из двух вариантов. Но что, если предлагаемая процентная ставка по шестимесячной облигации выше, чем по годовой. В этом случае он заработает больше денег, купив сейчас шестимесячную облигацию и пролонгировав ее еще на шесть месяцев. Теперь необходимо рассчитать доходность шестимесячной облигации через шесть месяцев. Таким образом, это может помочь Джеку извлечь выгоду из такой временной вариации доходности.

Рекомендуемые статьи

Это руководство по формуле форвардной ставки. Здесь мы обсудим, как рассчитать форвардную ставку по спотовой ставке, а также приведем практические примеры и загружаемый лист Excel. Вы можете узнать больше о бухгалтерском учете из следующих статей –

- Формула возврата инвестицийФормула возврата инвестицийФормула возврата инвестиций измеряет прибыль или убыток от инвестиций по отношению к вложенной сумме. Чистый доход, разделенный на первоначальную капитальную стоимость инвестиций. Формула рентабельности инвестиций = (Чистая прибыль / Стоимость инвестиций) * 100 читать далее

- Формула эффективной годовой ставкиФормула эффективной годовой ставкиЭффективная процентная ставка — это фактическая процентная ставка, полученная или выплаченная после начисления сложных процентов. Он определяется как: Формула эффективной годовой ставки = (1 + r/n)n – 1Подробнее

- Формула процентной ставки

- Формула ставки капитализацииФормула ставки капитализацииФормула ставки капитализации рассчитывается путем деления чистой операционной прибыли на текущую рыночную стоимость актива. Инвесторы используют его для оценки инвестиций в недвижимость на основе годовой доходности. Это помогает решить, является ли собственность хорошей сделкой. Формула = чистая операционная прибыль/текущая рыночная стоимость активаПодробнее

- Bear SpreadBear SpreadBear Spread — это ценовой спред, при котором вы покупаете опционы колл или пут с разными ценами исполнения, имеющими одинаковую дату истечения срока действия. Он используется, когда инвестор считает, что цена акции упадет, но не резко.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)