Диверсифицируемый риск

Определение диверсифицируемого риска

Диверсифицируемый риск также известен как несистематический риск. Он определяется как риск, характерный для фирмы, и влияет на цену отдельных акций, а не на всю отрасль или сектор, в котором работает фирма. Простым примером диверсифицируемого риска может быть забастовка рабочих или регулятивный штраф в отношении фирмы. Таким образом, даже если отрасль показывает хороший рост, эта фирма столкнется с проблемами, и акционеры могут увидеть более низкие цены, даже если в отрасли все хорошо.

Оглавление

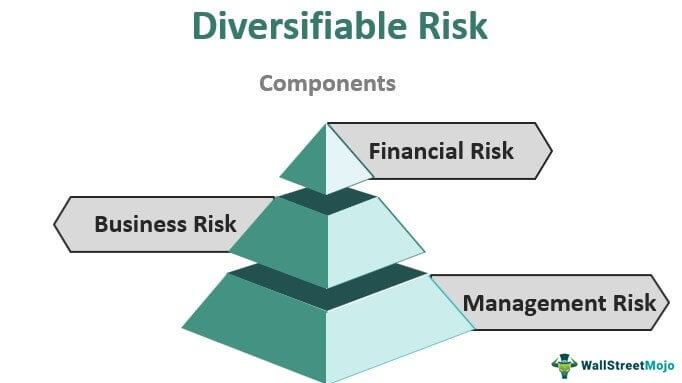

Компоненты диверсифицируемого риска

Три основных компонента диверсифицируемого риска заключаются в следующем:

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

#1 – Бизнес-риск

Бизнес-рискБизнес-рискБизнес-риск связан с ведением бизнеса. Риск может быть выше или ниже время от времени. Но он будет существовать до тех пор, пока вы управляете бизнесом или хотите работать и расширяться. Читать далее возникает из-за проблем, с которыми сталкивается фирма при ведении бизнеса. Они могут быть внутренними и внешними, но характерны только для фирмы. Например, крупная фармацевтическая фирма тратит значительные средства на исследования и разработки, но не может найти на них патент; это повлияет на денежный поток и прибыльность фирмы. Прибыльность фирмы. Прибыльность относится к способности компании получать доход и максимизировать прибыль сверх своих расходов и операционных затрат. Он измеряется с использованием конкретных коэффициентов, таких как маржа валовой прибыли, EBITDA и маржа чистой прибыли. Он помогает инвесторам анализировать результаты деятельности компании. Подробнее. Это будет включать внутренний пример диверсифицируемого риска. С другой стороны, если фирма может выпустить новый продукт на рынок, через две недели ее банят, так как она не прошла некоторые проверки. Это будет внешний бизнес-риск.

#2 – Финансовый риск

Финансовый рискФинансовый рискФинансовый риск относится к риску потери средств и активов с возможностью неспособности погасить задолженность, взятую у кредиторов, банков и финансовых учреждений. Фирма может столкнуться с этим из-за некомпетентных бизнес-решений и практики, что в конечном итоге приведет к банкротству. Это чисто внутренний риск, связанный со структурой капитала и денежных потоков фирмы. Чтобы фирма была платежеспособной и переживала периоды потрясений, структура капитала должна быть надежной, а фирма должна иметь оптимальный уровень заемных и собственных средств.

№ 3 – Управленческий риск

Это самый рискованный и сложный для управления сегмент для фирмы. Смена руководства имеет огромное влияние, поскольку всегда существует угроза того, что близкие соратники уходящего лидера также уйдут в отставку. Это влияет на будущий стратегический рост и текущие стратегические преобразования, которые переживает фирма. И, что не менее важно, можно сказать, что ни одна стратегия в мире не может противостоять проблемам корпоративного управления.

Примеры диверсифицируемого риска

Самый простой способ снизить диверсифицируемый риск — диверсифицировать. Попробуем понять это на простом примере. Рассмотрим взаимный фонд, который инвестирует от имени своих инвесторов и настроен оптимистично в отношении ИТ-секторов. Фонд хочет инвестировать 120 000 долларов.

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:””;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон Excel для диверсифицируемых рисков здесь – Шаблон Excel с диверсифицируемым риском

Тут может быть два сценария:

# Сценарий 1

Поскольку взаимный фондВзаимный фондВзаимный фонд представляет собой профессионально управляемый инвестиционный продукт, в котором пул денег от группы инвесторов инвестируется в такие активы, как акции, облигации и т. д., это оптимистично для ИТ-сектора, он инвестирует в фирму без только самая надежная модель, но и лидер рынка в своем сегменте — Google (Алфавит). Фирма надеется на двузначный рост и инвестирует со сроком в 5 лет за 1200 долларов. Как и ожидалось, акции приносят постоянную доходность в размере 15% в течение первых трех лет. Однако на четвертом году Европейский союз принял правила, призванные обуздать давние проблемы с конфиденциальностью. Это влияет на бизнес-модель Google и влияет на ее прибыльность. Это приводит к падению акций на 40%. Однако вскоре Google решил эти проблемы. На 5-й год акции возвращаются в нужное русло и дают 20% прибыли. В целом, общий доходОбщий доходТермин «Общий доход» относится к сумме разницы между начальной и конечной стоимостью всех активов за определенный период времени и их доходностью. Проще говоря, изменения начальной и конечной стоимости активов плюс количество полученной от них прибыли представляют собой общий доход организации за определенный период времени. Читать далее за 5 лет составляет 14% из-за 1 очень плохого года.

Инвестиции без диверсификации

Сумма после 5 лет Google

Инвестиции с диверсификацией

Сумма после 5 лет Google

Следовательно, общая сумма поста за 5 лет будет следующей:

Различие в доходах двух сценариев ясно показывает, как диверсификация защищает ваши доходы и первоначальные инвестиции.

Важные замечания о диверсифицируемом риске

- Диверсифицируемый или несистематический рискНесистематический рискНесистематический риск относится к риску, возникающему в конкретной компании или отрасли, и может быть неприменим к другим отраслям или экономике в целом. Существует два типа несистематического риска: бизнес-риск и финансовый риск. Это риск, характерный для фирмы, по сравнению с систематическим риском, который представляет собой отраслевой специфический риск или, более конкретно, риск, влияющий на весь рынок или сектор. Это непредсказуемый риск, который может возникнуть в любое время из-за мошенничества, забастовки, штрафных санкций, перестановок в руководстве, внутренних факторов или любых подобных новостей, характерных для фирмы.

- Термин «диверсифицируемый риск» означает риск, который можно уменьшить без негативного влияния на прибыль, и самое приятное то, что его можно смягчить, следуя простым стратегиям диверсификации ваших инвестиций. Например, чтобы диверсифицировать риски в акциях ИТ-компаний, можно диверсифицировать свои инвестиции в Google, Accenture и Facebook.

Заключение

Однако диверсифицируемый риск может показаться ненужным. Тем не менее, это одна из необходимых инвестиций, если вы хотите получить более высокую прибыль и сохранить первоначальную основную сумму. Не может быть другого способа гарантировать, что вы не подвержены несистематическим рискам, характерным для конкретной фирмы.

Рекомендуемые статьи

Эта статья представляет собой руководство по диверсифицируемому риску и его определению. Здесь мы обсуждаем компоненты диверсифицируемого риска, его расчет на примере и важные моменты. Вы можете узнать больше об управлении активами из следующих статей: –

- Индекс общей доходности

- Типы рисков по облигациям

- Хвост Риск

- Типы событийных рисков

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)