Облигации с фиксированной ставкой

Определение облигаций с фиксированной процентной ставкой

Облигации с фиксированной процентной ставкой (FRB) относятся к долговым ценным бумагам, предлагающим регулярные и фиксированные процентные или купонные выплаты до их погашения. Процентная ставка и срок действия согласовываются между эмитентом и инвестором. В результате FRB платят более высокую процентную ставку, чем остальные инвестиционные счета.

Эти облигации подходят для инвесторов, которые не хотят снимать вложенные средства в середине срока или ищут гарантированный доход от инвестиций. Поскольку доходность доступна по фиксированной ставке, эти облигации также считаются ценными бумагами с фиксированным доходом. Правительства, частные корпорации и другие организации выпускают эти облигации для сбора средств для своей деятельности.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Ключевые выводы

- Облигации с фиксированной процентной ставкой (FRB) — это долговые ценные бумаги, по которым выплачивается фиксированная процентная ставка или купон до погашения. Эмитент и инвестор договариваются о процентной ставке и сроке действия.

- Эти облигации имеют различные сроки погашения, в том числе краткосрочные и долгосрочные, и имеют фиксированный срок погашения от одного до пяти лет.

- Инвесторы получают свой первоначальный доход от эмитента по истечении срока погашения облигации вместе с выплатой процентов ежемесячно, раз в полгода или ежегодно.

- Примерами FRB являются депозитные сертификаты (CD), казначейские векселя, казначейские облигации, корпоративные облигации, ценные бумаги, обеспеченные активами, муниципальные облигации и привилегированные акции.

Понимание облигаций с фиксированной процентной ставкой

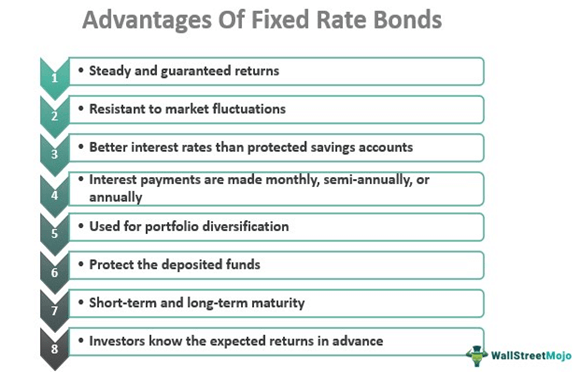

Облигации или ценные бумаги с фиксированной процентной ставкой обеспечивают инвесторам стабильные и гарантированные процентные или купонные выплаты по инвестициям в течение срока их погашения. Люди предпочитают инвестировать в эти облигации, поскольку на ставки не влияют даже самые сильные колебания рынка. Выплаты по купонам или привилегированные дивидендыПривилегированные дивидендыПривилегированные дивиденды относятся к сумме дивидендов, подлежащих выплате по привилегированным акциям из прибыли, полученной компанией, и привилегированные акционеры имеют приоритет в получении таких дивидендов по сравнению с обычными акционерами.Подробнее зависит от кредитоспособности заемщикаКредитоспособностьКредитоспособность является мерой суждения историю погашения кредита заемщиками, чтобы установить их ценность как должника, которому следует предоставить будущий кредит или нет. Например, кредитоспособность неплательщика не очень перспективна, поэтому кредиторы могут избегать такого должника из-за страха потерять свои деньги. Кредитоспособность относится к людям, суверенным государствам, ценным бумагам и другим организациям, в соответствии с которыми кредиторы будут анализировать вашу кредитоспособность, прежде чем получить новый кредит. Подробнее и существующие процентные ставки. Кроме того, инвесторы могут инвестировать в ценные бумаги с фиксированной процентной ставкой, чтобы диверсифицировать свои портфели. Диверсификация портфелей. Диверсификация портфеля относится к практике инвестирования в различные активы с целью максимизации прибыли при минимизации риска. Таким образом, риск сводится к минимуму, в то время как инвестор накапливает много активов. Диверсификация инвестиций ведет к здоровому портфелю.Подробнее. Кроме того, они защищают внесенную сумму.

Эти облигацииОблигации относятся к долговым инструментам, выпущенным правительствами или корпорациями для приобретения средств инвесторов на определенный период. Подробнее доступны как с краткосрочным, так и с долгосрочным сроком погашения. Период блокировки ценных бумаг с фиксированным доходом составляет от одного до пяти лет. После того, как инвесторы инвестируют в ценные бумаги с фиксированной процентной ставкой, они не могут ничего снять, пока не истечет срок или не созреет сумма. Если они все же это сделают, им грозит значительный штраф.

При погашении облигации инвесторы получают обратно свою первоначальную основную сумму (или номинальную стоимость) вместе с процентными выплатами от эмитента. Фиксированная выплата процентов может быть ежемесячной, полугодовой или годовой. Затем держатели облигаций могут снимать, переводить или реинвестировать эти средства в доступ или другой счет, в зависимости от эмитента.

В отличие от облигаций с плавающей или переменной ставкой, FRB остаются фиксированными и не меняются вверх или вниз вместе с рынком или индексом. Следовательно, инвесторы получают ожидаемую прибыль в конце срока владения. В результате эти ценные бумаги подходят для тех, кто хорошо понимает риски, связанные с инвестициями.

Большинство облигаций, доступных на рынке, относятся к категории ценных бумаг с фиксированной процентной ставкой, таких как депозитные сертификатыДепозитные сертификатыДепозитный сертификат (CD) представляет собой инвестиционный инструмент, в основном выпускаемый банками, требующий от инвесторов блокировки средств на определенный срок для получать высокие доходы. Депозиты, по сути, требуют от инвесторов отложить свои сбережения и оставить их нетронутыми в течение фиксированного периода времени.Подробнее (CD), казначейские векселяКазначейские векселяКазначейские векселя (казначейские векселя) — это инвестиционные инструменты, которые позволяют инвесторам ссужать деньги правительству.читать дальше, казначейские векселя примечания Казначейские облигации Казначейские облигации представляют собой выпущенные государством инструменты с фиксированной процентной ставкой и сроком погашения. В результате это наиболее предпочтительный вариант, поскольку он выпускается государством (поэтому риск дефолта отсутствует), а также дает гарантированную сумму в качестве дохода, что позволяет инвестору планировать соответствующим образом.Подробнее, казначейские облигацииКазначейские облигацииA Казначейские облигации (или казначейские облигации) — это ценные бумаги государственного долга с фиксированной доходностью и относительно низким риском, выпущенные правительством США. Вы можете купить казначейские облигации непосредственно в Министерстве финансов США или через банк, брокера или компанию взаимного фонда. Подробнее, корпоративные облигацииКорпоративные облигацииКорпоративные облигации — это ценные бумаги с фиксированным доходом, выпущенные компаниями, которые обещают периодические фиксированные платежи. Эти фиксированные платежи разбиты на две части: купон и условная или номинальная стоимость. Подробнее, ценные бумаги, обеспеченные активамиЦенные бумаги, обеспеченные активамиЦенные бумаги, обеспеченные активами (ABS) — это общий термин, используемый для обозначения вида ценной бумаги, производной от которой стоимость из пула активов, таких как облигации, жилищные кредиты, автокредиты или даже платежи по кредитным картам. подробнее, муниципальные облигацииМуниципальные облигацииМуниципальные облигации — это долговые ценные бумаги, выпущенные национальными, государственными или местными властями для финансирования капитальных затрат на общественные проекты, связанные с развитием и обслуживанием инфраструктуры, такой как дороги, железные дороги, школы, больницы и аэропорты. Подробнее, привилегированные акцииПривилегированные акцииПривилегированные акции — это акции, которые имеют приоритет в получении дивидендов по сравнению с обыкновенными акциями. Ставка дивидендов может быть фиксированной или плавающей в зависимости от условий выпуска. Кроме того, держатели привилегированных акций, как правило, не имеют права голоса. Тем не менее, их требования погашаются перед акциями простых акционеров в момент ликвидации. читать дальше и т. д.

Риски облигаций с фиксированной процентной ставкой

Ценные бумаги с фиксированной процентной ставкой предлагают более высокую процентную ставку и лучшую доходность, чем сберегательные счета с легким доступом. Однако они сопряжены с определенным элементом рисков, таких как:

- Чем дольше срок погашения, тем выше процентная ставка, что приводит к значительной доходности, но снижает стоимость инструмента.

- С более коротким сроком погашения и более низкими процентными ставками FRB приносят более низкую прибыль и представляют меньшие инвестиционные риски.

- Инфляция может сильно повлиять на стоимость ценных бумаг с фиксированной процентной ставкой и покупательную способность купонных выплат.

- Инвесторы могут столкнуться с проблемой ликвидностиЛиквидностьЛиквидность — это простота конвертации активов или ценных бумаг в наличные деньги.По мере увеличения спреда пут-колл узнайте больше о проблемах.

Облигации с фиксированной ставкой Примеры

Давайте рассмотрим следующие примеры облигаций с фиксированной процентной ставкой, чтобы лучше понять концепцию:

Пример №1

Сайрус решил инвестировать в два финансовых инструмента. Финансовые инструменты. Финансовые инструменты — это определенные контракты или документы, которые действуют как финансовые активы, такие как долговые обязательства и облигации, дебиторская задолженность, денежные депозиты, банковские остатки, свопы, кэп, фьючерсы, акции, векселя, форварды, FRA или соглашение о форвардной процентной ставке и т. д. для одной организации и в качестве обязательства для другой организации и используются исключительно в торговых целях. Подробнее на два года — сберегательный счет с легким доступом и облигация с фиксированной процентной ставкой. Оба они были доступны держателю под 4%. В то время как первый зависел от благоприятности рынка, последний имел фиксированную купонную ставку, устойчивую к рыночным колебаниям.

В результате Сайрус мог планировать свои финансовые расходы с гарантированной доходностью по ценным бумагам с фиксированной процентной ставкой через два года. Но он не мог ничего планировать из-за неопределенности, связанной с легкодоступным сберегательным счетом.

Пример #2

Ценные бумаги с фиксированным доходом оказались одним из лучших финансовых инструментов для инвестиций, учитывая недавние колебания рынка и возможность инфляции во всем мире. FRB представляют собой ценные бумаги с защитой от инфляцииЗащищенные от инфляции ценные бумаги Казначейства с защитой от инфляции (TIPS) представляют собой облигации с индексом инфляции, выпущенные правительством США. Поскольку его основная сумма индексируется по индексу потребительских цен США, он обеспечивает хеджирование риска инфляции. С ростом инфляции основная стоимость TIPS также растет, хеджируя инфляционный риск облигации. Подробнее, потому что их ставки фиксированы и не зависят от рыночных условий.

Недавно American Century предприняла попытку представить краткосрочный высокодоходный финансовый инструмент через свой новый многоотраслевой доходный ETF. Компания намерена сделать инвестиции проще и выгоднее для тех, кто хочет получить точную оценку ожидаемой прибыли в долгосрочной перспективе.

Пример №3

Облигации Великобритании с фиксированной процентной ставкой поставляются с вариантами для детей без ограничения минимального возраста. Кроме того, лица без текущей учетной записи также могут открыть «Re: учетную запись» от имени кого-либо еще.

Банки и другие финансовые учреждения Финансовые учреждения Финансовые учреждения относятся к тем организациям, которые предоставляют своим клиентам бизнес-услуги и продукты, связанные с финансовыми или денежными операциями. Некоторыми из них являются банки, NBFC, инвестиционные компании, брокерские фирмы, страховые компании и трастовые корпорации. читать далее предлагают несколько счетов с фиксированной ставкой в Великобритании. Эти инвестиции по-прежнему защищены Схемой компенсации финансовых услуг (FSCS). Он обеспечивает покрытие до 85 000 фунтов стерлингов в виде сбережений в каждом финансовом учреждении. В результате инвесторы остаются уверенными в том, что вернут свои деньги, даже если организация не сможет их заплатить.

За и против

Хотя облигация с фиксированной процентной ставкой предлагает несколько преимуществ по сравнению с ее альтернативами, некоторые недостатки заставляют некоторых людей выбирать другие варианты. В двух словах, вот преимущества и недостатки этих облигаций:

ПлюсыМинусыФиксированный доход через купоныЗапрещен вывод средств до наступления срока погашенияУстойчивость к рыночным изменениям Штраф за досрочное снятиеЛучшие процентные ставки, чем на защищенном сберегательном счетеОтсутствие гибкостиТочная доходность уже известна держателям облигацийРиск повышения процентных ставок в результате инфляции, снижающей стоимость облигаций

Часто задаваемые вопросы (часто задаваемые вопросы)

Что такое облигации с фиксированной процентной ставкой?

Ценные бумаги или облигации с фиксированной процентной ставкой представляют собой инвестиционные инструменты, по которым выплачиваются регулярные и фиксированные купонные платежи, согласованные до погашения. Они предназначены для инвесторов, которые не хотят, чтобы на их доходность влияли колебания процентных ставок из-за рыночных условий. Эти облигации могут быть краткосрочными или долгосрочными, иметь фиксированный срок от одного до пяти лет и более высокую процентную ставку по мере увеличения срока.

Можно ли потерять деньги на облигации с фиксированной процентной ставкой?

Инвесторы в ценные бумаги или облигации с фиксированным доходом потеряют средства только в том случае, если они выведут средства до истечения срока инвестирования или наступления срока погашения суммы. Однако за это им грозит солидный штраф.

Каковы преимущества инвестирования в облигации с фиксированной процентной ставкой?

Преимущества облигаций с фиксированной процентной ставкой заключаются в следующем:

– Предлагает стабильный и установленный доход за счет купонных выплат.

– Сумма и процентная ставка остаются устойчивыми к рыночным изменениям.

– Он предлагает более высокие процентные ставки, чем другие легкодоступные сберегательные счета.

– Это помогает инвесторам заранее знать точную доходность.

Рекомендуемые статьи

Это было руководство по тому, что такое облигации с фиксированной ставкой, и их определение. Здесь мы обсуждаем, как работают облигации с фиксированной процентной ставкой, а также риски и примеры. Вы можете узнать больше о финансировании из следующих статей –

- Ипотека с фиксированной процентной ставкойИпотека с фиксированной процентной ставкойИпотечный кредит с фиксированной процентной ставкой — это кредит, процентная ставка которого остается постоянной в течение всего срока, и большая часть платежа идет на проценты в начальный период, тогда как в конце срока большая часть платежа к основной сумме.Подробнее

- Котировка облигацииКотировка облигацииКотировка облигации относится к цене облигации, согласованной покупателем и продавцом в течение определенного периода времени, как правило, во время торговли.Подробнее

- Государственная облигацияГосударственная облигацияГосударственная облигация — это инвестиционный инструмент, который позволяет инвесторам ссужать деньги правительству в обмен на стабильный процентный доход.Подробнее

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)