Формула требуемой нормы прибыли

Какова требуемая формула нормы прибыли?

Формула для расчета требуемой нормы прибыли для акций, выплачивающих дивиденды, получена с использованием модели роста Гордона. дивиденды. читать далее. Эта модель дисконтирования дивидендов рассчитывает требуемую доходность собственного капитала акции, выплачивающей дивиденды, используя текущую цену акции, выплату дивидендов на акцию и ожидаемый темп роста дивидендов.

Формула, использующая модель дисконтирования дивидендовМодель дисконтирования дивидендовМодель дисконтирования дивидендов (DDM) — это метод расчета цены акций на основе вероятных дивидендов, которые будут выплачены, и их дисконтирования по ожидаемой годовой ставке. Другими словами, он используется для оценки акций на основе чистой приведенной стоимости будущих дивидендов.

Формула требуемой нормы прибыли = ожидаемая выплата дивидендов / цена акций + прогнозируемый темп роста дивидендов

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Уравнение требуемой доходности использует безрисковую норму доходности и рыночную норму доходности, обычно годовую доходность эталонного индекса. С другой стороны, расчет требуемой нормы прибыли для акций, не выплачивающих дивиденды, производится с использованием модели оценки капитальных активовМодель ценообразования капитальных активовМодель ценообразования капитальных активов (CAPM) определяет ожидаемую доходность портфеля различных ценных бумаг с разной степенью риска. . Он также учитывает волатильность конкретной ценной бумаги по отношению к рынку. Подробнее (CAPM). Метод CAPM рассчитывает требуемую доходность, используя коэффициент бета ценной бумаги, который является индикатором рискованности этой ценной бумаги.

Формула с использованием метода CAPM представлена в виде,

Формула требуемой нормы прибыли = Безрисковая норма прибыли + β * (Рыночная норма прибыли – Безрисковая норма прибыли)

Оглавление

Шаги для расчета требуемой нормы прибыли с использованием модели дисконтирования дивидендов

Для акций, выплачивающих дивиденды, формула требуемой нормы доходности (RRR) может быть рассчитана с помощью следующих шагов:

- Во-первых, определить дивиденды, подлежащие выплате в течение следующего периода.

- Затем соберите текущую цену акций из акций.

- Теперь попытайтесь определить ожидаемые темпы роста дивидендов на основе раскрытия информации руководством, планирования и бизнес-прогноза.

- Наконец, требуемая ставка доходности рассчитывается путем деления ожидаемой выплаты дивидендов (шаг 1) на текущую цену акций (шаг 2), а затем добавления результата к прогнозируемому темпу роста дивидендов (шаг 3), как показано ниже:

Требуемая формула нормы прибыли = ожидаемая выплата дивидендов / цена акций + прогнозируемый темп роста дивидендов

Шаги для расчета требуемой нормы прибыли с использованием модели CAPM

Требуемую норму прибыли для акций, не выплачивающих дивиденды, можно рассчитать, выполнив следующие шаги:

Шаг 1: Во-первых, определите безрисковую норму доходности, которая является доходностью любых государственных облигаций, таких как 10-летние облигации G-Sec.

Шаг 2: Затем определите рыночную норму прибыли, годовую доходность соответствующего эталонного индекса, такого как индекс S&P 500. Премия за рыночный риск может быть рассчитана путем вычитания безрисковой доходности из рыночной доходности.

Премия за рыночный риск = Рыночная норма прибыли – Безрисковая норма прибыли

Шаг 3: Затем вычислите бета акции на основе движения цены акции по отношению к эталонному индексу.

Шаг 4: Наконец, требуемая норма доходности рассчитывается путем добавления безрисковой ставки к произведению бета-версии и премии за рыночный риск. Премия за рыночный рискПремия за рыночный риск является дополнительной доходностью портфеля из-за дополнительного риска, связанного с портфелем; по сути, премия за рыночный риск — это премия, которую инвесторы должны иметь, чтобы инвестировать в акции, а не в безрисковые ценные бумаги. Подробнее (шаг 2), как указано ниже,

Требуемая формула нормы прибыли = Безрисковая норма прибыли + β * (Рыночная норма прибыли – Безрисковая норма прибыли)

Примеры формулы требуемой нормы прибыли (с шаблоном Excel)

Давайте рассмотрим несколько простых и сложных примеров, чтобы лучше понять расчет требуемой нормы прибыли.

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%}

Вы можете скачать этот шаблон Excel с формулой требуемой нормы прибыли здесь – Формула требуемой нормы прибыли Шаблон Excel

Пример №1

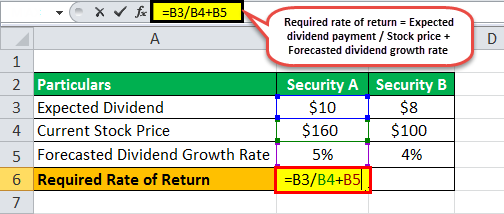

Возьмем пример инвестора, рассматривающего две ценные бумаги с одинаковым риском, чтобы включить одну из них в свой портфель.

Определите, какую ценную бумагу следует выбрать на основе следующей информации:

Ниже приведены данные для расчета требуемой нормы доходности ценных бумаг A и ценных бумаг B.

ПодробностиБезопасность AБезопасность BОжидаемый дивиденд$10$8Текущая цена акций$160$100Прогнозируемый темп роста дивидендов5%4%

Требуемый доход ценной бумаги A может быть рассчитан как

Требуемая доходность ценной бумаги A = 10 долларов США / 160 долларов США * 100 % + 5 %

Требуемая доходность ценной бумаги A= 11,25%

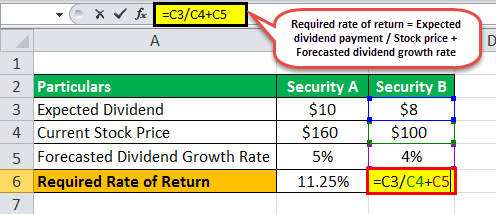

Требуемый доход ценной бумаги B может быть рассчитан как

Требуемая доходность ценной бумаги B = 8 долл. США / 100 долл. США * 100% + 4%

Требуемая доходность ценной бумаги B = 12,00%

Основываясь на данной информации, ценная бумага А должна быть предпочтительной для портфеля, потому что ее более низкая требуемая доходность дает уровень риска.

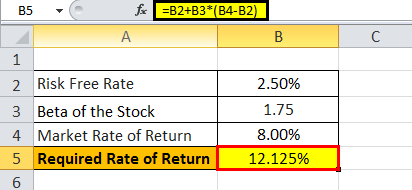

Пример #2

Рассчитайте требуемую норму доходности акции на основе предоставленной информации. Возьмем в качестве примера акцию с бета-коэффициентом 1,75, т. е. она более рискованна, чем рынок в целом. Дальше, краткосрочная доходность казначейских облигаций США составила 2,5%, в то время как эталонный индекс характеризуется средней долгосрочной доходностью 8%.

- Дано, безрисковая ставка = 2,5%

- Бета = 1,75

- Рыночная норма прибыли = 8%

Ниже приведены данные для расчета требуемой нормы доходности акций.

Безрисковая ставка2,50%Бета акции1,75Рыночная норма доходности8,00%

Следовательно, требуемая доходность акции может быть рассчитана как

Требуемая доходность = 2,5% + 1,75 * (8% — 2,5%)

= 12,125%

Следовательно, требуемая доходность акции равна 12,125%.

Актуальность и использование

Важно понимать концепцию требуемой доходности, поскольку инвесторы используют ее для принятия решения о минимальной сумме доходности, требуемой от инвестиций. Основываясь на требуемой доходности, инвестор может решить, стоит ли инвестировать в актив с учетом данного уровня риска.

Требуемая доходность акции с высоким бета-коэффициентом по отношению к рынку должна была быть выше, поскольку необходимо компенсировать инвесторам дополнительный риск, связанный с инвестициями. Кроме того, инвестор может использовать требуемую доходность для ранжирования активов и, в конечном итоге, сделать инвестиции в соответствии с ранжированием и включить их в портфель. Короче говоря, чем выше ожидаемая доходность, тем лучше актив.

Рекомендуемые статьи

Эта статья была руководством по формуле требуемой нормы прибыли. Здесь мы обсудим, как рассчитать требуемую норму прибыли, используя практические примеры и загружаемые шаблоны Excel. Вы можете узнать больше об оценке из следующих статей:

- Рассчитать премию за рыночный рискРассчитать премию за рыночный рискПремия за рыночный риск означает дополнительный доход, ожидаемый инвестором от владения рискованным рыночным портфелем вместо безрисковых активов. Премия за рыночный риск = ожидаемая норма прибыли – безрисковая норма прибылиПодробнее

- Формула нормы прибылиФормула нормы прибылиНорма прибыли (ROR) относится к ожидаемому возврату инвестиций (прибыль или убыток) и выражается в процентах. Вы можете рассчитать это следующим образом: ROR = {(Текущая стоимость инвестиций – Первоначальная стоимость инвестиций)/Первоначальная стоимость инвестиций} * 100Подробнее

- Расчет ожидаемого дохода

- Денежные средства при возврате наличных

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)