Формула обычного аннуитета

Формула для расчета PV обычного аннуитета

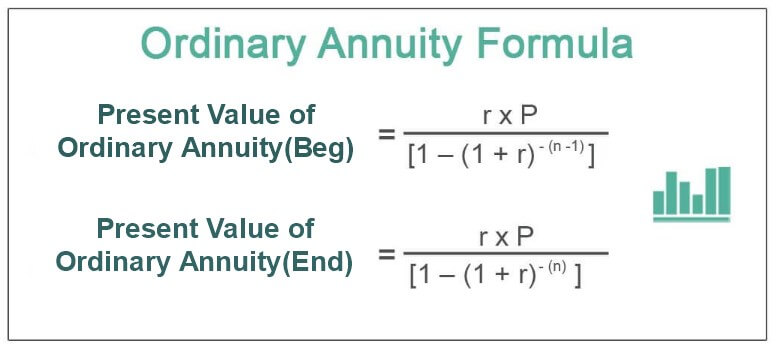

Формула обычного аннуитета относится к формуле, которая используется для расчета приведенной стоимости ряда равных сумм платежей, которые производятся либо в начале, либо в конце периода в течение определенного периода времени. Согласно формуле, текущая стоимость обычного аннуитета рассчитывается путем деления Периодического платежа на один минус один, деленный на один плюс процентная ставка (1+r), прибавляемая к частоте мощности в периоде (в случае платежей, произведенных в на конец периода) или повысить до частоты мощности в периоде минус единица (в случае платежей, произведенных в начале периода) и затем умножив полученное значение на процентную ставку.

Искусственный интеллект поможет тебе заработать!

Оглавление

Формула приведена ниже

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Текущая стоимость обычного аннуитета (Beg) = r * P / {1 – (1+r)-(n-1)}

Текущая стоимость обычного аннуитета (конец) = r * P / {1 – (1+r)-(n)}

Где,

- P – периодический платеж

- r – процентная ставка за этот период

- n будет частотой в этот период

- Beg – это аннуитет, причитающийся в начале периода

- Концом является аннуитет, причитающийся в конце периода

Объяснение

Приведенная стоимость обычного аннуитета Обыкновенный аннуитет Обыкновенный аннуитет относится к повторяющимся платежам равной стоимости, осуществляемым через регулярные промежутки времени в течение фиксированного периода. Частота этих последовательных платежей может быть еженедельной, ежемесячной, ежеквартальной, раз в полгода или ежегодно. Читать далее принимает во внимание три основных компонента в своей формуле. Функция PMTPMTPMT — это расширенная финансовая функция для расчета ежемесячного платежа по простой сумме кредита. Вы должны предоставить основную информацию, включая сумму кредита, процентную ставку и продолжительность платежа, и в результате функция рассчитает платеж. r — ничто иное, как преобладающая рыночная процентная ставка, P — приведенная стоимость начального денежного потока и, наконец, n — частота или общее количество периодов. Тогда есть два вида платежа: один аннуитет, который должен быть оплачен в начале периода, и второй, который должен быть оплачен в конце периода.

Обе формулы имеют небольшое отличие в том, что в одной мы составляем на n, а в другой на n-1; это связано с тем, что первый платеж будет произведен сегодня, и, следовательно, к первому платежу для начального аннуитета не применяется дисконтирование.

Примеры

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:””;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон Excel с формулой обычного аннуитета здесь – Шаблон Excel с формулой обычного аннуитета

Пример №1

Согласно договору, Кешав унаследовал 500 000 долларов. Однако в соглашении говорилось, что платеж будет получен в виде аннуитета в течение следующих 25 лет. Вам необходимо рассчитать сумму, которую должен получить Кешав, предполагая, что процентная ставка, преобладающая на рынке, составляет 7%. Можно предположить, что аннуитет выплачивается в конце года.

Решение

Используйте следующие данные, которые могут быть использованы для расчета

- Текущая стоимость единовременной суммы (P): 10000000

- Количество периодов (n): 25

- Процентная ставка (r): 7%

Поэтому расчет обыкновенной ренты (концевой) выглядит следующим образом.

= 500 000 * 7% / {1-(1+7%)-25}

Обыкновенная стоимость аннуитета (конец) будет –

Пример #2

Пример #2

Г-н Викрам Шарма только что устроился в своей жизни. Он женился на девушке, которую желал, и получил работу, которую давно искал. Он закончил учебу в Лондоне, а также унаследовал от своего отца 400 000 долларов, которые составляют его нынешние сбережения.

Он и его жена хотят купить дом в городе стоимостью 2 000 000 долларов. Поскольку у них не так много средств, они решили взять кредит в банке, по которому они должны будут заплатить 20% из своего кармана, а об остальном позаботится кредит.

Банк взимает процентную ставку в размере 9%, а взносы необходимо оплачивать ежемесячно. Они решают взять ссуду на десять лет и уверены, что погасят ее раньше, чем положенные десять лет.

Вы должны рассчитать текущую стоимость взносов, которые они будут платить ежемесячно, начиная с месяца.

Решение

Используйте следующие данные для расчета обычного аннуитета, причитающегося в начальный период.

- Стоимость дома: 2000000

- Коэффициент кредита: 80%

- Текущая стоимость единовременной суммы (P): 1600000

- Количество периодов (n): 10

- Количество периодов в месяцах: 120

- Процентная ставка (r): 9%

- Ежемесячная процентная ставка: 0,75%

Здесь г-н Викрам Шарма и его семья взяли жилищный кредит в размере от 2 000 000 долларов США * (1 – 20%) до 1 600 000 долларов США.

Теперь мы знаем текущую стоимость единовременной суммы, которая должна быть выплачена, и теперь нам нужно рассчитать текущую стоимость ежемесячных платежей, используя приведенную ниже формулу начала периода.

Процентная ставка в год составляет 9%. Следовательно, месячная ставка составляет 9%/12 – 0,75%.

Таким образом, расчет обыкновенной ренты (Beg) выглядит следующим образом.

= 0,75% * 1 600 000/{1-(1+0,75%)-119}

Обычная стоимость ренты (Beg) будет –

Пример №3

Пример №3

Motor XP недавно появился на рынке, и для продвижения своего автомобиля он предлагался по ставке 5% в течение первых трех месяцев после запуска.

Джон, которому сейчас 60 лет, имеет право на получение ренты, которую он приобрел 20 лет назад. При этом он внес единовременную сумму в размере 500 000, а рента будет выплачиваться ежегодно до достижения 80-летнего возраста, а текущая рыночная процентная ставка составляет 8%.

Он заинтересован в покупке двигателя модели XP и хочет знать, будет ли он доступен в течение следующих десяти лет, если он возьмет его на EMI с ежегодной оплатой. Предположим, что цена велосипеда равна сумме, которую он вложил в аннуитетный план.

Вы должны сообщить Джону, где его рента будет покрывать расходы EMI?

Предположим, что оба они понесены только в конце года.

Решение

В этом случае нам нужно рассчитать два аннуитета: один обычный, а другой кредитный аннуитет.

ПодробностиАннуитетВелосипедТекущая стоимость единовременной суммы (P)500000500000Номер периода (n)2010Процентная ставка (r)8,00%5,00%

Аннуитет

Следовательно, расчет обыкновенной ренты (конец) выглядит следующим образом

= 500 000 * 8%/{1-(1+8%)-20}

Обыкновенная стоимость аннуитета (конец) будет –

Мотор XP

Следовательно, расчет обыкновенной ренты (конец) выглядит следующим образом

= 5% * 500 000/{1-(1+5%)-10}

Обыкновенная стоимость аннуитета (конец) будет –

Существует разрыв в 13 826,18 между платежом по аннуитету и платежом по кредиту, и, следовательно, либо Джон должен иметь возможность вынимать из кармана, либо он должен продлить EMI до 20 лет, что соответствует аннуитету.

Актуальность и использование

В реальных примерах обычные аннуитеты могут представлять собой процентные платежи от эмитентов облигаций. Эти платежи обычно выплачиваются ежемесячно, ежеквартально или раз в полгода, а дальнейшие дивиденды выплачиваются ежеквартально фирмой, которая годами поддерживает стабильные выплаты. PV обычного аннуитета будет в основном зависеть от текущей рыночной процентной ставки. В соответствии с TVMTVM принцип временной стоимости денег (TVM) гласит, что деньги, полученные в настоящее время, имеют более высокую ценность, чем деньги, полученные в будущем, потому что деньги, полученные сейчас, могут быть инвестированы и использованы для создания денежных потоков для предприятия в будущем в будущем. в виде процентов или от будущего прироста инвестиций и реинвестирования. Более того, в случае роста процентных ставок текущая стоимость уменьшится, а в сценарии снижения процентных ставок это приведет к увеличению приведенной стоимости аннуитетов.

Рекомендуемые статьи

Это руководство по формуле обычного аннуитета. Здесь мы обсуждаем формулу для расчета текущей стоимости обычного аннуитета и загружаемый шаблон Excel. Вы можете узнать больше о финансировании из следующих статей –

- Формула аннуитетного платежаФормула аннуитетного платежаАннуитетный платеж можно определить как те платежи, которые должны быть произведены в начале каждого периода аннуитета, а не в конце периода. Платежи, как правило, фиксированы, и существует два значения аннуитета: одно будет будущей стоимостью, а другое – текущей стоимостью.Подробнее

- Текущая стоимость расчета аннуитета Текущая стоимость расчета аннуитета Текущая стоимость формулы аннуитета отображает текущую стоимость будущих аннуитетных платежей. Текущая стоимость аннуитета = C × (1−〖(1+i)〗^(−n))/i, где C — денежный поток за период, i — процентная ставка, n — частота платежей. читать далее

- Расчет будущей стоимости ренты Расчет будущей стоимости ренты Расчет будущей стоимости ренты представляет собой сумму, которая будет получена в будущем, когда каждый платеж производится в начале каждого периода. FVA должна = P * (1 + r)n – 1] * (1 + r)/подробнее

- Формула Net Change FormulaNet Change FormulaNet Формула изменения вычисляет изменение значения чего-либо по сравнению с его предыдущими значениями. Он выводит разницу в цене закрытия акций, взаимных фондов, облигаций от их цены закрытия в предыдущий день. Формула чистого изменения = Цена закрытия текущего периода – Цена закрытия предыдущего периода подробнее

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)