Формула дисконтирования

Формула для расчета стоимости со скидкой

Дисконтирование относится к корректировке будущих денежных потоков для расчета приведенной стоимости денежных потоков и скорректированной для начисления сложных процентов, где формула дисконтирования равна единице плюс ставка дисконтирования, деленная на число годовых приращений в степени число периодов начисления ставки дисконтирования в год. в ряд лет.

Формула дисконтирования в первую очередь преобразует будущие денежные потоки в текущую стоимость с использованием коэффициента дисконтирования. Дисконтирование — жизненно важная концепция, поскольку она помогает сравнивать различные проекты и альтернативы, которые противоречат друг другу при принятии решений, поскольку сроки для этих проектов могут быть разными. Дисконтирование их до настоящего времени облегчит сравнение. Кроме того, дисконтирование также используется при принятии инвестиционных решений. Дисконтирование — это не что иное, как концепция начисления сложных процентов. Концепция начисления сложных процентовНакладные расходы — это метод инвестирования, при котором доход, полученный в результате инвестиций, реинвестируется, а новая основная сумма увеличивается на сумму реинвестированного дохода. В зависимости от срока вклада проценты добавляются к основной сумме обратным способом, и по мере увеличения времени они будут уменьшаться.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

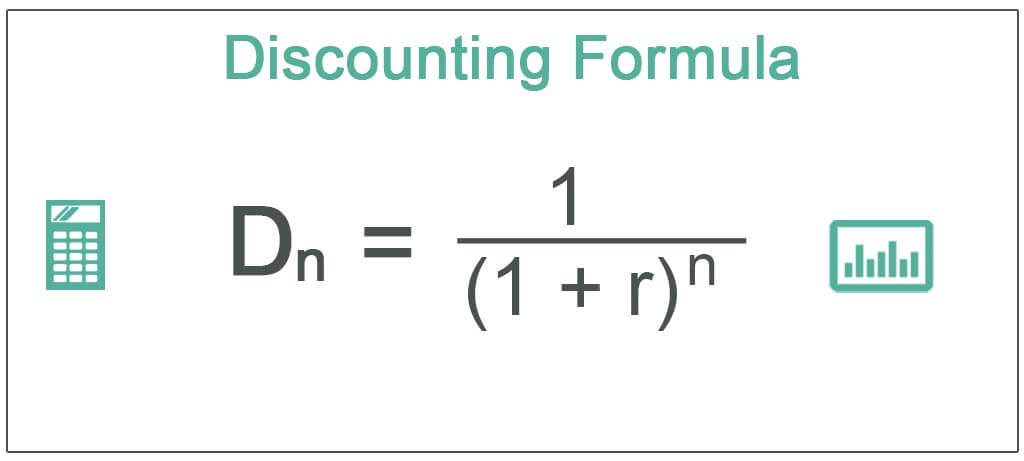

Уравнение дисконтирования:

Dn = 1 / (1+r)n

Где,

- Dn — коэффициент дисконтирования.

- r — ставка дисконтирования

- n — количество периодов дисконтирования

Шаги для расчета стоимости со скидкой

Чтобы рассчитать значения со скидкой, нам необходимо выполнить следующие шаги.

- Рассчитайте денежные потоки для актива и график, в котором году они будут следовать.

- Рассчитайте коэффициенты дисконтирования для соответствующих лет по формуле.

- Умножьте результат, полученный на шаге 1, на шаг 2. Это даст нам текущую стоимость денежного потока.

Примеры

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон формулы дисконтирования Excel здесь – Формула дисконтирования Excel Шаблон

Пример №1

Вероника ожидает следующих денежных потоков в будущем от своего регулярного депозита. Однако ее сын нуждается в средствах сегодня, и она рассматривает возможность изъятия этих денежных потоков сегодня, и она хочет знать, какова их текущая стоимость, если она заберет их сегодня.

Вам необходимо рассчитать текущую стоимость этих денежных потоков по ставке 7% и рассчитать общую сумму этих дисконтированных денежных потоков.

Решение:

Нам даны денежные потоки, а также коэффициент дисконтирования. Все, что нам нужно сделать, это дисконтировать их до приведенной стоимости, используя приведенное выше уравнение дисконтирования.

Во-первых, нам нужно рассчитать коэффициенты дисконтирования, которые будут

Коэффициент дисконтирования для года 1 = 1/(1+(7%)^1

Коэффициент дисконтирования для первого года будет равен:

Коэффициент дисконтирования для года 1 = 0,93458.

Расчет дисконтированного денежного потока будет –

Наконец, нам нужно умножить денежный поток каждого года на приведенный выше коэффициент дисконтирования.

Например, для первого года это будет 5000 * 0,93458, что будет равно 4672,90, и аналогичным образом мы можем рассчитать для остальных лет.

Дисконтированный денежный поток за 1 год = 4672,90

Ниже приводится сводка расчетов коэффициентов дисконтирования и дисконтированного денежного потока. Дисконтированный денежный потокАнализ дисконтированного денежного потока — это метод анализа приведенной стоимости компании, инвестиций или денежного потока путем корректировки будущих денежных потоков с учетом временной стоимости денег. Этот анализ оценивает текущую справедливую стоимость активов, проектов или компаний, принимая во внимание множество факторов, таких как инфляция, риск и стоимость капитала, а также анализируя будущие результаты деятельности компании. Подробнее о том, что Вероника получит в сегодняшней перспективе.

Итого = 12770,57

Пример #2

Г-н В. работает в компании ТНК около 20 лет, и компания инвестирует в пенсионный фонд, и г-н В. может снять то же самое, когда достигнет пенсионного возраста, то есть 60 лет. 50 000 долларов на его счету как полные и окончательные. Компания, однако, разрешает досрочное снятие только на 60%, которое также подлежит налогообложению, и такое снятие разрешено только в определенных случаях.

Г-н В., которому в настоящее время 43 года, выступил со срочной потребностью в средствах на медицинские расходы, и это условие выполнено для досрочного ухода. И у него также есть FD, срок погашения которого аналогичен сроку и составляет 60 000 долларов. Он думает о том, чтобы сломать свой FD как еще один вариант. Тем не менее, Банк разрешает досрочное снятие средств только на 75%, и это также будет облагаться налогом.

Налоговая ставка для мистера В. составляет 30% для FD и 10% для пенсионного фонда. Вы должны сообщить г-ну В., что следует делать? Используйте 5% в качестве ставки дисконтирования.

Решение:

Во-первых, мы рассчитаем денежные потоки, которые будут соответствующими процентами, указанными в задаче, и вычтем сумму налога, и эта окончательная сумма будет дисконтирована для оставшихся лет, то есть 17 лет (60 – 43).

Используйте следующие данные для расчета коэффициентов дисконтирования.

Расчет коэффициента дисконтирования для пенсионного фонда можно выполнить следующим образом:

Коэффициент дисконтирования для пенсионного фонда = 1/(1+0,05)^17

Фактор скидки будет-

Коэффициент дисконтирования для пенсионного фонда = 0,43630

Расчет дисконтированной суммы для пенсионного фонда будет –

Дисконтированная сумма для пенсионного фонда = 11780,01

Расчет коэффициента дисконтирования для FD можно выполнить следующим образом:

Коэффициент дисконтирования для FD = 1/(1+0,05)^17

Коэффициент дисконтирования для FD будет –

Коэффициент дисконтирования для FD = 0,43630

Расчет дисконтированной суммы для FD будет –

Сумма со скидкой для FD = 13743,35

Следовательно, он может выбрать выход из фонда FD, поскольку он максимизирует сумму текущей стоимости в наличии.

Пример №3

ABC Incorporation хочет инвестировать в краткосрочные казначейские облигацииКазначейские облигацииКазначейские облигации (или казначейские облигации) представляют собой ценные бумаги государственного долга с фиксированной доходностью и относительно низким риском, выпущенные правительством США. Вы можете купить казначейские облигации непосредственно в Министерстве финансов США или через банк, брокера или компанию взаимного фонда.Подробнее. Однако они скептически относятся к инвестированию в то же самое, поскольку считают, что сначала хотят провести оценку казначейских облигаций, поскольку сумма инвестиций, которую они ищут, составляет около 50 миллионов долларов.

Исследовательский отдел предоставил им детали безопасности облигации.

- Срок облигации = 3 года

- Частота купона = раз в полгода

- 1-я дата расчетов = 1 января 2019 г.

- Купонная ставка = 8,00%

- За значение = 1000 долларов США

Спот-курс на рынке «Спот-курс» на рынке «Спот-курс» — это наличный курс, по которому происходит немедленная сделка и/или расчет между покупателем и продавцом. Эту ставку можно рассматривать для любых и всех видов продуктов, распространенных на рынке, от потребительских товаров до недвижимости и рынков капитала. Это дает непосредственную стоимость продукта, с которым совершается сделка. Читать далее составляет 8,25%, а облигация в настоящее время торгуется на уровне 879,78 доллара.

Вы должны сообщить, следует ли ABC Inc инвестировать в эту облигацию или нет?

Решение:

Вопрос здесь заключается в том, чтобы нам рассчитать внутреннюю стоимостьРассчитать внутреннюю стоимостьВнутренняя стоимость определяется как чистая текущая стоимость всех будущих свободных денежных потоков на капитал (FCFE), созданных компанией в течение ее существования. Он отражает истинную стоимость компании, лежащей в основе акций, то есть сумму денег, которая могла бы быть получена, если бы компания и все ее активы были проданы сегодня. залог, который должен быть получен.

Во-первых, мы рассчитаем денежные потоки, ожидаемые от инвестиции: Также обратите внимание, что облигация выплачивается раз в полгода, и, следовательно, от ее имени будет выплачиваться купон, который составит 8/2% от номинальной стоимости 1000 долларов США, что составляет 40 долларов.

Теперь, в качестве второго шага, мы рассчитаем коэффициенты дисконтирования в Excel для каждого из периодов, используя 8,25%. Поскольку мы конкурируем на полугодовой период, а срок действия облигации составляет 3 года; следовательно, 3 * 2, что равно 6, и, следовательно, нам нужно 6 коэффициентов дисконтирования.

Расчет коэффициента дисконтирования в Excel за 1 год можно выполнить следующим образом.

Коэффициент дисконтирования в Excel для первого года будет равен:

Расчет дисконтированного денежного потока будет –

Наконец, нам нужно умножить денежный поток каждого периода на коэффициент дисконтирования, рассчитанный выше.

Например, для периода 1 это будет 40 * 0,96038, что будет равно 38,42, и аналогичным образом мы можем рассчитать для остальных периодов.

Ниже приводится сводка наших расчетов и общий дисконтированный денежный поток.

Поскольку текущая рыночная цена облигации, $879,78, меньше внутренней стоимости облигации, рассчитанной выше, которая указывает на ее недооцененность, компания может инвестировать в облигацию.

Рекомендуемые статьи

Эта статья была руководством по формуле дисконтирования. Здесь мы обсуждаем формулу дисконтирования для расчета приведенной стоимости будущих денежных потоков вместе с примерами Excel и загружаемыми шаблонами. Вы можете узнать больше о финансовом анализе из следующих статей –

- Что такое формула дельты?Что такое формула дельты?Формула дельты — это тип коэффициента, который сравнивает изменения цены актива с соответствующими изменениями цены его базового актива. Числитель — это изменение цены актива, отражающее, как изменился актив. Дельта = изменение цены актива / изменение цены базового актива подробнее

- Формула дисконтированного периода окупаемости

- Что такое модель дисконтирования дивидендов (DDM)?Что такое модель дисконтирования дивидендов (DDM)?Модель дисконтирования дивидендов (DDM) — это метод расчета цены акций на основе вероятных дивидендов, которые будут выплачены, и их дисконтирования по ожидаемой годовой ставке. . Другими словами, он используется для оценки акций на основе чистой приведенной стоимости будущих дивидендов.Подробнее

- Формула конечной стоимости

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)