Эффективная годовая ставка

Что такое эффективная годовая ставка (EAR)?

Эффективная годовая ставка (EAR) — это ставка, фактически полученная от инвестиций или выплаченная по кредиту после начисления сложных процентов за определенный период времени, и используется для сравнения финансовых продуктов с различными периодами начисления процентов, т. е. еженедельно, ежемесячно, ежегодно и т. д. В качестве периодов начисления процентов увеличиваются, EAR увеличивается.

Оглавление

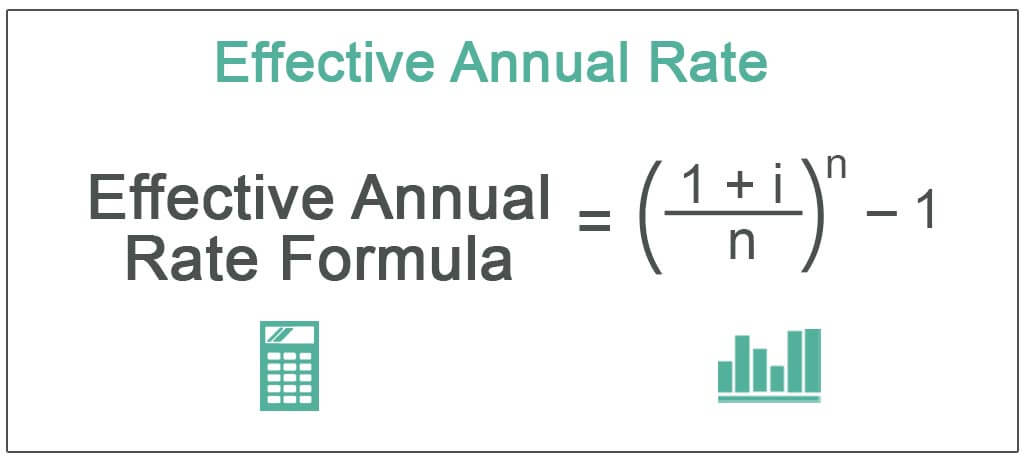

Формула

EAR рассчитывается следующим образом:

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Эффективная годовая ставка = (1 + i/n)n – 1

- Где n = количество периодов начисления процентов

- i = номинальная ставка или заданная годовая процентная ставка

EAR равен номинальной ставке только в том случае, если начисление процентов производится ежегодно. По мере увеличения количества периодов начисления процентов EAR увеличивается. Если это формула непрерывного начисления процентов, формула непрерывного начисления процентов формула непрерывного начисления процентов отображает проценты, получаемые при постоянном начислении процентов в течение бесконечного числа периодов. Четыре переменные, используемые для его расчета, — это основная сумма, время, процентная ставка и номер периода начисления сложных процентов. Подробнее, EAR выглядит следующим образом:

Эффективная годовая ставка (в случае непрерывного начисления процентов) = ei – 1

Следовательно, расчет Эффективной годовой ставки зависит от двух факторов:

- Номинальная процентная ставка

- Количество периодов начисления процентов

Количество периодов начисления сложных процентов является основным фактором, поскольку EAR увеличивается с увеличением количества периодов.

Как рассчитать?

Пример №1

Рассмотрим следующий пример:

Рассмотрим номинальную ставку 12%. Давайте рассчитаем эффективную годовую ставку, когда начисление сложных процентов производится ежегодно, раз в полгода, ежеквартально, ежемесячно, еженедельно, ежедневно и непрерывно.

Годовое начисление процентов:

- УХО = (1 + 12%/1)1 – 1 = 12%

Полугодовое начисление процентов:

- EAR = (1 + 12%/2)2 – 1 = 12,36%

Ежеквартальное начисление процентов:

- EAR = (1 + 12%/4)4 – 1 = 12,55%

Ежемесячное начисление:

- EAR = (1 + 12%/12)12 – 1 = 12,68%

Еженедельное начисление:

- EAR = (1 + 12%/52)52 – 1 = 12,73%

Ежедневная рецептура:

- EAR = (1 + 12%/365)365 – 1 = 12,747%

Непрерывное компаундирование:

- EAR = e12% – 1 = 12,749%

Таким образом, как видно из вышеприведенного примера, расчет эффективной годовой ставкиРасчет эффективной годовой ставкиЭффективная процентная ставка представляет собой фактическую процентную ставку, полученную или уплаченную после начисления сложных процентов. Он определяется как: Эффективная формула годовой ставки = (1 + r/n)n – 1Читать далее выше, когда он непрерывно начисляется, и наименьший, когда начисление производится ежегодно.

Пример #2

Расчет важен при сравнении двух разных инвестиций. Рассмотрим следующий случай.

У инвестора есть 10 000 долларов, которые он может инвестировать в финансовый инструмент А с годовой ставкой 10%, начисляемой раз в полгода, или он может инвестировать в финансовый инструмент В, с годовой ставкой 8%, начисляемой ежемесячно. Нам нужно найти, какой финансовый инструмент лучше для инвестора и почему?

Чтобы определить, какой инструмент лучше, мы должны найти сумму, которую он получит через год от каждого из вложений:

Сумма через год в Инвестиции A = P * (1 + i/n)n

Где P — основная сумма долга, I — номинальная ставка, а n — количество периодов начисления сложных процентов, в данном случае равно 2.

- Следовательно, сумма инвестиций через год A = 10000 * (1 + 10%/2)2 A = 11025 долларов США.

Сумма через год в Инвестиции B = P * (1 + i/n)n

Где P — основная сумма долга, I — номинальная ставка, а n — количество периодов начисления сложных процентов, которое в данном случае равно 12.

- Следовательно, сумма инвестиций через год A = 10000 * (1 + 8%/12)12 = B = 10830 долларов США.

Таким образом, в этом случае инвестиция А является лучшим вариантом для инвестора, поскольку сумма, заработанная через год, больше в инвестиции А.

Если проценты усугубляются, это приводит к более высоким процентам в последующие периоды, самый высокий из которых приходится на последний период. До сих пор мы рассматривали общие суммы на конец года.

Пример №3

Давайте посмотрим на следующий пример, чтобы найти проценты в конце каждого периода.

Финансовый инструмент Финансовый инструмент Финансовые инструменты — это определенные контракты или документы, которые действуют как финансовые активы, такие как долговые обязательства и облигации, дебиторская задолженность, денежные депозиты, банковские остатки, свопы, кэп, фьючерсы, акции, переводные векселя, форварды, FRA или соглашение о форвардной процентной ставке и т. д. одной организации и в качестве обязательства перед другой организацией и используются исключительно в торговых целях. Первоначальные инвестиции составляли 5000 долларов США с годовой ставкой 15%, начисляемой ежеквартально. Рассчитаем ежеквартальные проценты, полученные на инвестиции.

Ставка начисляется ежеквартально. Составление ежеквартально. Формула начисления сложных процентов отражает общий процент, который инвестор может заработать на инвестициях или финансовых продуктах, если проценты выплачиваются ежеквартально и реинвестируются в схему. Он учитывает основную сумму, ежеквартальную начисленную процентную ставку и количество периодов для расчета. Подробнее. Следовательно, процентная ставка за каждый квартал = 15%/4 = 3,75%.

Проценты, полученные в первом квартале = P(1+i/n)n – P = 5000*(1+15%/4) – 5000 = 187,5 долл. США

- Теперь новый основной капитал составляет 5000 + 187,5 = 5187,5 долларов США.

Таким образом, проценты, полученные во втором квартале = P(1+i/n)n – P = 5187,5*(1+15%/4) – 5187,5= 194,53 долл. США.

- Теперь новый основной капитал равен 5187,5+ 194,53 = 5382,03 доллара США.

Таким образом, проценты, полученные в третьем квартале = P(1+i/n)n – P = 5382,03*(1+15%/4) – 5382,03= 201,82 долл. США.

- Теперь новый основной капитал равен 5382,03+ 201,82 = 5583,85 долларов США.

Таким образом, проценты, полученные в четвертом квартале = P(1+i/n)n – P = 5583,85*(1+15%/4) – 5583,85= 209,39 долл. США.

- Следовательно, окончательная сумма через год будет 5583,85 + 209,39 = 5793,25$.

Из приведенного выше примера мы видели, что проценты, полученные в четвертом квартале, являются самыми высокими.

Заключение

Эффективная годовая ставка — это фактическая ставка, которую инвестор зарабатывает на своих инвестициях или которую заемщик платит кредитору. Это зависит от количества периодов начисления процентов и номинальной процентной ставки. EAR увеличивается, если количество периодов начисления процентов увеличивается при той же номинальной ставке, причем максимальное значение достигается, если начисление процентов производится непрерывно.

Рекомендуемые статьи

Эта статья была руководством по эффективной годовой ставке и ее определению. Здесь мы также обсудим примеры эффективной годовой ставки и ее интерпретации. Вы можете узнать больше из следующих статей –

- Недостатки номинальной процентной ставки

- Расчет эффективной процентной ставки

- Формула простых процентов

- Простые проценты против сложных процентов

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)