Что такое хедж-фонд?

Определение хедж-фонда

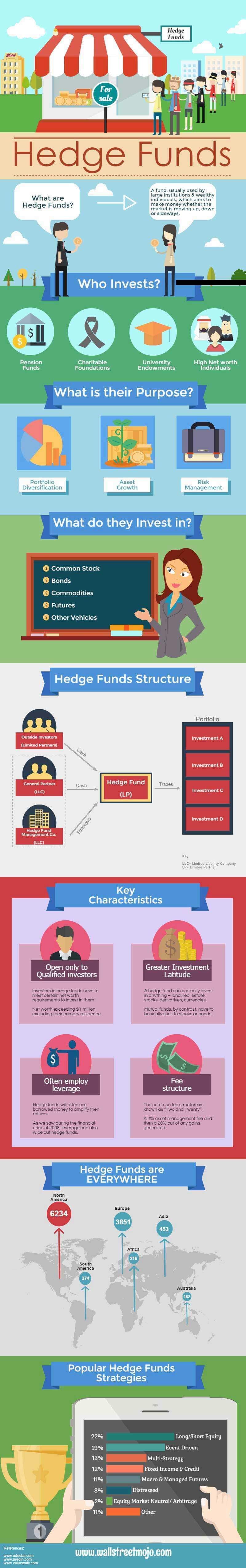

Хедж-фонд — это агрессивно инвестируемый портфель, созданный путем объединения различных инвесторов и фондов институциональных инвесторов. Он инвестирует в различные активы, которые обычно представляют собой пул активов, обеспечивающих высокую доходность в обмен на более высокий риск за счет различных методов управления рисками и хеджирования.

Искусственный интеллект поможет тебе заработать!

Оглавление

- Определение хедж-фонда

- Объяснение

- Как работают хедж-фонды?

- Характеристики хедж-фондов

- Организационная структура хедж-фондов

- Структуры комиссий хедж-фондов

- Инвесторы в хедж-фонды

- Минимальные требования к инвестированию в хедж-фонд

- Стратегии хедж-фондов

- Ключевые различия между хедж-фондами и взаимными фондами

- Преимущества хедж-фондов

- Заключение

- Рекомендуемые статьи

Объяснение

Чтобы инвестировать в них, вам нужны деньги, как Билл Гейтса чтобы ими управлять, нужны Мозги типа Эйнштейн. Благодаря различным стратегиям и высокой доходности хедж-фонды оказались в центре внимания. Они столкнулись с традиционным сектором фондов с серьезной проблемой. Они привлекли больше внимания и интереса средств массовой информации, чем традиционный сектор. Вы, должно быть, также много слышали о хедж-фондах.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Они успешно привлекли пул талантливых управляющих фондами благодаря своим выгодным компенсационным пакетам. За эти годы они привлекли мощный поток капитала.

Можно сказать, что хедж-фонд — это тип объединенных инвестиций. Но разве взаимный фонд не то же самое? Так что же отличает хедж-фонд от других?

Существенная разница заключается в следующем:

Инвестиции в хедж-фонды открыты только для ограниченной группы инвесторов, и их эффективность измеряется в единицах абсолютной доходности.

Если вы идете по номенклатуре хедж-фондов, термин хеджирование (хеджирование) означает снижение общего риска. Обычно это делается путем выбора позиции актива, которая помогает компенсировать существующий риск.

Как работают хедж-фонды?

- Для этого требуются как длинные, так и короткие позиции. Короткие позиции. Короткая позиция — это практика, при которой инвесторы продают акции, которыми они не владеют на момент продажи; инвесторы делают это, одалживая акции у некоторых других инвесторов, чтобы пообещать, что первые вернут акции последним позже.

- Он использует арбитраж.

- Это включает в себя покупку и продажу недооцененных ценных бумаг, а также.

- Он торгует опционами или облигациями.

- И инвестирует в любую возможность, которая существует на рынке.

- Таким образом, вы можете сказать, что его основная цель — снизить волатильность и риск и сохранить капитал.

Обсуждая снижение рисков, вы можете быть удивлены, узнав, как это делают хедж-фонды. При этом они используют различные инструменты и удивительно странные стратегии. Они также гибки в своих инвестиционных возможностях.

Под этим я подразумеваю, что они могут использовать короткие продажи. Короткие продажи. Короткие продажи — это торговая стратегия, предназначенная для получения быстрой прибыли за счет спекуляций на падающих ценах финансовых ценных бумаг. Это делается путем заимствования ценной бумаги у брокера и продажи ее на рынке, а затем выкупа ценной бумаги после падения цен. Подробнее, кредитное плечо, производные инструменты, такие как путы, коллы, опционыОпционыОпционы — это финансовые контракты, которые дают покупателю право, но не обязательство по исполнению договора. Право состоит в том, чтобы купить или продать актив в определенную дату по определенной цене, которая заранее определена на дату заключения контракта. Подробнее, фьючерсы и т. д.

Ну, это много разных вещей в одном предложении. Итак, давайте теперь двинемся вперед и посмотрим на его характеристики.

Характеристики хедж-фондов

Одна общая вещь, которую вы заметите в хедж-фондах, заключается в том, что они сильно различаются по доходности инвестиций, волатильности и риску.

- Некоторые из них могут приносить доход, не коррелирующий с рынком.

- Крупными инвесторами в хедж-фонды являются пенсионные фонды, пожертвования, страховые компании, частные банки, а также состоятельные люди и семьи.

- Опытные специалисты по инвестициям управляют хедж-фондами.

- Это неликвидные инвестиции.

- У них почти нет правил.

- Известно, что они используют агрессивные инвестиционные стратегии.

Организационная структура хедж-фондов

- Основной организационной структурой хедж-фондов является модель общего/ограниченного партнерства.

- Генеральные партнеры здесь управляют фондом, тогда как партнеры с ограниченной ответственностью участвуют в инвестировании в партнерство. Партнеры с ограниченной ответственностью несут ответственность только в размере суммы оплаченного капитала. Суммы оплаченного капитала Оплаченный капитал — это сумма капитала, которую Компания получает от инвесторов в обмен на акции, проданные на первичном рынке, включая обыкновенные или привилегированные акции. Это касается продажи акций, которые эмитент продает непосредственно инвестору, а не продажи акций на вторичном рынке между инвесторами. читать далее.

- Кроме того, типичной структурой, используемой для генеральных партнеров, является общество с ограниченной ответственностью. Компания с ограниченной ответственностью является субъектом сквозного налогообложения, и ответственность инвесторов ограничена суммой их инвестиций.

Вы можете проверить инфографику для схематического представления Что такое хедж-фонд?

Время чтения: 90 секунд

Структуры комиссий хедж-фондов

Управляющие хедж-фонда получают компенсацию в виде двух видов сборов:

- Плата за управление

- Поощрительное вознаграждение за результат

Плата за управление измеряется Активом под управлением и обычно рассчитывается в процентах от размера фонда. Эта плата может составлять от 1 до 4% от чистых активов. Чистые активы Чистые активы в балансе — это сумма, на которую ваши общие активы превышают ваши общие обязательства, и рассчитывается путем простого сложения того, чем вы владеете (активов), и вычитания из того, что вы долг (обязательства). Он широко известен как собственный капитал (NW).Подробнее под управлением; однако 1-2% является наиболее распространенным диапазоном.

Поощрительные сборы, основанные на результатах, могут составлять 15-20% от прибыли, которую получает хедж-фонд.

Из-за высоких комиссий, основанных на поощрении, управляющие хедж-фондом всегда стремятся к абсолютной доходностиАбсолютная доходностьАбсолютная доходность относится к процентному увеличению стоимости или обесцениванию актива или фонда за определенный период. К таким активам относятся взаимные фонды, акции и срочные депозиты. Узнайте больше, а не просто превысьте эталонную доходность.

Инвесторы в хедж-фонды

Ниже перечислены основные инвесторы в хедж-фонды:

- Пенсионные фонды

- Благотворительные фонды

- Университетские пожертвования

- Лица с высоким уровнем дохода

Минимальные требования к инвестированию в хедж-фонд

Помните, что хедж-фонды подходят не всем. Вы должны соответствовать определению аккредитованного инвестора. состоятельные частные лица, брокеры, трасты, банки и страховые компании. Подробнее об инвестировании в хедж-фонды. Вы будете считаться аккредитованным инвестором, если будете соответствовать следующим требованиям:

- Чистая стоимость более 1 миллиона долларов, принадлежащая единолично или совместно с супругом.

- Заработал по 200 000 долларов за каждый из последних двух лет.

- Заработал по 300 000 долларов за каждый из последних двух лет, если жил вместе с супругом.

- Наличие разумных ожиданий получения такой же суммы в будущем.

Стратегии хедж-фондов

Хедж-фондам доступен широкий спектр стратегий хеджирования. Некоторые из них перечислены ниже:

- Длинный/короткий капитал

- Нейтральный к рынку Нейтральный к рынку Нейтральный к рынку — это инвестиционная стратегия или метод управления портфелем, при котором инвестор стремится свести на нет ту или иную форму рыночного риска или волатильности, открывая длинные и короткие позиции по различным акциям, чтобы увеличить рентабельность инвестиций, достигаемую за счет увеличения или уменьшения цены одного или нескольких один рынок.Подробнее

- Арбитраж по слияниямАрбитраж по слияниямАрбитраж по слияниям, также известный как риск-арбитраж, представляет собой управляемую событиями инвестиционную стратегию, направленную на использование неопределенностей, существующих в период между объявлением о слиянии и поглощении и его успешным завершением. Эта стратегия, в основном применяемая хедж-фондами, включает покупку и продажу акций двух сливающихся компаний для получения безрисковой прибыли.Подробнее

- Конвертируемый арбитражКонвертируемый арбитражКонвертируемый арбитраж относится к торговой стратегии, используемой для извлечения выгоды из неэффективности ценообразования между акциями и конвертируемыми активами. Человек, использующий эту стратегию, занимает длинную позицию по конвертируемым ценным бумагам и короткую позицию по базовым обыкновенным акциям.Подробнее

- Структура капитала Арбитраж

- Арбитраж с фиксированным доходом

- Событийный

- Глобальный макрос

- Только короткие

Вы можете ознакомиться с нашей подробной статьей о стратегиях хедж-фондовСтратегии хедж-фондовСтратегии хедж-фондов представляют собой набор принципов или инструкций, которым следуют хедж-фонды, чтобы защитить себя от движения акций или ценных бумаг на рынке и получить прибыль на очень небольшой оборотный капитал, не рискуя всем бюджетом. Узнайте больше, чтобы узнать больше о стратегиях.

Ключевые различия между хедж-фондами и взаимными фондами

№1 – Производительность

Эффективность взаимных фондов измеряется относительно их соответствующего индекса, например, индекса S&P 500 или других аналогичных взаимных фондов в этом секторе. Напротив, ожидается, что хедж-фонды получат прибыль, даже если относительные индексы снижаются.

№2 – Регулирование

Взаимные фондыВзаимные фондыВзаимный фонд — это профессионально управляемый инвестиционный продукт, в котором пул денег от группы инвесторов инвестируется в такие активы, как акции, облигации и т. д., которые строго регулируются. С другой стороны, хедж-фонды не так регулируются, как взаимные фонды.

№3 – Сборы

Сборы, выплачиваемые в случае взаимных фондов, зависят от процентной доли Активов под управлением. В случае хедж-фондов управляющим фондами выплачиваются фиксированные и поощрительные вознаграждения.

№4 – Нестабильные условия

Там, где взаимные фонды не могут защитить свои портфели от падения рынков, хедж-фонды могут это сделать благодаря различным используемым стратегиям.

№ 5 – Будущая производительность

Можно сказать, что эффективность взаимных фондов в основном зависит от направления фондовых рынков. Однако в случае с хедж-фондами будущие результаты не сильно зависят от направления рынка акций. Опять же, заслуга удивительных стратегий, используемых здесь.

Преимущества хедж-фондов

- У большинства хедж-фондов есть уникальные стратегии, разработанные их умными управляющими фондами. Благодаря этому фонды могут генерировать положительную доходность как на растущих, так и на падающих рынках акций и облигаций.

- Доступен широкий спектр стратегий хедж-фондов, которые помогут вам достичь вашей инвестиционной цели.

- Если вы включаете хедж-фонды в свой сбалансированный портфель, уменьшите общий риск портфеля.

- Годы статистикиСтатистикаСтатистика — это наука, которая лежит в основе выявления, сбора, организации и обобщения, анализа, интерпретации и, наконец, представления таких данных, как качественных, так и количественных, что помогает принимать более обоснованные и эффективные решения. фонды имеют более высокую доходность и более низкий общий риск, чем традиционные инвестиционные фонды.

- Это долгосрочное инвестиционное решение.

- Это помогает в диверсификации портфеляДиверсификация портфеляДиверсификация портфеля относится к практике инвестирования в различные активы с целью максимизации прибыли при минимизации риска. Таким образом, риск сводится к минимуму, в то время как инвестор накапливает много активов. Диверсификация инвестиций ведет к здоровому портфелю.Подробнее.

Советы по инвестированию в хедж-фонды

- Стать аккредитованным инвестором –Вы должны соответствовать минимальному уровню инвестиций и дохода, чтобы быть аккредитованным инвестором. Узнайте, где вы стоите, прежде чем инвестировать.

- Знайте сборы – Плата за управление может составлять от 1% до 2%, а поощрительная комиссия может достигать 20%. Поймите затраты должным образом, так как цены могут сильно повлиять на возврат ваших инвестиций.

- Понимание Проспекта Фонда – Тщательно изучите проспект фонда и другие сопутствующие материалы. Убедитесь, что вы понимаете условия, связанный с этим риск, стратегии, временной горизонт и т. д.

- Знайте ограничения, если таковые имеются – Правильно понимать возможности выкупа и период блокировки.

Заключение

Так вот о том, в какой хедж-фонд я должен был внести свой вклад. Из того, что мы слышали о хедж-фондах до сих пор, мы можем сказать, что хедж-фонды привнесли инновационные инвестиционные стратегии в этот мир инвестирования. Это дало новое чувство волнения инвестиционному сообществу.

Итак, что вы скажете, звучит как замечательная идея для инвестирования?

Рекомендуемые статьи

- Рассчитать коэффициент хеджирования

- Инвестиционный банкинг против управляющего хедж-фондом

- Работа в хедж-фонде

- Риски хедж-фонда

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)