Приведенная стоимость

Определение текущей стоимости

Текущая стоимость (PV) — это сегодняшняя стоимость денег, которую вы ожидаете от будущих доходов, и рассчитывается как сумма будущих доходов от инвестиций, дисконтированных на определенном уровне ожидаемой нормы прибыли.

Эта концепция используется при оценке акций, ценообразовании облигаций. Ценообразование облигаций. Формула ценообразования облигаций рассчитывает текущую стоимость вероятных будущих денежных потоков, которые включают купонные выплаты и номинальную стоимость, которая является суммой погашения при погашении. Доходность к погашению (YTM) относится к процентной ставке, используемой для дисконтирования будущих денежных потоков. Подробнее, финансовое моделированиеФинансовое моделированиеФинансовое моделирование относится к использованию моделей на основе Excel для отражения прогнозируемых финансовых показателей компании. Такие модели представляют финансовую ситуацию, принимая во внимание риски и будущие предположения, которые имеют решающее значение для принятия важных решений в будущем, таких как привлечение капитала или оценка бизнеса, а также интерпретацию их влияния. Подробнее и анализ различных вариантов инвестирования. Инвестор рассчитывает текущую стоимость из будущего денежного потока инвестиций, чтобы решить, стоит ли инвестировать в эти инвестиции сегодня. Ожидаемый денежный поток в будущем дисконтируется по ставке дисконтирования, которая представляет собой ожидаемую норму прибыли, рассчитываемую обратно пропорционально будущему денежному потоку. Инфляция снижает стоимость наличных денег, поскольку цены на товары и услуги растут из-за инфляции, а это означает, что сумма, стоящая сегодня, может не стоить столько же завтра. Расчеты PV гарантируют, что инфляционное воздействие рассчитывается либо на основе уровня инфляции, либо на основе ожидаемой нормы прибыли.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

Как найти текущую стоимость?

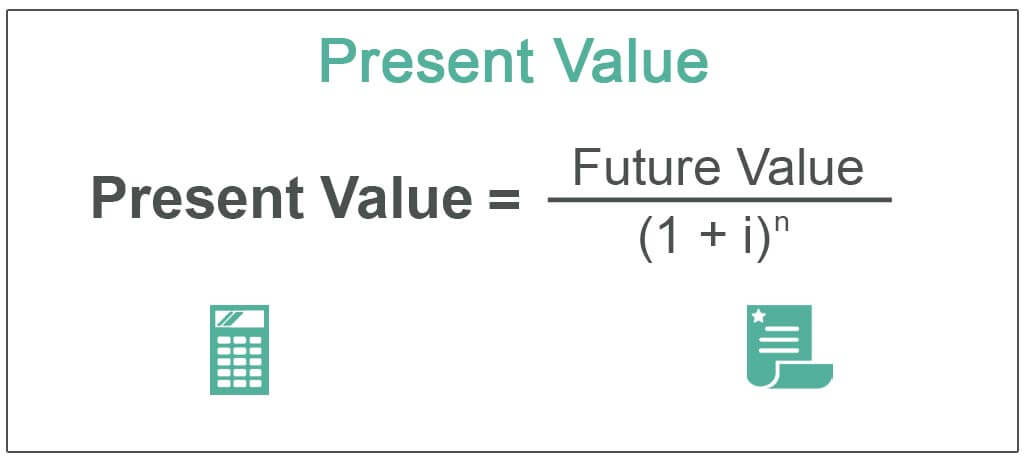

PV = Будущая стоимость / (1+i)n

- я = процентная ставка

- n = инвестиционный период

Шаг 1 – Поместите ожидаемую будущую стоимостьFuture ValueФормула будущей стоимости (FV) — это финансовая терминология, используемая для расчета стоимости денежного потока на футуристическую дату по сравнению с исходным чеком. Цель уравнения FV состоит в том, чтобы определить будущую стоимость предполагаемых инвестиций и определить, приносят ли доходы достаточную прибыль, чтобы учесть временную стоимость денег. Подробнее об инвестициях в формуле

Шаг 2 — Укажите ожидаемую доходность ваших инвестиций

Шаг 3 – Номер периода, на который вы инвестируете

Примеры приведенной стоимости

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон Excel текущей стоимости здесь — Текущая стоимость Шаблон Excel

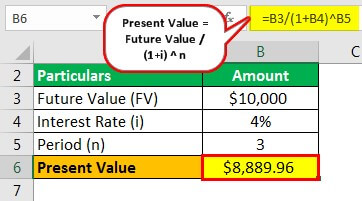

Пример №1

Мистер X хочет 10 000 долларов через три года. Процентная ставка по конкретной инвестиции, которая его интересует, составляет 4% годовых. Сколько он должен вложить сегодня, чтобы получить желаемую сумму.

Решение

Данный,

- Будущая стоимость = 10 000 долларов США

- Проценты = 4% годовых

- Период = 3 года

Расчет текущей стоимости может быть выполнен следующим образом:

- = 10 000 долларов США / (1 + 0,04)3

- = 8 889,96 долларов США

т. е. г-н X должен инвестировать сумму в размере 8 889,96 долларов США сегодня, чтобы получить желаемую сумму через 3 года.

Пример #2

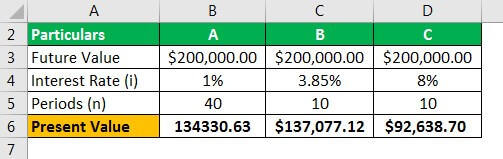

У мистера А есть 100 000 долларов из его сбережений; он хочет 200 000 долларов через десять лет. У него есть три варианта, т.е. любой.

- Банковский депозит по ставке 4% годовых, начисляемый ежеквартально. Формула начисления сложных процентов ежеквартально отражает общий процент, который инвестор может заработать на инвестициях или финансовых продуктах, если проценты выплачиваются ежеквартально и реинвестируются в схему. Он учитывает основную сумму, ежеквартальную начисленную процентную ставку и количество периодов для расчета. Подробнее.

- Государственные облигации под 3,85% на десять лет.

- Инвестируйте в хедж-фонд с ожидаемой доходностью не менее 8% годовых. Какой вариант инвестирования лучше всего подходит для достижения его целей?

Расчет приведенной стоимости для варианта А можно выполнить следующим образом:

=200000,00$/(1+1%)40

= 134330,63

Точно так же мы можем рассчитать PV для варианта B и варианта C.

Глядя на приведенную выше таблицу, ответ кажется довольно простым: инвестиции в вариант С, т. е. в хедж-фонды. Хедж-фондыХедж-фонд представляет собой агрессивно инвестируемый портфель, созданный путем объединения различных инвесторов и фонда институционального инвестора. Он поддерживает различные активы, обеспечивающие высокую доходность в обмен на повышенный риск за счет множественного управления рисками и методов хеджирования. Читать далее обеспечивают более высокую доходность, что помогает г-ну А получать доход от своих инвестиций в будущем. Напротив, варианты инвестирования в банковские депозиты и государственные облигации потребуют дополнительных инвестиций в размере 34 330,64 долларов США и 37 077,12 долларов США на текущую сумму в наличии для достижения желаемого дохода в размере 200 000 долларов США.

Поначалу г-ну А кажется простым выбор варианта инвестирования С. Тем не менее, инвестиции в хедж-фонды также сопряжены с риском убытков, который необходимо учитывать, а это означает, что нет никакой гарантии, что инвесторы получат ожидаемую прибыль в будущем. В то время как варианты A и B, которые представляют собой банковские депозиты и инвестиции в государственные облигации, могут не обеспечивать ожидаемую доходность, но включают очень низкий риск инвестиций. Низкий риск инвестиций. Инвестиции с низким уровнем риска — это финансовые инструменты с минимальной неопределенностью или вероятностью убытков для инвесторов. Хотя такие инвестиции безопасны, они не могут предложить инвесторам высокую прибыль. читать далее.

В зависимости от финансового состояния г-на А могут быть приняты решения о допустимости риска. В то время как консервативный инвестор предпочитает вариант А или Б, агрессивный инвестор выберет вариант С, если он готов и имеет финансовые возможности нести риск.

Важность

- Важно для анализа: Для каждого бизнеса важно понимать будущий приток или отток денежных средств от бизнеса; Расчет PV становится необходимым, когда вы ожидаете определенного уровня будущих денежных потоков.

- Основная концепция: Для расчета стоимости различных инвестиций, таких как облигации, акции, банковские депозиты, страхование и пенсионные фонды. Пенсионные фондыПенсионный фонд относится к любому плану или схеме, созданной работодателем, которая обеспечивает регулярный доход для сотрудников после их выхода на пенсию. Этот объединенный взнос из пенсионного плана консервативно инвестируется в государственные ценные бумаги, акции «голубых фишек» и облигации инвестиционного уровня, чтобы обеспечить достаточный доход. Подробнее, вам нужны расчеты PV.

- Временная стоимость денег: уровень процентной ставки, инфляции и периодов помогает получить доход от инвестиций, который вы ожидаете в будущем от своих инвестиций. Какова текущая стоимость будущей стоимости, которая помогает принимать инвестиционные решения?·

- Инфляционный эффект: Они следят за тем, чтобы влияние инфляции на деньги рассчитывалось с течением времени, либо с учетом уровня инфляции, либо путем дисконтирования ожидаемой нормы прибыли от будущего денежного потока.

Преимущества

- Инвестиционное решение: Этот метод помогает в принятии инвестиционных решений, поскольку он рассчитывает текущую стоимость будущих денежных потоков в инвестициях. Если у инвестора недостаточно средств для инвестирования, от которых он ожидает поступления денежных средств в будущем, он предпочтет выбрать другие варианты инвестирования.

- Покупательная способность: Деньги, которые стоят сегодня, больше, чем деньги, которые будут стоить завтра, а это означает, что стоимость 100 долларов сегодня может не равняться 100 долларам через год, потому что инфляция снижает ценность денег. Present учитывает инфляцию и предоставляет подробную информацию о том, достаточно ли сегодняшних инвестиций для будущего денежного потока.

- Учетная ставка: Норма прибыли на инвестиции называется ставкой дисконтирования. Другими словами, сочетание временной стоимости денегВременная стоимость денегПринцип временной стоимости денег (TVM) утверждает, что деньги, полученные в настоящем, имеют более высокую ценность, чем деньги, полученные в будущем, потому что деньги, полученные сейчас, можно инвестировать и использовать для генерировать денежные потоки предприятию в будущем в виде процентов или за счет будущего прироста стоимости инвестиций и реинвестирования. Подробнее, которые уменьшаются в течение периода, и процентной ставки, которая повышает стоимость ваших инвестиций. Ставка дисконтирования используется для расчета PV инвестиции в случае расчетов путем дисконтирования будущей стоимости Будущая стоимость Формула будущей стоимости (FV) — это финансовая терминология, используемая для расчета стоимости денежного потока на футуристическую дату по сравнению с исходным чеком. Цель уравнения FV состоит в том, чтобы определить будущую стоимость предполагаемых инвестиций и принесут ли доходы достаточную прибыль, чтобы учесть временную стоимость денег. Подробнее.

Ограничение

- Нет гарантированного ожидаемого дохода: Мы рассчитываем PV, предполагая, что процентная ставка превышает инвестиции, но на самом деле многие инвестиции не могут гарантировать доходность в соответствии с ожиданиями, например, в случае банковских депозитов банки могут изменять процентные ставки, что зависит от других экономических факторов. внешние факторы окружающей среды, влияющие на эффективность бизнеса, такие как процентные ставки, инфляция, безработица, экономический рост и другие. За исключением государственных облигаций, по которым риск меньше и приводятся ожидаемые доходы, никакие другие инвестиции не могут обеспечить точную текущую стоимость.

- Инфляция против процента: Если уровень инфляции выше, чем процентная ставка по инвестициям, то инвестиции становятся бесполезными. Предположим, что стоимость денег, которыми вы владеете сегодня, выше, чем завтра. Люди предпочитают тратить их сегодня, а не инвестировать в завтра.

Текущая стоимость против будущей стоимости

Приведенная стоимостьБудущая стоимостьОпределениеТекущая стоимость будущего денежного потока называется текущей стоимостью. Будущий денежный поток, возникающий в результате сегодняшних инвестиций через определенный период, называется будущей стоимостьюКогдаОн фокусируется на стоимости в начале периода. Будущая стоимость фокусируется на стоимости в конце периода.СтавкаПри расчете PV необходимо учитывать как процентные ставки, так и ставки дисконтирования. При расчете будущей стоимости учитывается только процентная ставка.РешениеВажно принять решение сегодня относительно той или иной инвестиции. Будущая стоимость дает число, которое будет получено в будущем, что не влияет на принятие решения сегодня.МетодыDiscountedCompounding для получения итоговой суммы в будущемВзглядыЭто необходимо для получения определенной будущей стоимости. Будущая стоимость обеспечивает стоимость текущих инвестиций в будущем.

Заключение

Расчет текущей стоимости помогает принимать многие инвестиционные решения для бизнеса и частных лиц; Однако точное значение невозможно рассчитать из-за изменения процентных ставок по многим инвестициям и инфляционных эффектов; этот расчет по-прежнему помогает оценить денежную ценность людей с точки зрения их будущих ожиданий.

Поскольку текущая стоимость рассчитывается в начале периода при принятии инвестиционных решений, она включает в себя некоторые допущения относительно инфляции и нормы прибыли на инвестиции, которые должны быть реалистичными и надлежащим образом анализироваться; сравнение различных вариантов инвестирования необходимо, чтобы найти правильный план для инвестирования.

Рекомендуемые статьи

Это было руководство по приведенной стоимости и ее определению. Здесь мы обсудим, как найти текущую стоимость, а также примеры, преимущества, ограничения и отличия от будущей стоимости. Вы можете узнать больше о финансировании из следующих статей –

- Как рассчитать пенсию?

- Текущая стоимость против будущей стоимости

- Формула временной стоимости денег

- Текущая стоимость аннуитета

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)