Распределение активов

Распределение активов Значение

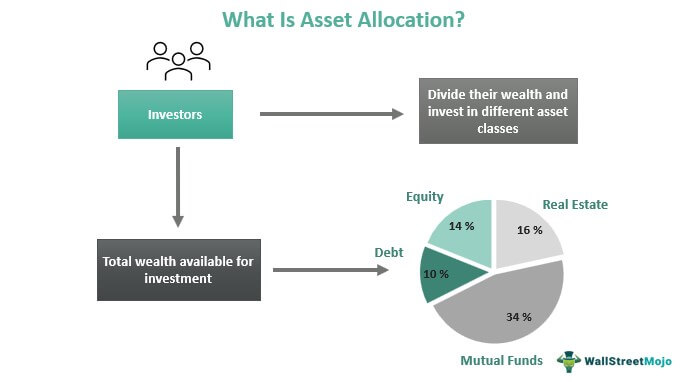

Распределение активов относится к разделению общего богатства инвесторов на различные пропорции и их использованию для инвестирования в различные классы активов. Это позволяет инвесторам иметь разнообразные портфели для поддержания баланса между убытками и прибылью. Кроме того, это помогает минимизировать инвестиционные риски, покрывая убытки от одной инвестиции прибылью, полученной от другой.

Распределение активов применяется ко всем классам активов. Классы активов. Активы классифицируются по различным классам в зависимости от их типа, назначения или основы доходности или рынков. Основные средства, акционерный капитал (инвестиции в акционерный капитал, сберегательные схемы, связанные с акционерным капиталом), недвижимость, товары (золото, серебро, бронза), денежные средства и их эквиваленты, деривативы (акции, облигации, долговые обязательства) и альтернативные инвестиции, такие как хедж-фонды и биткойны. являются примерами. Подробнее, но основные из них включают акции, облигации и наличные деньги. Распределение богатства или пропорции, распределяемые между различными классами активов, зависят от финансовой устойчивости отдельных инвесторов и их способности нести риски.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

Ключевые выводы

- Распределение активов — это распределение богатства по различным классам активов, таким как долговые обязательства, акции, взаимные фонды, недвижимость и т. д., для достижения долгосрочных финансовых целей.

- Распределение ресурсов для активов в значительной степени зависит от склонности людей к риску и ожидаемой доходности.

- Это первый шаг в управлении портфелем, который помогает финансовым консультантам определить тип и срок действия активов для инвестирования.

- Некоторые широко используемые модели распределения активов включают 100-процентное распределение облигаций, 100-процентное распределение акций, распределение доходов, сбалансированное распределение, распределение роста и т. д.

Как работает распределение активов?

Распределение активов, как следует из названия, связано с распределением различных активов, помогая инвесторам разделить свое богатство и создавать разнообразные портфели. Финансовые консультанты рекомендуют инвесторам иметь разнообразные портфели, учитывая волатильность рынка. Кроме того, стратегия позволяет минимизировать риски. Например, если они понесут убыток от инвестиций в акции, прибыль, полученная от других инвестиций, поможет им справиться с убытками. Короче говоря, даже если происходят убытки, это снижает влияние на трейдеров.

Степень, в которой богатство может быть использовано для инвестиций, является решением инвестора. Финансовая стабильность и склонность инвестора к риску являются двумя факторами, определяющими решение о распределении активов.

Одно из основных решений, которое должен принять инвестор, — это распределение богатства между акциями и облигациями. Было обнаружено, что размещение акций или облигаций дает результаты в течение длительных периодов времени. Авангард изучал данные с 1926 по 2018 год и наблюдали за рисками и доходностью, связанными со 100% портфелями облигаций и 100% акций.

Компания по управлению инвестициями подсчитала, что среднегодовая доходность первой составила 5,3%, при этом 32,6% были лучшей доходностью в 1982 году. Кроме того, она также упомянула падение на 8,1% в 1969 году. долгий период, чтобы уменьшиться в цене. Аналогичный сценарий наблюдался и для портфеля 100% акций.

Модели

Помимо упомянутых выше базовых моделей распределения активов, т. е. 100% портфеля акций и 100% портфеля облигаций, инвесторы также имеют доходный, сбалансированный портфель и портфель роста для размещения своих ресурсов. богатство в облигациях, сбалансированный портфель включает в себя 40-60% инвестиций в акции, а портфель роста требует 70-100% инвестиций в акции.

Никакое распределение активов не является хорошим или плохим, правильным или неправильным. Вместо этого финансовое состояние инвесторов, способность справляться с рисками, ожидаемая доходность. Ожидаемая доходность. Формула ожидаемой доходности определяется путем применения всех весов инвестиционного портфеля с их соответствующими доходами и суммирования результатов. Ожидаемая доходность = (p1 * r1) + (p2 * r2) + ………… + (pn * rn), где pi = вероятность каждой доходности и ri = норма прибыли с вероятностью. читать дальше, а финансовые цели определяют, какая модель им подойдет. Например, инвесторы, ищущие долгосрочные выгоды, должны рассмотреть возможность инвестирования и создания своего портфеля роста выше других вариантов.

Стратегии

При распределении активов финансовые консультанты и инвесторы используют несколько стратегий, чтобы гарантировать, что сделанные инвестиции будут плодотворными. Некоторые из основных стратегии распределения активов включать:

# 1 – Возрастной

Как следует из названия, возрастная стратегия учитывает возраст инвесторов. Финансовые консультанты определяют долю средств, которую нужно инвестировать в паевые инвестиционные фонды, вычитая возраст инвестора из 100. Остальную часть богатства можно инвестировать в другие классы активов. Например, если человеку 40 лет, 80% фонда рекомендуется для фондов акций, а остальная часть предназначена для других классов активов.

# 2 – Фонды жизненного цикла

Следующими в списке являются фонды жизненного цикла. В этом случае консультанты учитывают возраст инвестора, его инвестиционные цели и склонность к риску. Склонность к риску клиентаСклонность к риску относится к сумме, ставке или проценту риска, которому физическое лицо или организация (согласно определению Совета директоров или руководства) готов принять в обмен на свой план, цели и инновации, как и любые другие инвестиции класса активов. Но особенно возраст инвестора помогает ему определить сумму для вложения в активы, которые позволили бы им получить максимальную отдачу от инвестиций.

№ 3 – Стратегический

В-третьих, финансовые консультанты стратегическое распределение активов стратегия использования. Это также известно как распределение с постоянным весом, которое основано на политике «купи и держи». Согласно правилу финансового рынка, первоначальная структура распределения активов в размере 5% не должна меняться. Таким образом, если одна акция теряет ценность, инвесторам предлагается купить больше, чтобы не нарушить пропорциональное соотношение. Кроме того, если стоимость этих акций в будущем увеличится, их продажа по более высокой цене всегда будет приносить прибыль.

#4 – Тактический

Четвертым в списке является тактическое распределение активов. Эта стратегия поощряет краткосрочные инвестиционные решения. Пользователи принимают и внедряют его там, где стратегическое распределение активов кажется неэффективным. Следовательно, они не направлены на стимулирование долгосрочных инвестиций, как стратегия распределения с постоянным весом.

#5 – Динамический

И последнее, но не менее важное — это динамическое распределение активов, которое в настоящее время является одной из наиболее широко используемых стратегий. Это позволяет инвесторам сравнивать свои максимумы и минимумы и соответственно решать, где увеличить долю инвестиций, а где уменьшить. Поскольку он предоставляет различные доступные варианты для переключения, инвесторы могут изменять свои варианты, чтобы максимизировать прибыль и сократить убытки.

Факторы

При распределении средств необходимо учитывать множество факторов. Среди всех наиболее важным является временной горизонт. Время играет ключевую роль. Помимо возраста инвесторов, есть и другие количественные факторы, которые необходимо учитывать. К ним относятся количество месяцев, лет или десятилетий, которые человек желает инвестировать в актив для достижения своей финансовой цели. Хотя инвесторы, вкладывающие деньги на более длительный срок, готовы рисковать и инвестировать в неустойчивый рынок, те, у кого есть краткосрочные цели, избегают более рискованных инвестиций.

Как указывалось выше, способность инвестора противостоять риску является еще одним фактором, определяющим, как распределяются ресурсы. Более того, риски и выгоды кажутся переплетенными, когда инвесторы вкладывают свое богатство для распределения активов. В то время как одна из их инвестиций может понести убытки, у другой есть шанс получить огромную прибыль. Таким образом, доходы остаются сбалансированными.

Последним фактором, определяющим распределение активов, являются финансовые или инвестиционные цели, которые человек стремится достичь. Каждый инвестор имеет в виду число, когда речь заходит об ожидаемой доходности. Разделение ожиданий помогает финансовым консультантам соответствующим образом распределять активы.

Пример

Рассмотрим следующие подробные пример распределения активов чтобы понять концепцию хорошо:

Стелла, 45-летняя сотрудница корпорации, планирует выйти на пенсию в 60 лет без права на пенсию. У нее ежемесячный доход в размере 50 000 долларов и несколько планов, в том числе обеспечение значительного ежемесячного дохода на всю жизнь после выхода на пенсию. Учитывая ее планы, она связывается с финансовым консультантом и решает распределить активы.

В настоящее время она приобретает состояние в размере 2 миллионов долларов. Советник рекомендует ей выбрать рискованные активы, которые принесут плоды через 15 лет. Консультант гарантирует, что инвестор получит достаточную сумму, чтобы жить на пенсии. Таким образом, заинтересованное лицо рекомендует несколько краткосрочных вложений в акции Инвестиции в акции Инвестиции в акции представляют собой сумму, которую инвесторы вкладывают в акции компаний, котирующихся на фондовой бирже для торговли. Акционеры получают прибыль от таких владений в виде доходов или увеличения стоимости акций. Варианты, которые созреют в течение следующих пяти лет, помогут ей осуществить планы поездок.

Таким образом, она выбирает несколько краткосрочных для достижения своих планов поездок и приключенческих поездок, а некоторые – для долгосрочных финансовых целей, чтобы обеспечить ее после выхода на пенсию.

Важность

Распределение активов — это первый шаг в управлении портфелемУправление портфелемУправление портфелем включает в себя наблюдение за набором инвестиций, включая ценные бумаги, облигации, биржевые фонды, взаимные фонды, криптовалюты и т. д., на личном или профессиональном уровне. Однако до тех пор, пока инвесторы не решат, в какие классы активов инвестировать, управляющий портфелемУправляющий портфелемУправляющий портфелем является экспертом финансового рынка, который стратегически разрабатывает инвестиционные портфели. Читать далее не сможет предложить, куда инвестировать и на какой срок.

Одна из лучших особенностей распределения активов заключается в том, что инвесторы могут выбирать классы активов для инвестирования в соответствии со своим финансовым состоянием, ожидаемой доходностью и способностью нести риски. В результате они не чувствуют себя в ловушке сделки, в которую инвестируют, поскольку выбирают сделки в соответствии со своими финансовыми возможностями.

Далее в списке идет взаимосвязь между распределением активов и диверсификацией. Разнообразный портфель удерживает инвесторов в равновесии. Когда инвестор распределяет свое богатство для инвестирования в разные классы активов, прибыль от одной сделки помогает покрыть убытки, понесенные от другой. Таким образом, распределение помогает сохранить баланс между прибылью и убытком для инвесторов. В результате они могут не рисковать при распределении активов.

Часто задаваемые вопросы (FAQ)

Что такое распределение активов в инвестировании?

Распределение активов при инвестировании связано с распределением общего богатства инвесторов на инвестирование в различные классы активов. Эти классы активов включают акции, облигации, валюту недвижимости, деривативы, фиксированный доход, валюту, криптовалюту, наличные деньги и т. д.

Что такое распределение с постоянным весом?

Это другое название стратегического распределения активов, основанного на политике «купи и держи». В этом случае, если одна акция теряет в цене, инвесторам предлагается купить больше, чтобы не нарушить первоначальную 5%-ную смесь. Более того, если стоимость этих акций в будущем увеличится, их продажа будет плодотворной.

Что такое фонды распределения активов?

Он определяется как средства, выделяемые на ценные бумаги с фиксированным доходом и акции в зависимости от финансовой цели инвесторов. В случае взаимных фондов существует целевая сумма, которую необходимо инвестировать в активы с фиксированным доходом и акции.

Рекомендуемые статьи

Это руководство о том, что такое распределение активов и его значение. Здесь мы объясняем его механизм вместе с моделями, стратегиями, факторами и примерами. Вы можете узнать больше из следующих статей –

- Калькулятор распределения активов

- Пограничный рынок

- Что такое управление активами?

- Лучшие карьеры в управлении портфелем

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)