Обеспеченные кредиты

Обеспеченные кредиты Значение

Обеспеченные кредиты относятся к типу кредитов, одобренных и полученных под гарантию или залог. Если они этого не сделают, кредитное учреждение приобретает залог, чтобы компенсировать сумму, которую заемщикам было разрешено.

Обеспеченные кредиты могут быть получены для деловых целей и личных потребностей. Он отличается от своих необеспеченных аналогов тем, что утверждается только на основе кредитного рейтинга заемщика. Распространенными типами залоговых кредитов являются ипотечные кредиты, автокредиты, кредитные карты с обеспечением, кредиты в ломбарде, кредиты по страхованию жизни и т. Д.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

- Обеспеченные кредиты Значение

Ключевые выводы

- Обеспеченные кредиты — это финансы, которые кредиторы предлагают под залог или безопасность по сравнительно сниженной процентной ставке.

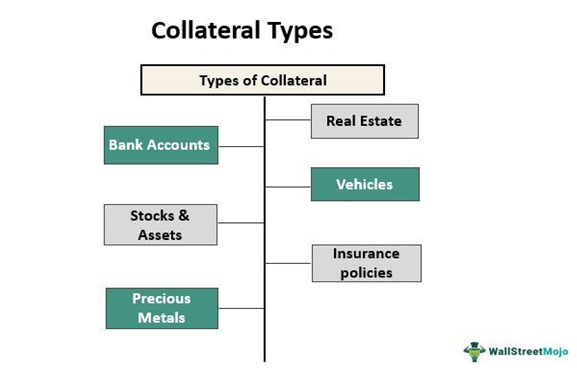

- Типы обеспечения, рассматриваемые банками или частными кредиторами, включают недвижимость, полисы страхования жизни, акции, активы и т. д.

- Залоговые кредиты утверждаются быстро, учитывая гарантию погашения, которую кредиторы уже получают в виде обеспечения.

- Эти кредиты под залог предназначены для личных и деловых целей и в основном предпочтительны, когда требуемые средства имеют высокую стоимость.

Как работают обеспеченные кредиты?

Обеспеченные кредиты называются так, поскольку кредитные учреждения, будь то банк или частный кредитор, обеспечивают сумму кредита против залога. Залог — это актив или набор активов, которые поддерживают обещание заемщика погасить сумму кредита в течение определенного периода. В результате финансовые учреждения Финансовые учреждения Финансовые учреждения относятся к тем организациям, которые предоставляют своим клиентам бизнес-услуги и продукты, связанные с финансовыми или денежными операциями. Некоторыми из них являются банки, NBFC, инвестиционные компании, брокерские фирмы, страховые компании и трастовые корпорации. читать далее приобретать активы, которые заемщики предлагают в качестве гарантии погашения в случае дефолта.

Короче говоря, залог, как правило, является условием, которое, если оно признано удовлетворительным, позволяет кредиторам одобрить заявку заемщика на получение кредита. Залогом/гарантией может быть что угодно: от недвижимости до банковского счета, акций и активов, полисов страхования жизни и т. д.

Такие варианты на основе залога доступны для крупных сумм кредита, по которым заемщики могут не выполнить свои обязательства. Единственная цель таких кредитов состоит в том, чтобы гарантировать, что кредиторы возместят сумму кредита независимо от финансового кризиса. Финансовый кризис. время, или когда ведущие предприятия не в состоянии выплатить свой огромный долг, или когда финансовые учреждения сталкиваются с кризисом ликвидности и не могут вернуть деньги вкладчикам, все это вызывает панику на рынках капитала и среди инвесторов. заемщики могут пройти. Ожидается, что соискатель кредита будет платить взносы через равные промежутки времени. Если заемщики не в состоянии погасить долг, их актив или залог выступает в качестве обеспечения. Кредиторы могут использовать его, чтобы вернуть свою одолженную сумму в таких случаях дефолта.

Короче говоря, обеспеченные залогом кредиты гарантируют кредитору погашение, даже если сумма слишком велика. В результате люди с плохим кредитным рейтингом также могут брать обеспеченные кредиты для плохой кредитной истории для своих личных или деловых целей. Более того, заемщики, вероятно, получат кредит по гораздо более низкой процентной ставке из-за этой гарантии.

Функции

#1 – На основе залога

Обеспеченные кредиты основаны на залоге, т. е. средства ссужаются под обеспечение для обеспечения кредиторов. Таким образом, заемщики используют актив/имущество в качестве залога для поддержки кредитов. Однако в большинстве случаев заемщики используют один и тот же дом или автомобиль для обеспечения ссуд, на покупку которых они берут ссуды. Эта договоренность помогает покупателям легко покупать активы / оборудование, и в конечном итоге кредитор также остается в безопасности.

# 2 — Мягкая процентная ставка

Процентная ставкаПроцентная ставкаФормула процентной ставки используется для расчета сумм погашения кредита, а также процентов, полученных по срочным депозитам, взаимным фондам и другим инвестициям. Он также используется для расчета процентов по кредитным картам. Читать далее сравнительно ниже, учитывая гарантию от погашения, которую кредиторы получают от заемщиков. Таким образом, заемщики должны платить меньше процентов, чем необеспеченный кредит.

#3 – Большое количество

Большинство людей обращаются за кредитами на основе залога, когда им требуется заимствование значительной суммы. А когда сумма выше, кредиторам нужны гарантии погашения. Следовательно, заемщики поддерживают сумму кредита активом, чтобы кредиторы меньше беспокоились об огромной сумме и условиях ее выплаты.

# 4 — Ограничения без цели

Эти кредиты доступны как для личных потребностей, так и для деловых целей. Следовательно, ваша цель не определяет, будет ли вам позволено взять финансы. Тем не менее, условия для обеспеченные кредиты для бизнеса немного разные. Поскольку у предприятий больше денег для погашения, сумма кредита обычно выше, чем кредиты на жилье и автомобиль. Следовательно, бизнес должен позволить банку/финансовому учреждению использовать один из своих активов/машин/мебели/сырья в качестве залога для кредитов.

#5 – Более быстрое одобрение

Поскольку кредит предоставляется на основе залога, кредиторы сосредотачиваются на том, является ли имущество, хранящееся в качестве обеспечения суммы кредита. Таким образом, приложение или проверка учетных данных отходят на второй план, что ускоряет процесс утверждения.

Преимущества недостатки

Хотя кредиты под залог помогают заемщикам выполнять свои личные или деловые потребности по-разному, в то же время они имеют определенные ограничения. Вот список плюсов и минусов этих вариантов кредита:

ПлюсыМинусыНизкая процентная ставка Вероятность потери активов Более быстрое одобрение Некоторые кредиторы предлагают кредиты под залог (например, дом для ипотечного кредита) Применяются налоговые вычеты Нет строгих правил для квалификации

Примеры

Рассмотрим следующее примеры кредитов под залог чтобы лучше понять концепцию:

Пример №1 (концептуальный)

Мэри хочет купить машину. Итак, она обращается в банк за автокредитом. В банке говорят, что одобрят кредит при одном условии. В нем говорится, что соискатель кредита должен сохранить автомобиль в качестве залога до тех пор, пока сумма кредита и проценты не будут выплачены.

Кредитор также разъясняет, что принятие Мэри будет означать гораздо более низкую сниженную процентную ставку на сумму кредита. Итак, она соглашается и получает жилищный кредит, чтобы купить дом своей мечты.

Пример #2 (в случае дефолта)

Роджер берет жилищную ссуду в банке и выплачивает ее в рассрочку. Однако он потерял работу и начал дефолт из-за нехватки средств. В результате банк заявляет право собственности на дом. Банк проводит оценку имущества и замечает, что рыночной стоимости дома недостаточно для погашения всего кредита. Итак, банк продает дом и просит Роджера оплатить разницу.

Обеспеченные кредиты против необеспеченных кредитов

Обеспеченные и необеспеченные кредиты Необеспеченные кредиты Необеспеченный кредит кредит предоставляется без необходимости какого-либо залога. Это поддерживается сильной кредитоспособностью заемщика и экономической стабильностью. Это два варианта кредита, которые заемщики получают при поиске финансирования. Хотя обе эти альтернативы оценивают кредитный рейтинг и соответствие требованиям заемщиков до утверждения необходимых средств, между ними есть несколько различий, о которых соискатели кредита должны знать, прежде чем выбрать одну из них.

Как следует из названия, залоговые кредиты обеспечены залогом/обеспечением. Они применяются или предлагаются лицам, которым требуется крупная сумма для совершения крупной покупки. Поскольку погашение кредита гарантировано, утверждение происходит быстрее, так как не нужно проверять никаких конкретных учетных данных. Залога поддержки суммы кредита достаточно.

С другой стороны, необеспеченный кредит получается на основе кредитного рейтинга, который приобретают заемщики. Некоторые примеры таких кредитов включают студенческие кредиты, персональные кредиты и т. д. Доказательство дохода и другие финансовые документы тщательно проверяются вместе с кредитными баллами. Кредиторы утверждают заявки на кредит, если оценка и рейтинги на должном уровне.

Поскольку эти кредиты выдаются под залог, ставки по обеспеченным кредитам ниже, поскольку кредиторы уверены в получении выплат даже в случае дефолта. Напротив, взимаемая процентная ставка выше для необеспеченных финансов, поскольку нет никакой гарантии от суммы кредита.

Часто задаваемые вопросы (FAQ)

Что такое обеспеченные кредиты?

Обеспеченные кредиты — это финансовые альтернативы, которые кредиторы предлагают заемщикам только тогда, когда они сохраняют актив / ценную бумагу в качестве гарантии против суммы кредита. Это делается для того, чтобы они могли погасить сумму, даже если они не в состоянии сделать это. Короче говоря, обеспеченный залогом вариант обеспечивает сумму кредиторов в случае дефолта.

Обеспеченные кредиты строят кредит?

Да, эти кредиты помогают построить вашу кредитную историю. Таким образом, обеспеченные кредиты для плохой кредитной истории должны применяться и использоваться по мере необходимости. Если людям с плохой кредитной историей нужен кредит, они могут оставить свои активы в качестве залога и своевременно платить взносы, чтобы убедиться, что они могут вернуть свое имущество после полного погашения. В результате они получают шанс построить свою кредитную историю положительно.

Обеспеченные кредиты — это хорошо или плохо?

Обеспеченные ссуды, конечно, хороши, поскольку они помогают лицам, ищущим ссуды, делать крупные покупки, платя более низкие процентные ставки за приобретенные средства. Тем не менее, единственным риском является залог, хранящийся в качестве гарантии от суммы кредита у кредитора. В случае дефолта заемщики могут полностью потерять активы.

Рекомендуемые статьи

Это руководство о том, что такое обеспеченный кредит, его значение и особенности. Здесь мы объясняем его преимущества и ограничения вместе с некоторыми практическими примерами. Вы также можете узнать больше о фиксированном доходе из следующих рекомендуемых статей:

- Мягкий кредит

- Кредит против аренды

- Отзывные привилегированные акции

- Обеспеченный кредит против необеспеченного кредита — сравнить

- Международные облигации

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)