Квалифицированный пенсионный план

Что такое квалифицированный пенсионный план?

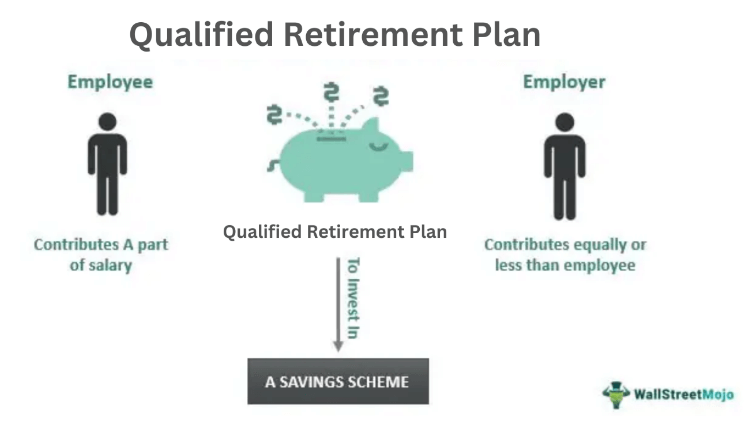

Квалифицированный пенсионный план — это пенсионный счет, созданный работодателем для своих сотрудников. Этот фонд предлагает накопленную сумму работникам — к моменту их выхода на пенсию. Квалифицированные планы подчиняются кодексу IRS.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

На квалифицированных планах IRS налагает лимиты взносов и штрафы. Сотрудники, которые снимают средства до выхода на пенсию, должны заплатить штраф. Структуры 401K и 403(b) являются типичными примерами квалифицированных планов. Пенсионные счета должны соответствовать разделу 401(a) Налогового кодекса США.

Оглавление

Ключевые выводы

- Квалифицированные пенсионные планы объединяют взносы как работодателя, так и работника. IRS регулирует это.

- Пенсионные планы должны соответствовать Закону о пенсионном обеспечении работников от 1974 года (ERISA). ERISA предлагает работодателям и работникам налоговые льготы и льготы по отсрочке налогообложения.

- Квалифицированный план должен быть одинаковым для всех сотрудников. Работникам разрешено брать кредит. В случае банкротства квалифицированные планы защищены. Кредиторы не могут конфисковать такие пенсионные фонды.

Объяснение квалифицированного пенсионного плана

Служба внутренних доходов (IRS) регулирует квалифицированный пенсионный план. Работодатель делает взносы от имени работников. Эти пенсионные планы позволяют работодателям воспользоваться налоговыми вычетами. Кроме того, взносы сотрудников учитываются как отложенный налог.

Пенсионные планы должны соответствовать Закону о пенсионном обеспечении работников от 1974 года (ERISA). ERISA предлагает работодателям и работникам налоговые льготы и льготы по отсрочке налогообложения. Пенсионные фонды вкладываются в инвестиции, и доходы не облагаются налогом до тех пор, пока работники не снимут вложенную сумму.

Если работник снимает или использует вложенную сумму до достижения определенного возраста (в основном 59,5 лет), он должен заплатить штраф. ERISA защищает пенсионные фонды США и обеспечивает прозрачность.

Часть инвестиций в пенсионный фонд поступает от работника, а оставшаяся часть – от работодателя. Точное разделение варьируется от компании к компании. Многие работодатели уплачивают 50% взносов своих сотрудников; некоторые даже выходят за рамки этого.

Типы

Существует два типа квалифицированных пенсионных планов.

#1 – План с установленными выплатами

Компания соглашается выплачивать своим сотрудникам определенный пенсионный доход в определенной структуре. Сумма определяется по заранее установленной формуле. Это зависит от вознаграждения работника, возраста и продолжительности работы.

Определенные планы не сложны, но жестки; они могут дорого обойтись работодателю. Работодатели обязаны покрывать фиксированную сумму пособия.

Кроме того, у сотрудников могут быть другие пенсионные планы. Для планов с установленными выплатами сотрудники подают Приложение SB и Форму 5500.

#2 – План с установленными взносами

В пенсионных планах с установленными взносами и работодатель, и работник вносят взносы на счет пенсионного плана, но конкретная пенсионная сумма не является фиксированной.

Сотрудники получают любую сумму, накопленную за период. Сумма зависит от взносов и эффективности инвестиций; 401K и 403B — известные примеры планов с установленными взносами.

Пенсионный план 401k позволяет работникам сохранить часть своего вознаграждения для финансово стабильной жизни после выхода на пенсию. План 401k имеет функцию распределения прибыли, позволяющую работникам отдавать часть своей заработной платы на пенсионные сбережения. Более того, Служба внутренних доходов (IRS) устанавливает лимиты взносов для работника и работодателя. Например, сотрудники моложе 50 лет не могут вносить более 14 000 долларов.

Пенсионный план 403(b) был создан в 1958 году. Обычно планы 403b предлагаются академическими учреждениями, хотя в соответствии с разделом 501(c)(3) IRS им может пользоваться любое учреждение. Кроме того, 403(b) предлагает пожизненное наверстать упущенное. Сотрудники, которые проработали не менее 15 лет или внесли в среднем менее 5000 долларов США в год, могут инвестировать дополнительно 3000 долларов США (в год).

Примеры

Давайте посмотрим на квалифицированные примеры пенсионных планов, чтобы лучше понять структуру.

Епример №1

Клэр работает в американской компании и зарабатывает 90 000 долларов в год. Она выбирает пенсионный план 401K. Поэтому она вносит 9% своей годовой зарплаты в пенсионные накопления. Таким образом, она экономит $8100. Ее фирма соответствует 50% ее вклада и вносит 4050 долларов. Всего ежегодно в пенсионный фонд инвестируется 12150 долларов.

Когда Клэр пришла в компанию, ей было 20 лет, а установленный пенсионный возраст составлял 59,5 лет. Клэр и фирма вместе зарабатывают 12 150 долларов в год. К тому времени, когда Клэр исполнится 59 лет, она накопит 473 850 долларов на своем счете 401k.

Пенсионные фонды инвестируются в базовый портфель или различные финансовые инструменты. Когда Клэр выйдет на пенсию, она сможет снять средства с этого счета. Это действует как ее пенсионный доход. Важно отметить, что Клэр не облагается налогом на сумму, отложенную на пенсионном счете. Но, когда она снимает средства при выходе на пенсию, она должна платить подоходный налог (с снятой суммы).

Пример #2

Основываясь на инфляции, IRS провела серию поправки на 2023 год. Кроме того, IRS вводит новые ограничения для пенсионных планов.

IRS увеличивает годовой лимит в размере 401 тыс. долларов с 20 500 до 22 500 долларов США — для доналоговых выплат и взносов Рота. Точно так же IRS увеличила догоняющие взносы для сотрудников старше 50 лет с 6500 до 7500 долларов.

Преимущества

Для работодателей преимущества квалифицированных пенсионных планов заключаются в следующем.

- Взносы, сделанные работодателем, не облагаются налогом.

- Актив растет и приносит необлагаемую налогом прибыль.

- Это помогает сотрудникам удерживать своих сотрудников.

Преимущества для сотрудников –

- До тех пор, пока не произойдет распределение, взносы остаются отложенными по налогу.

- Доходы от инвестиций не облагаются налогом до тех пор, пока они не будут затронуты или распределены.

- Они предлагают пенсионное обеспечение для сотрудников.

- Он защищен ERISA и имеет право на дополнительный налоговый кредит для экономии.

Квалифицированный пенсионный план против неквалифицированного пенсионного плана

Теперь давайте посмотрим на сравнение квалифицированных пенсионных планов и неквалифицированных пенсионных планов, чтобы провести различие между ними.

- Квалифицированный план должен быть одинаковым для всех сотрудников, но неквалифицированный план может применяться к отдельным сотрудникам.

- Квалифицированный план позволяет сотрудникам брать кредиты со своих пенсионных счетов. Неквалифицированные планы не имеют условий кредита.

- Квалифицированные планы должны соответствовать правилам IRS. Напротив, IRS не налагает ограничений на взносы для неквалифицированных планов.

- Кредиторы фирмы защищают квалифицированные планы. Однако кредиторы могут конфисковать средства в неквалифицированных планах, если фирма не выполняет свои обязательства.

- Если сотрудник теряет работу, пенсионный счет переходит на IRA. Перевод средств на независимый пенсионный счет невозможен с неквалифицированными фондами.

Часто задаваемые вопросы (FAQ)

1. Что такое неквалифицированный пенсионный план?

Неквалифицированные планы не регулируются IRS или ERISA (Закон о пенсионном обеспечении сотрудников от 1974 г.). Кроме того, эти пенсионные планы не расширяют налоговые льготы.

2. Является ли IRA квалифицированным пенсионным планом?

Нет, ИРА не подходит. Работодатель не предлагает его своим работникам. Такие пенсионные планы обычно создаются самими работниками; в нем не участвует работодатель.

3. Является ли пенсионный план 401K квалифицированным пенсионным планом?

Да, пенсионный план 401K подходит; предлагает работодатель. 401K — это установленный взнос; здесь работодатель вносит определенную часть вознаграждения работника на индивидуальный счет. Кроме того, пенсионный план 401K должен соответствовать руководящим принципам, установленным IRS.

Рекомендуемые статьи

Эта статья была руководством к тому, что такое Квалифицированный пенсионный план. Мы объясняем его типы, примеры, преимущества и сравнение с неквалифицированным пенсионным планом. Подробнее об этом вы можете узнать из следующих статей —

- План опционов на акции для сотрудников

- Пенсионное планирование

- Специалист по финансовому планированию

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)