Твердый актив

Что такое твердый актив?

Твердые активы можно определить как материальные предметы, т. е. которые можно потрогать и ощупать, и которые могут принадлежать частному лицу или компании для долгосрочного использования с расчетом на то, что такие активы будут генерировать некоторую ценность в будущем и, таким образом, дорожать.

Искусственный интеллект поможет тебе заработать!

Оглавление

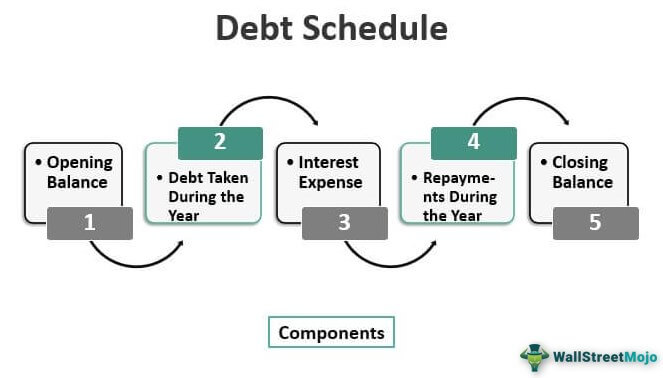

Классификация твердых активов

Они классифицируются следующим образом:

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- Здания

- Оборудование

- Машины

- Мебель

- Транспорт

- Золото и др.

Пример практического сценария твердого актива

В Нью-Йорке появилась недавно созданная компания, занимающаяся производством самолетов. Исполнительное руководство компании использовало определенную сумму вложенного капитала для покупки определенного нового оборудования. Он будет использоваться на сборочной линии для производства частей самолета. Компания также купила большую строительную площадку для производства самолета.

Для производства самолета компании необходимо закупить сталь и алюминий. Таким образом, все активы, такие как здания, приобретенное оборудование, сталь и алюминий, являются примерами твердых активов. Оборудование, закупленное для производства самолета, классифицируется как долгосрочный твердый актив, и его использование оценивается в течение более года, тогда как запасы, такие как алюминий и сталь, считаются краткосрочным твердым активом, поскольку они будут израсходованы в течение года.

Преимущества твердых активов

- Твердые активы считаются очень ценными, потому что они считаются сырьем для производства товаров или услуг.

- Это сравнительно просто понять по сравнению с программными активами. Можно просто купить недвижимость и использовать ее для своих целей или сдать ее в аренду или в арендуЛизингЛизинг представляет собой соглашение, при котором право собственности передается другому лицу без передачи права собственности. Проще говоря, это означает сдачу актива в аренду или аренду. Лицо, которое предоставляет имущество, называется «Арендодатель», лицо, которое берет имущество в аренду, — «Арендатор». Узнайте больше, а также предвидите будущие доходы или вакансии. Таким образом, такие классы активов Классы активов Классы активов классифицируются по различным классам в зависимости от их типа, цели или основы доходности или рынков. Основные средства, акционерный капитал (инвестиции в акционерный капитал, сберегательные схемы, связанные с акционерным капиталом), недвижимость, товары (золото, серебро, бронза), денежные средства и их эквиваленты, деривативы (акции, облигации, долговые обязательства) и альтернативные инвестиции, такие как хедж-фонды и биткойны. являются примерами. Читать далее, они просты в том, как они работают по сравнению с мягкими активами, такими как облигации или акции, стоимость которых зависит от макроэкономических факторов. Более того, мы не можем предвидеть, как он будет действовать.

- Его стоимость не может быть уничтожена в одночасье, как стоимость мягких активов. Когда цены на акции падают на медвежьем рынке. Он прогнозируется с учетом событий, которые происходят или должны произойти, которые могут привести к снижению цен на акции на рынке. На рынке цены на акции могут упасть почти до нуля. Цены на эти активы могут снизиться при колебаниях рынка, но они не исчезнут за одну ночь.

- Они находятся под нашим собственным контролем, и нам не нужно зависеть от рынка или кого-то еще в отношении их ценообразования, или в этом случае дело не в том, что мы передали деньги кому-то еще, кто использует их для регистрации прибыли. сумма прибыли, которую бизнес зарабатывает от своей деятельности и деятельности, но еще не реализовал. Он не отслеживается аналитиками или заинтересованными сторонами, и его расчет актуален только для оценки налоговых обязательств Компании. читать больше как облигацииОблигацииОблигации относятся к долговым инструментам, выпущенным правительствами или корпорациями для приобретения средств инвесторов на определенный период.читать больше и акции или взаимные фонды.

- Он обеспечивает возможности для получения долгосрочной выгоды в виде прироста стоимости и других доходов от аренды, например доходов от недвижимости.

- Он обеспечивает своего рода регулярный доход, характерный для недвижимости; а также привлекательным и стабильным.

- Он предлагает возможности диверсификации, поскольку этот класс активов следует тенденции, противоположной мягким активам, и, таким образом, может уменьшить нашу подверженность акциям и облигациям, когда рынок такого класса активов падает.

- Это дает инвесторам возможность хеджировать инфляцию.

- Инвестирование в недвижимость обеспечивает источник использования налоговых льгот, что дополнительно помогает сэкономить деньги и увеличить собственный капитал. добавьте акционерный капитал компании (как собственный, так и привилегированный), а также резервы и профицит. подробнее. Лицо, инвестирующее в недвижимость, получит вычеты по уплате налога на имущество, процентов по ипотеке, амортизации АмортизацияАмортизация — метод систематического распределения, используемый для учета затрат любого физического или материального актива на протяжении всего срока его полезного использования. Его значение показывает, какая часть стоимости актива была использована. Амортизация позволяет компаниям получать доход от своих активов, взимая только часть стоимости актива, используемого каждый год. читать дальше и страховка.

- Долговое финансирование легко доступно, когда мы хотим приобрести твердый актив по сравнению с мягкими активами.

Недостатки

- У него нет рекордов по получению наилучшей долгосрочной доходности по сравнению с мягким активом, таким как акции. Есть случаи, когда деньги, вложенные в определенные акции, выросли на 1000% к своей чистой стоимости за 10 лет, но по сравнению с твердыми активами изменение за 10 лет было не таким уж большим.

- У них нет преимущества глобального воздействия, потому что вложенные деньги остаются ограниченными только страной инвестирования, тогда как в случае мягкого актива можно купить / продать инвестиции в / из любой части мира. Таким образом, человек вырос, когда мировая экономика растет.

- Мягкий актив, когда дело доходит до использования компанией, обеспечивает регулярный доход, например, когда кто-то инвестирует в облигации, он дает регулярные дивиденды, которые со временем растут.

- Мягкий актив, такой как облигация, имеет самый низкий фактор риска, поскольку компания или учреждение имеют юридические обязательства по выплате процентов по облигации.

- Их трудно продать по сравнению с мягкими активами, которые продаются за считанные секунды.

- Твердые активы, такие как недвижимость, связаны с процентным риском. Риск процентной ставки Риск изменения стоимости актива из-за волатильности процентной ставки известен как риск процентной ставки. Это либо делает ценную бумагу неконкурентоспособной, либо делает ее более ценной. читать далее. Ипотека становится дороже, с ростом процентных ставок. Кроме того, с ростом процентных ставок цена на недвижимость начинает падать.

- Они не являются эксклюзивными и могут быть легко внедрены или куплены любой компанией. Это не помогает поддерживать клиентскую базу компании.

- Долгосрочные твердые активы не обладают такой же ликвидностью, как мягкие активы. Таким образом, конвертируемость в денежные средства и их эквиваленты Денежные средства и их эквиваленты Денежные средства и их эквиваленты – это активы, представляющие собой краткосрочные и высоколиквидные инвестиции, которые могут быть легко конвертированы в денежные средства и имеют низкий риск колебания цен. Его примерами являются наличные и бумажные деньги, векселя казначейства США, недепонированные поступления и фонды денежного рынка. Обычно они находятся в виде строки в верхней части балансового актива. читать далее минимальна с точки зрения твердых активов.

- Стоимость сделки с твердыми активами сравнительно выше, чем с мягкими активами. Высокая стоимость актива затрудняет получение прибыли в течение короткого периода времени.

- Он требует более длительного управления и обслуживания по сравнению с программными активами.

- Эта покупка влечет за собой большую юридическую и финансовую ответственность. Финансовая ответственность Финансовые обязательства для бизнеса подобны кредитным картам для человека. Проще говоря, финансовое обязательство — это договорное обязательство, которое должно быть погашено денежными средствами или любым другим финансовым активом и очень полезно в том смысле, что компания может использовать «чужие деньги» для финансирования своей собственной деятельности, связанной с бизнесом. на некоторый период времени, который длится только тогда, когда наступает срок погашения обязательства. Обязательства могут быть двух типов: краткосрочные и долгосрочные. Читать далее оба по сравнению с покупкой мягких активов.

Ограничения

- Они обладают минимальной ликвидностью, так как их нелегко конвертировать в наличные деньги.

- Процентная доходность мягких активов больше, когда вы инвестируете в правильные акции или облигации, по сравнению с твердыми активами.

- Это всегда связано с огромными денежными операциями, для которых даже иногда требуется долг.

- Он ограничен только местом инвестирования и не может использовать преимущества глобальных рынков.

Важные моменты

- Главной характеристикой твердых активов является их осязаемость.

- Они подразделяются на долгосрочные твердые активы и краткосрочные твердые активы.

- Действовать как жизненно важная замена для хеджирования инфляции

- Они обладают внутренней стоимостью, которая подвержена колебаниям.

- Ими можно торговать на первичном или вторичном рынке. Вторичный рынок. Вторичный рынок — это платформа, на которой инвесторы могут легко покупать или продавать ценные бумаги, когда-то выпущенные первоначальным эмитентом, будь то банк, корпорация или государственное учреждение. Также называемый вторичным рынком, он позволяет инвесторам свободно торговать ценными бумагами без вмешательства со стороны тех, кто их выпускает. Подробнее, например, товар.

- Они косвенно пропорциональны мягким активам, т. е. когда цена мягких активов увеличивается, цена твердых активов уменьшается, и наоборот.

Заключение

Компании или частному лицу необходимо сочетание как материальных, так и мягких активов, и поэтому оба они одинаково важны. У обоих есть свои плюсы и минусы, и решение должно приниматься на основе требований и стратегии исполнительного руководства. Тем не менее, твердые активы служат долгосрочному использованию, и все компании должны тщательно инвестировать в них, чтобы уберечь компанию от непредвиденных обстоятельств, если они возникнут.

Рекомендуемые статьи

В этой статье есть руководство о том, что такое твердый актив и его определение. Здесь мы обсуждаем классификацию твердых активов вместе с примерами, преимуществами, недостатками и ограничениями. Вы можете узнать больше о из следующих статей –

- Пример обязательства по выбытию активов

- Определение товара

- Определение активов короны

- Что такое растрата активов?

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)