Регистрация полки

Что такое полочная регистрация?

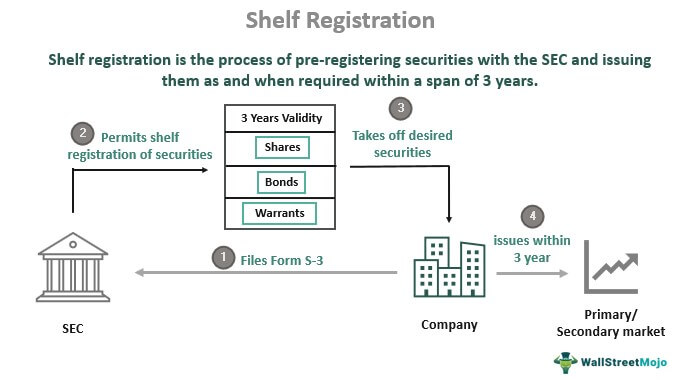

Полочная регистрация или полочное размещение — это процесс предварительной регистрации ценных бумаг в Комиссии по ценным бумагам и биржам США (SEC) с целью их публичного выпуска в будущем. Это дает компании-эмитенту ценных бумаг свободу делать несколько публичных предложений с использованием одной и той же регистрации без подачи каждый раз отдельного проспекта.

Полочная регистрация позволяет компании-эмитенту привлекать капитал немедленно, когда рыночные условия идеальны, с минимальным бюрократическим оформлением документов. Это позволяет компании продавать новые ценные бумаги (на первичном рынкеПервичный рынокПервичный рынок – это место, где долговые, долевые или любые другие ценные бумаги, основанные на активах, создаются, выписываются и продаются инвесторам. Это часть рынка капитала. когда новые ценные бумаги создаются и напрямую покупаются эмитентом. подробнее) или перепродают находящиеся в обращении ценные бумаги (на вторичном рынкеВторичный рынокВторичный рынок — это платформа, на которой инвесторы могут легко покупать или продавать ценные бумаги, когда-то выпущенные первоначальным эмитентом, будь то банк, корпорация или государственная организация.Также называемый вторичным рынком, он позволяет инвесторам свободно торговать ценными бумагами без вмешательства со стороны тех, кто их выпускает.Подробнее). После завершения регистрации она действует в течение трех лет. В течение этого периода эмитент может предлагать продажу ценных бумаг населению любое количество раз на постоянной или отсроченной основе.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

- Что такое полочная регистрация?

Ключевые выводы

- Полочная регистрация позволяет компании-эмитенту ценных бумаг делать несколько публичных предложений в будущем, зарегистрировавшись в SEC один раз. Однако предложения должны быть сделаны в течение трех лет.

- Это дает эмитенту право привлечь необходимый капитал с минимальными формальностями при наличии благоприятных рыночных условий.

- Компании, претендующие на регистрацию на полке, обычно должны подать формы S-3 или F-3 в SEC вместе с базовым проспектом.

- Предложение на полке может быть непрерывным или отсроченным. В первом случае ценные бумаги выпускаются сразу после регистрации, во втором — с отсрочкой.

Объяснение регистрации полки

Полочная регистрация, также называемая полочным предложением, позволяет компании выпускать несколько ценных бумаг в течение трех лет после подачи одноразового регистрационного документа в SEC. Компании обычно прибегают к полочному предложению, когда не хотят продавать ценные бумаги немедленно, но хотят оставить окно возможностей открытым.

Процесс размещения на полке начинается с заполнения форм S-3 или F-3 вместе с базовым проспектом. В основном эмитенты используют формы S3 (регистрационное заявление, подпадающее под действие Закона о ценных бумагах 1933 года) при подаче заявок на полочную регистрацию. С другой стороны, формы F-3 пригодятся иностранным компаниям.

Проспект обычно содержит общую информацию, такую как тип регистрируемых ценных бумаг, инвестиционные цели, планы распределения, результаты деятельности компании и все риски, связанные с размещением. Это гарантирует, что все важные факты о компании будут раскрыты во время регистрации.

Заявление о регистрации отправляется в SEC для окончательного рассмотрения. На одобрение уходит несколько недель. Как только SEC дает свое согласие, компания получает право взять свои ценные бумаги «с полки» в благоприятное рыночное время. Они проводят анализ ценных бумаг, чтобы получить прибыль от продажи, и это план действий, чтобы справиться с колебаниями рыночных цен. Подробнее. Технически этот процесс называется удалением. Как только ценные бумаги сняты с полки, они выпускаются для публики.

Компания раскрывает особенности, связанные с размещением, в приложении к проспекту эмиссии в момент продажи. Однако он может выпустить ценные бумаги сразу после вступления в силу полочной регистрации, не дожидаясь рассмотрения SEC дополнительного проспекта.

Полочная регистрация – квалификационные требования

#1 – Право на участие в регистрации

Чтобы иметь право на подачу формы S-3 или F-3, эмитент должен:

- Зарегистрируйте свои ценные бумаги в соответствии с Законом о биржах ценных бумаг от 1934 года или подавайте отчеты в соответствии с разделом 15 (d) Закона о биржах.

- Подали и обновили все свои финансовые отчеты за последние двенадцать месяцев до регистрации.

- Выплата финансовых дивидендов Дивиденды Дивиденды относятся к части прибыли от бизнеса, выплачиваемой акционерам в качестве благодарности за инвестиции в акционерный капитал компании. Подробнее и не нарушали платежи по заемным средствам в течение последних 12 месяцев до регистрации.

# 2 – Право на первичное предложение

Для первичных размещений эмитент может использовать форму S-3, если его публичное размещение составляет 75 миллионов долларов или более. Тем не менее, эмитент может подать форму S-3 без выполнения требования о публичном размещении в размере 75 миллионов долларов, если он выпускает неконвертируемые ценные бумаги или является эмитентом «детской полки».

Требования к выпуску неконвертируемых ценных бумаг

Неконвертируемые ценные бумаги, в отличие от конвертируемых ценных бумаг, не предоставляют возможность конвертировать ценные бумаги в акции или акции. Акции. Акции относятся к собственности инвестора на компанию, которая представляет собой сумму, которую они получат после ликвидации активов и погашения обязательств и долгов. Это разница между активами и пассивами, отраженными в балансе компании. Подробнее. Чтобы иметь право размещать неконвертируемые ценные бумаги, эмитент должен:

- Вложили не менее 1 миллиарда долларов в неконвертируемые ценные бумаги за 60 дней до заполнения регистрационной формы.

- Поддерживать оценку неконвертируемых источников не менее 750 миллионов долларов (кроме обыкновенных акций) за 60 дней до подачи регистрационной формы на полке.

- Будьте связаны с известным опытным эмитентом.

Требования к эмитенту детской полки

Многие мелкие эмитенты не могут позволить себе роскошь такой огромной рыночной капитализации. Рыночная капитализация Рыночная капитализация — это рыночная стоимость акций компании, находящихся в обращении. Он рассчитывается как произведение общего количества акций в обращении и цены каждой акции.Подробнее. Эмитенты детской полки — это небольшие компании, чья рыночная стоимость составляет менее стандартных 75 миллионов долларов. Им необходимо выполнить определенные требования, чтобы воспользоваться предложениями на полках.

- Эмитенты не должны быть в списке подставных компаний до истечения года с момента подачи регистрационных форм.

- У них должен быть класс обыкновенных акций, котирующихся на национальной фондовой бирже страны.

- Они не должны продавать ценные бумаги на сумму более одной трети их публичного обращения в течение года после их регистрации.

Типы полочных предложений

- Непрерывное предложение – Благодаря непрерывному предложению эмитенты могут предлагать свои акции сразу после завершения регистрации. Предложение остается в силе в течение трехлетнего периода регистрации. В течение этого периода эмитент может периодически продавать ценные бумаги. Однако обратите внимание, что непрерывность ограничивается только предложением ценных бумаг, а не их продажей.

- Отсроченное предложение – При отложенном размещении компания-эмитент удерживает свои ценные бумаги, а не предлагает их сразу после регистрации. Компания может принять решение о выпуске своих акций на рынке в любое время в течение трех лет. Однако при отложенном предложении обычно требуется больше документов, чем при постоянном предложении.

Примеры

Пример №1

Например, зарегистрированная компания ABC хочет собрать 1 000 000 долларов для финансирования своего нового проекта. Компания планирует привлечь капитал за счет выпуска следующих ценных бумаг:

- 5000 акций

- 2500 облигаций

- 2500 ордеров

Позже он понимает, что денег, полученных от продажи этих ценных бумаг, будет намного больше, чем ему требуется, и планирует продать только 3000 акций и 2500 облигаций. Облигации Облигации относятся к долговым инструментам, выпущенным правительствами или корпорациями для приобретения средств инвесторов на определенный период. читать дальше пока.

Тем не менее, ABC чувствует, что в ближайшем будущем она может использовать оставшиеся ценные бумаги, чтобы получить больше денег. Понимая это, компания подает заявку на регистрацию в SEC в соответствии с правилом 415, что позволяет ей продавать несколько ценных бумаг в разные моменты времени.

ABC подает заявление о регистрации полки (форма S-3) с базовым проспектом на 3000 акций и 2500 облигаций. Это позволяет ABC продать 3000 акций и 2500 облигаций сейчас, а оставшиеся 4500 ценных бумаг — в любое время в течение трех лет.

Пример #2

В июле 2021 года канадский гигант электронной коммерции Shopify подала в SEC смешанное предложение на полку на сумму 10 миллиардов долларов. Предложение было средством привлечения средств путем выпуска долговых и долевых ценных бумаг. Компания использовала выручку от предложения для укрепления своего балансаБалансовый отчетБалансовый отчет — это один из финансовых отчетов компании, в котором представлены акционерный капитал, обязательства и активы компании на определенный момент времени. Он основан на уравнении бухгалтерского учета, которое гласит, что сумма общих обязательств и капитала владельца равна общим активам компании. Узнайте больше и продвигайте свои стратегии роста. К концу 2021 года компания сообщила о значительном увеличении общей выручки на 57% и еще более впечатляющем росте валовой прибыли на 61% по сравнению с 2020 годом.

Преимущества

- Полная регистрация позволяет своим пользователям получить доступ к рынкам капиталаРынки капиталаРынок капитала — это место, где покупатели и продавцы взаимодействуют и торгуют финансовыми ценными бумагами, такими как долговые обязательства, акции, долговые инструменты, облигации и производные инструменты, такие как фьючерсы, опционы, свопы, и биржевые фонды (ETF). Существует два вида рынков: первичные рынки и вторичные рынки. Узнайте больше сразу, когда рыночные условия благоприятны для них.

- Это позволяет уполномоченным компаниям эффективно управлять своим капиталом. Например, зарегистрированная на полке компания с акциями на 10 000 долларов может решить продать акции на 4 000 долларов сейчас, а остальные 6 000 долларов через два года, если она не хочет получить все деньги сразу.

- Это одноэтапный процесс регистрации, свободный от многоуровневых проблем с документацией, бумажной работой и техническими законами.

- Он обеспечивает контроль за поставкой акций компании-эмитенту. Это дает компании возможность манипулировать ценами на свои акции.

- Инвесторы обычно доверяют компаниям. Трастовые компании. Трастовая компания — это юридическое образование, созданное или выбранное доверителем (физическим или юридическим лицом) для управления активами и богатством в течение определенного периода. В зависимости от цели обработки и распределения активов и наследства бенефициарам, он может работать в качестве доверенного лица, доверительного управляющего, попечителя или агента. Читать далее идет на полочное предложение, потому что все их финансовые данные открыты для общественности для анализа. и интерпретация.

Часто задаваемые вопросы (FAQ)

Что такое полочная регистрация?

Полочная регистрация — это средство, предоставляемое Комиссией по обмену ценными бумагами (SEC), которое позволяет эмитентам регистрировать ценные бумаги, которые они планируют разместить в будущем. Это позволяет им получить доступ к рынкам капитала, когда условия благоприятны для них.

Как долго остается в силе заявление о регистрации на полке?

Обычно заявление о регистрации полки становится недействительным по истечении трех лет. Однако эмитенты, не продавшие свои ценные бумаги в установленный срок, могут подать заявление на продление.

В чем преимущества полочного предложения?

Преимущества предложения оболочки заключаются в следующем:

· Позволяет эмитентам рассчитывать время рынка, что означает продажу ценных бумаг, когда рыночные условия идеальны.

· Позволяет компании эффективно управлять своими средствами

· Помогает свести к минимуму длинную бумажную работу и документацию

· Позволяет компании-эмитенту контролировать предложение своих акций

· Вызывает доверие у инвесторов благодаря открытости всего процесса

Что такое Правило 415 при регистрации полки?

Правило 415 в соответствии с Законом о ценных бумагах 1933 года позволяет его пользователям делать несколько предложений, подав только один регистрационный документ в SEC.

Рекомендуемые статьи

Это было Руководство по регистрации на полке и ее определению. Ознакомьтесь с требованиями к подаче заявления о регистрации компании (S-3) в SEC. Вы также можете ознакомиться со следующими статьями, чтобы узнать больше:

- Документы Комиссии по ценным бумагам и биржам

- Электронная регистрация

- Следите за публичным предложением

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)