Типы взаимных фондов

Различные типы взаимных фондов

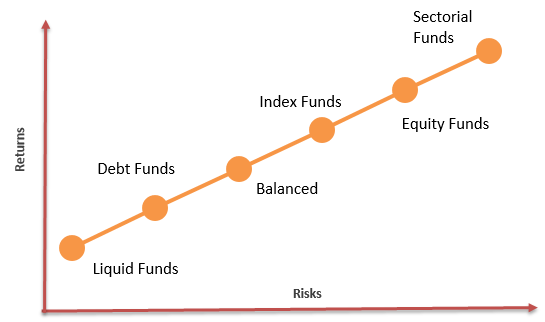

На рынке присутствуют различные типы взаимных фондов, некоторые из них включают в себя сбалансированные фонды, в которых деньги инвестируются в виде комбинации акций и облигаций с фиксированным доходом, фонды акций, в которых деньги инвестируются только в акции различных компаний. компании, фонды с фиксированным доходом, в которых деньги инвестируются только в инвестиции, обеспечивающие фиксированную сумму дохода, индексные фонды, в которых деньги инвестируются в акции, соответствующие основному рыночному индексу, фонды денежного рынка, в которых деньги инвестируются в краткосрочные безрисковые ценные бумаги, фонды фондов, где деньги инвестируются в другие фонды, глобальные фонды, где деньги инвестируются в инструменты, расположенные за пределами страны происхождения, и специальные фонды, где деньги инвестируются в специализированные мандаты .

Взаимный фонд — это не что иное, как финансовый продукт, который инвестирует в облигации, акции или и то, и другое. Пул денег для инвестиций накапливается инвесторами и управляется портфельными менеджерами. Владение паями взаимных фондов похоже на владение небольшой долей ваших любимых акций, таких как Alphabet (Google) или Facebook. Инвесторы получают паи взаимных фондов пропорционально своим инвестициям.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

#1 – Активные и пассивные фонды

Первая классификация типов взаимных фондов проводится на основе того, является ли фонд активным или пассивным. Оба инвестиционных подхода отличаются тем, как менеджер хочет инвестировать деньги и получать прибыль для владельцев счетов. Активные фонды стремятся превзойти определенные ориентиры, которые они сами для себя установили, такие как S&P 500 или BSE Sensex. Для этого активные фонды покупают и продают акции, а менеджеры обращают внимание на такие факторы, как экономика, политическая ситуация и другие тенденции. Он также проводит исследования факторов, специфичных для акций, таких как анализ соотношениярост прибыли, денежный поток, доступный акционерам, финансовые прогнозы на будущее и т. д.

Пассивные фонды, с другой стороны, пытаются имитировать активы определенного индекса, чтобы получить аналогичную прибыль. Менеджер покупает индексные акции и применяет тот же вес. Цель здесь не в том, чтобы превзойти индекс, а в том, чтобы оставаться ближе к нему. Поскольку индексные фонды требуют меньше исследований и другой операционной деятельностиОперационная деятельностьОперационная деятельность генерирует большую часть денежных потоков компании, поскольку она напрямую связана с основной деятельностью компании, такой как продажи, распространение и производство.Подробнее, стоимость ее покупки меньше чем активный фонд.

В США Vanguard, Блэкроки т. д. в первую очередь предлагают только пассивные фонды, такие как индексные фондыИндексные фондыИндексные фонды — это пассивные фонды, объединяющие инвестиции в выбранные ценные бумаги. Подробнее и ETF. С другой стороны, Fidelity, T Rowe Price и т. д. предлагают множество вариантов активных средств.

За последние пять лет пассивные фонды получили большой приток средств, а их активы под управлением увеличились во много раз за счет более низких комиссий и более высокой производительности, чем активные фонды.

#2 – Фонд акций

Фонды акций — это тип взаимных фондов, инвестируемых в обыкновенные акции компаний, котирующихся на фондовом рынке. Основной инвестиционной целью этого класса фондов является долгосрочный прирост капитала. Акции с высоким риском, класс активов с высоким вознаграждением Класс активовАктивы классифицируются по различным классам в зависимости от их типа, цели или основы доходности или рынков. Основные средства, акционерный капитал (инвестиции в акционерный капитал, сберегательные схемы, связанные с акционерным капиталом), недвижимость, товары (золото, серебро, бронза), денежные средства и их эквиваленты, деривативы (акции, облигации, долговые обязательства) и альтернативные инвестиции, такие как хедж-фонды и биткойны. являются примерами.Подробнее. Они могут лучше всего подходить для людей с высокой способностью идти на риск и ищущих более высокую прибыль.

источник: Т. Роу

Предлагается несколько типов фондов акций

- Фонды сектора– Наиболее рискованно то, что эти фонды инвестируют в определенный сектор экономики, например, фонды ИТ-сектора будут инвестировать только в технологические компании.

- Фонды региона или страны– Управляющий инвестирует деньги в определенный регион, например Азию, Латинскую Америку или Европу, или в определенную страну, например США, Индию или Китай. Это фонд с немного более низким риском, чем секторальный фонд.

- Фонды крупной, средней и малой капитализации– Инвестиционная цель состоит в том, чтобы инвестировать в компании с определенной рыночной капитализацией, такие как фонды с большой капитализацией, будут инвестировать в акции «голубых фишек» Акции «голубых фишек» Акции «голубых фишек» выпускаются компаниями, обладающими большой рыночной капитализацией. Компании с «голубыми фишками» являются лидерами рынка. Они обеспечивают хорошую доходность акций, предлагают дивиденды и считаются безопасными инвестициями. Только читайте дальше, в то время как фонд с малой капитализацией будет инвестировать в акции с рыночной капитализацией, скажем, менее 1 миллиарда долларов. Рискованность уменьшается с увеличением рыночной капитализации.

- Диверсифицированные фонды– Менее рискованно, поскольку инвестиции распределены по секторам, регионам, странам и рыночной капитализации. Менеджер этого фонда требует больше навыков и знаний, чем любой другой вышеперечисленный тип. Таким образом, выбор правильного фонда может быть сложной задачей. Я постараюсь объяснить это читателям в разделе «Как выбрать ПИФ».

#3 – Фонды с фиксированным доходом (FI)

Этот тип взаимных фондов представляет собой фонд облигаций или долговых обязательств, который является менее рискованным вариантом инвестирования, чем фонды акций. Основная цель — обеспечить стабильный денежный поток для инвесторов. Инвестиции происходят в государственные и корпоративные долговые ценные бумаги.

источник: Т. Роу

Они больше подходят для людей с неприятием риска. Неприятие риска. Термин «неприятие риска» относится к нежеланию человека идти на риск. Например, инвесторы, предпочитающие низкодоходные инвестиции с известными рисками высокодоходным инвестициям с неизвестными рисками, не склонны к риску. Читать далее или достигают пенсионного возраста и т. д.

- Высокодоходные фонды– Несет самый высокий риск фондов FI из-за их инвестиций в бросовые облигации. Бросовые облигации являются облигациями с самым низким рейтингом (BB или ниже) рейтинговыми агентствами, такими как S&P или Moody’s. Он обеспечивает более привлекательную доходность, чем большинство других типов фондов в этой группе.

- Фонды корпоративных облигаций– Компании занимают деньги по фиксированной процентной/купонной ставке. Управляющий взаимным фондом инвестирует в эти ценные бумаги и получает стабильные денежные выплаты.

- Государственные облигационные фонды или ценные бумаги– Фонды с меньшим риском в этой группе. Инвестирует в государственные ценные бумаги, такие как казначейские облигацииКазначейские облигацииКазначейские облигации (или казначейские облигации) представляют собой ценные бумаги государственного долга с фиксированной доходностью и относительно низким риском, выпущенные правительством США. Вы можете купить казначейские облигации непосредственно в Министерстве финансов США или через банк, брокера или компанию взаимного фонда. Подробнее, векселя или ценные бумаги и т. д.

- Фонд денежного рынка- Фонды с наименьшим риском, которые инвестируют в основном в казначейские векселяКазначейские векселяКазначейские векселя (ГКО) — это инвестиционные инструменты, которые позволяют инвесторам ссужать деньги правительству.Подробнее. Доход будет меньше, чем у других типов фондов ФИ, но риск потери денег также незначителен.

#4 – Сбалансированные фонды

Эти типы взаимных фондовВзаимные фондыВзаимный фонд — это профессионально управляемый инвестиционный продукт, в котором пул денег от группы инвесторов инвестируется в такие активы, как акции, облигации и т. д., известные как гибридные фонды. В портфеле находятся как долевые, так и долговые ценные бумаги. Основной целью является получение прироста капиталаПрирост капиталаПрирост капитала относится к увеличению рыночной стоимости активов по сравнению с их покупной ценой в течение определенного периода времени. Акции, земля, здания, основные средства и другие виды собственности являются примерами активов и приносят доход инвесторам. Типичный сбалансированный фонд инвестирует 60% в акции и 40% в фиксированный доход.

#5 – Альтернативные фонды

Эти типы взаимных фондов являются нетрадиционным инвестиционным инструментом, в отличие от акций и облигаций. Состоятельные и институциональные инвесторыИнституциональные инвесторыИнституциональные инвесторы — это организации, которые объединяют деньги различных инвесторов и частных лиц для создания крупной суммы, которая затем передается инвестиционным менеджерам, которые инвестируют ее в различные активы, акции и ценные бумаги. Банки, NBFC, взаимные фонды, пенсионные фонды и хедж-фонды — все это примеры. Читать далее преимущественно используют этот тип MF. Из-за его сложного характера индивидуальным инвесторам не рекомендуется регистрироваться в этих фондах. Альтернативные инвестиции фонды инвестируют в недвижимость, товары, деривативы и фьючерсные контракты, а также в хедж-фонды.

Рекомендуемые статьи

Это руководство по 5 основным типам взаимных фондов – активным пассивным взаимным фондам, индексным фондам, Сбалансированные фонды, Фонды с фиксированным доходом, Альтернативные фонды, Фонды акций. Вы также можете узнать больше о взаимных фондах из статей ниже –

- Рассчитать коэффициент расходов взаимных фондов

- Индексные фонды против взаимных фондов

- Примеры фондов облигаций

- Книги взаимных фондов

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)