Терминальная стоимость

Что такое терминальная стоимость?

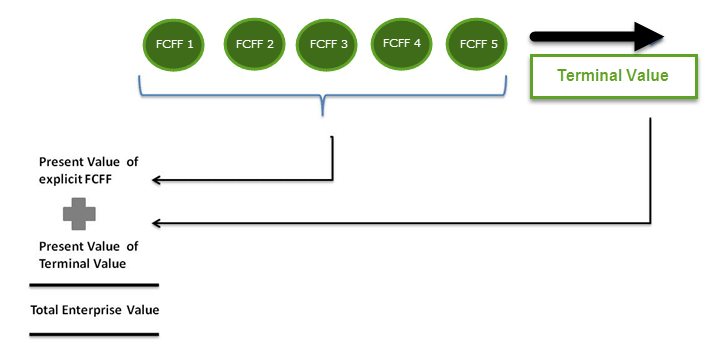

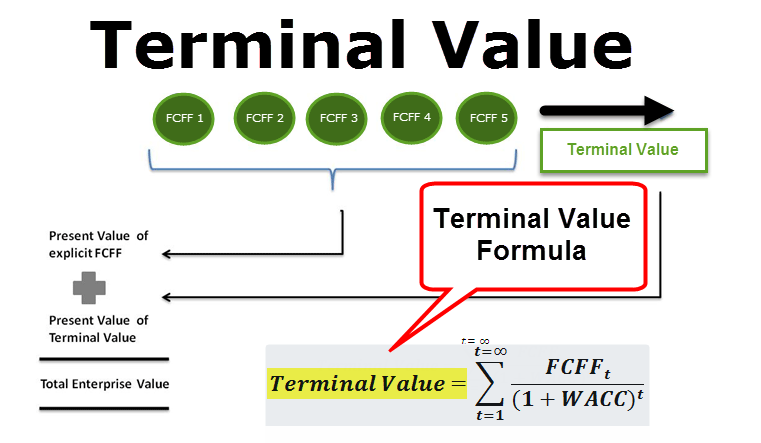

Терминальная стоимость — это стоимость бизнеса или проекта за пределами явного прогнозируемого периода, когда его текущая стоимость не может быть рассчитана. Он включает в себя стоимость всех денежных потоков, независимо от продолжительности, и является важным компонентом модели дисконтированных денежных потоков (DCF).

В DCF терминальная стоимость представляет собой стоимость ожидаемого свободного денежного потока компании за пределами периода явной прогнозируемой финансовой модели.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

- Что такое терминальная стоимость?

Понимание терминальной стоимости

Полезные загрузки — 1) Бесплатные шаблоны Excel для терминальной стоимости (используются в посте) и 2) Модель расчета Alibaba IPO TV

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот расчет конечной стоимости — шаблоны Excel здесь — Расчет конечной стоимости — шаблоны Excel

Терминальная стоимость является ключевым требованием дисконтированного денежного потока.

- Нелегко спрогнозировать финансовую отчетность компании, показывающую, как она будет развиваться в течение более длительного периода.

- Уровень уверенности в прогнозах финансовой отчетности снижается экспоненциально с годами, что намного дальше, чем сегодня.

- Кроме того, макроэкономикаМакроэкономикаМакроэкономика направлена на изучение аспектов и явлений, важных для национальной экономики и мировой экономики в целом, таких как ВВП, инфляция, налогово-бюджетная политика, денежно-кредитная политика, уровень безработицы. Условия, влияющие на бизнес и страну, могут структурно меняться.

- Поэтому мы упрощаем и используем определенные средние предположения, чтобы найти стоимость фирмы за пределами прогнозируемого периода (называемуюТерминальная стоимость») согласно Финансовому моделированию Финансовое моделирование Финансовое моделирование относится к использованию моделей на основе Excel для отражения прогнозируемых финансовых показателей компании. Такие модели представляют финансовую ситуацию, принимая во внимание риски и будущие предположения, которые имеют решающее значение для принятия важных решений в будущем, таких как привлечение капитала или оценка бизнеса, и интерпретация их влияния.Подробнее.

На следующем графике показано, почему мы рассчитываем терминальную стоимость в DCF.

Расчет конечной стоимости

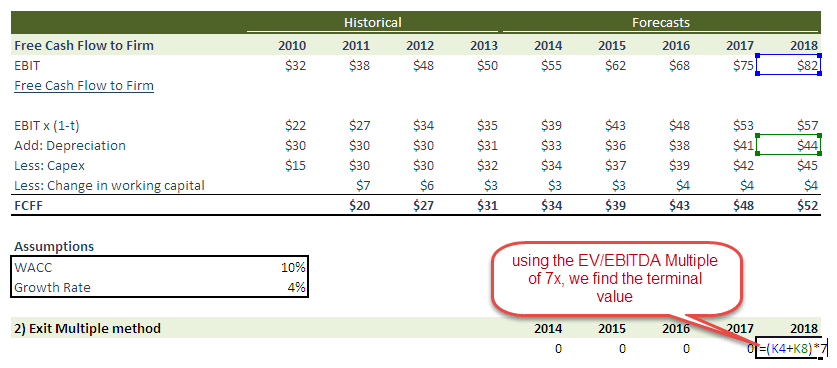

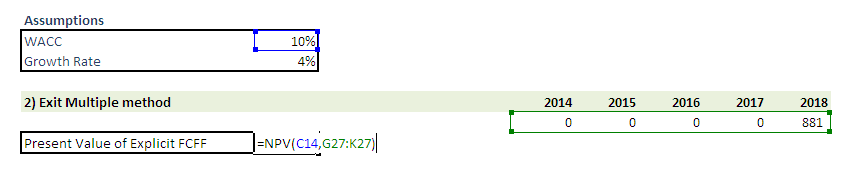

Существует три способа расчета конечной стоимости фирмы. Первые два подхода предполагают, что компания будет существовать на основе действующего предприятия. Непрерывная деятельность. Любой аналитик, анализирующий компанию, будет исходить из базового предположения, что компания не обанкротится и не подаст заявление о банкротстве в соответствии с главой 11. Это основное предположение позволяет аналитику думать, что непосредственной опасности для компании нет. Компания может работать до бесконечности называется принципом непрерывности деятельности. Читать далее на момент оценки ТВ. Третий подход предполагает, что компания поглощается более крупной корпорацией, тем самым оплачивая цену приобретения. Рассмотрим эти подходы подробно.

№1 – Модель бессрочного роста

Пожалуйста, помните, что здесь используется допущение «заинтересованность».

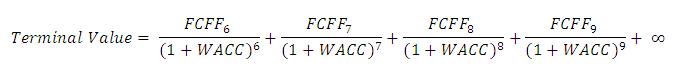

Этот метод является предпочтительной формулой для расчета конечной стоимости фирмы. Этот метод предполагает, что рост компании будет продолжаться (стабильный темп роста), а рентабельность капитала будет больше стоимости капитала. Мы дисконтируем свободный денежный поток. Денежный поток. Денежный поток, поступающий фирме или акционерному капиталу после погашения всех долгов и обязательств, называется свободным денежным потоком (FCF). Он измеряет, сколько денежных средств зарабатывает фирма после вычета необходимого оборотного капитала и капитальных затрат (CAPEX). Узнайте больше о фирме за пределами прогнозируемых лет и найдите конечную стоимость.

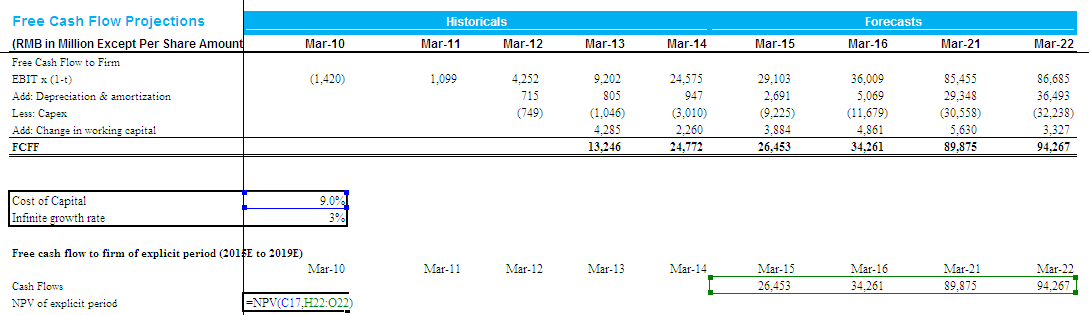

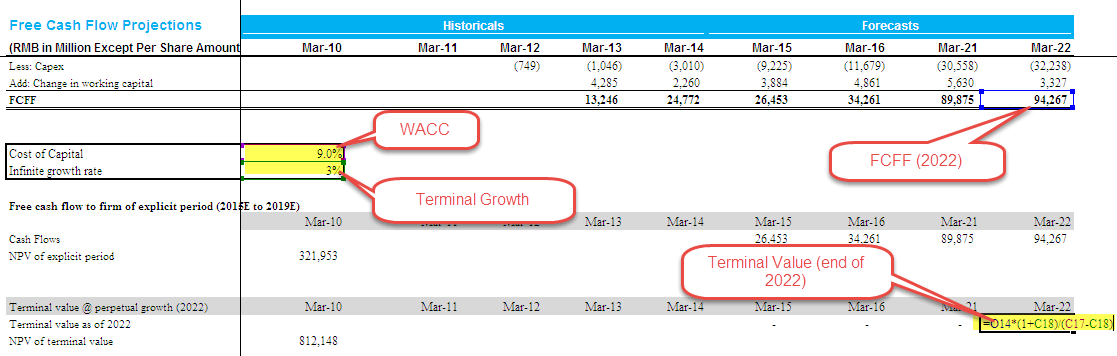

Шаг 2. Рассчитайте терминальную стоимость Alibaba на конец 2022 года. В этой модели DCF мы использовали метод бессрочного роста для расчета конечной стоимости Alibaba.

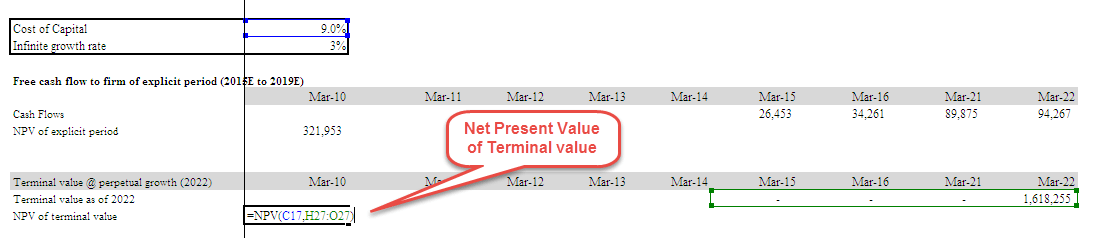

Шаг 3. Рассчитайте Расчет чистой приведенной стоимости Чистая приведенная стоимость Чистая приведенная стоимость (NPV) оценивает прибыльность проекта и представляет собой разницу между приведенной стоимостью притока денежных средств и приведенной стоимостью оттока денежных средств за период времени проекта. Если разница положительна, проект прибыльный; в противном случае это не телевизор.

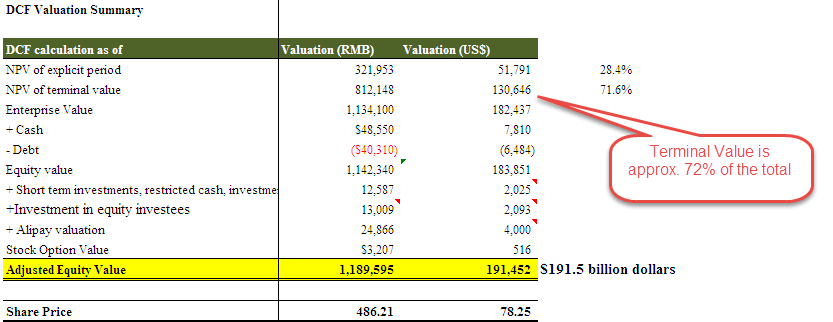

Шаг 4. Рассчитайте стоимость предприятия и справедливую цену акций Alibaba.

Обратите внимание, что в случае с Alibaba телевидение составляет примерно 72% от общей стоимости предприятия.

Можете ли вы получить отрицательную терминальную стоимость?

Теоретически ДА, Практически НЕТ!

Теоретически это может произойти при расчете Терминальной стоимости с использованием метода бессрочного роста.

Терминальная стоимость = FCFF5 * (1+ Темп роста) / (WACC — Темп роста)

В приведенном выше расчете, если принять WACC < темп роста, то значение, полученное из формулы, будет отрицательным. Это очень трудно переварить, поскольку быстрорастущая компания сейчас показывает отрицательную терминальную стоимость из-за используемой формулы. Однако это предположение о высоких темпах роста неверно. Мы не можем предполагать, что компания будет расти с очень высокой скоростью, пока она не станет бесконечной. Если это так, эта компания привлечет весь капитал, доступный в мире. В конце концов, компания станет всей экономикой, и все, кто работает на эту компанию (Отлично! К сожалению, это маловероятно!)

При проведении оценки отрицательной терминальной стоимости практически не существует. Однако, если компания понесет огромные убытки и в будущем обанкротится, стоимость акционерного капитала станет равной нулю. Другая причина может заключаться в том, что продукт компании устаревает, например, пишущие машинки, пейджеры или Blackberry (?). Таким образом, вы также можете оказаться в ситуации, когда стоимость собственного капитала может приблизиться к нулю.

Ограничения конечной стоимости

- Обратите внимание, что если мы используем множественные методы выхода, мы смешиваем подход дисконтированных денежных потоков с подходом относительной оценки, поскольку выходные мультипликаторы получены от сопоставимых фирм.

- Обычно он составляет более 75% от общей стоимости. Это становится немного рискованным, если учесть, что это значение сильно меняется даже при изменении WACC или темпов роста на 1%.

- Такие компании, как BoxBox. Анализ оценки Box IPO может быть выполнен с использованием различных методологий, в том числе относительной оценки — SaaS Comparable Comparable Comparable Comparable Acquisition Analysis, с использованием вознаграждений на основе акций, оценочных данных от прямых инвестиций, оценочных данных от Dropbox Private Equity Funding и Подход с дисконтированным денежным потоком для оценки Box IPO. Читать далее может продемонстрировать отрицательный свободный денежный поток для фирмы. В этом случае ни один из трех подходов не сработает. Это означает, что вы не можете применять метод дисконтированных денежных потоков. Единственный способ оценить такую фирму — использовать коэффициенты относительной оценки.

- Темп роста не может быть больше WACC. Если это так, вы не можете применять метод бессрочного роста для расчета терминальной стоимости.

Видео о терминальной стоимости

Заключение

Терминальная стоимость является очень важным понятием в дисконтированных денежных потоках, поскольку на ее долю приходится более 60-80% общей оценки фирмы. Вы должны обратить особое внимание на допущение темпов роста (g), ставок дисконтирования (WACC) и мультипликаторов (коэффициент PEКоэффициент PEОтношение цены к прибыли (PE) измеряет относительную стоимость акций корпорации, т. е. является ли она недооцененной или переоценен. Он рассчитывается как отношение текущей цены на акцию к прибыли на акцию. Подробнее, Отношение цены к балансовой цене к балансовой стоимости или коэффициента P / B помогает определить возможности акций в финансовых компаниях, особенно в банках, и используется с другими инструментами оценки, такими как коэффициент PE, PCF, EV/EBITDA Отношение цены к балансовой стоимости = Цена за акцию / Балансовая стоимость за акцию читать далее, Коэффициент PEGКоэффициент PEGКоэффициент PEG сравнивает соотношение P/E компании с ожидаемым темпы роста.Коэффициент PEG, равный 1,0 или ниже, в среднем указывает на то, что акции недооценены.Коэффициент PEG, превышающий 1,0, указывает на то, что акции переоценены (подробнее, EV/EBITDA или EV/EBIT). Также полезно рассчитать окончательную стоимость, используя два метода (метод бессрочного роста и метод множественного выхода), и проверить использованные допущения.

Что дальше?

Если вы узнали что-то новое или вам понравился пост, оставьте комментарий ниже. Дайте мне знать, что вы думаете. Большое спасибо, и берегите себя. Счастливого обучения!

Рекомендуемые статьи

- Формула стоимости предприятия

- Формула модели роста Гордона

- Примеры стоимости собственного капитала

- Пример FCFF

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)