Риск кредита

Что такое кредитный риск?

Кредитный риск – это вероятность неисполнения заемщиком своих долговых обязательств. Кредиторы рискуют не получить основную часть и процентную составляющую долга. Это может привести к прерыванию денежного потока и увеличению стоимости инкассации.

Финансовые учреждения анализируют кредитный риск, связанный с каждым заемщиком, чтобы уменьшить убытки и мошеннические действия. Срок может быть продлен на другие аналогичные риски — эмитент облигаций может быть не в состоянии произвести платеж в момент их погашения, или страховая компания может быть не в состоянии оплатить требование.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Ключевые выводы

- Кредитный риск – это неопределенность, с которой сталкивается кредитор. Заемщики могут не соблюдать условия договора.

- Финансовые учреждения сталкиваются с различными типами кредитных рисков — риском дефолта, риском концентрации, страновым риском, риском понижения рейтинга и институциональным риском.

- Кредиторы оценивают кредитоспособность, используя «5 C» кредитного риска — кредитную историю, платежеспособность, капитал, условия кредита и обеспечение.

- Для определения ожидаемых убытков по долгам используется следующая формула:

Ожидаемый убыток = Вероятность дефолта × Риск при дефолте × Убыток при дефолте

Объяснение кредитного риска

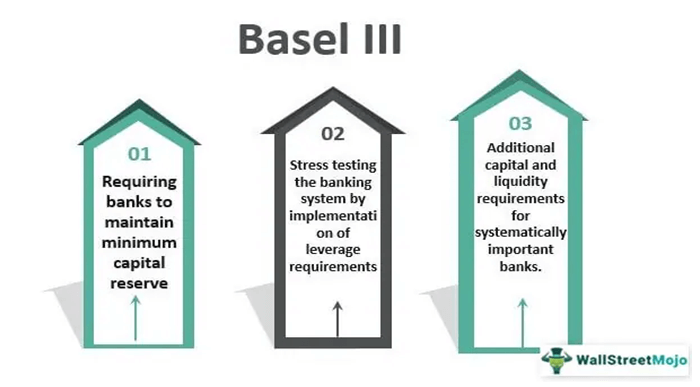

Надежное управление кредитным рискомУправление кредитным рискомУправление кредитным риском — это процесс снижения риска, связанного с каждой ценной бумагой в портфеле. Существуют различные способы устранения потенциальных рисков, связанных с рынком. Читать далее прогнозирует негативные обстоятельства и измеряет потенциальные риски, связанные с транзакцией. Для управления рисками большинство банков полагаются на технологические инновации. Но эти системы управления рисками очень дороги. Система измеряет, идентифицирует и контролирует кредитный риск как часть Базеля IIIBasel IIIBasel III представляет собой нормативно-правовую базу, предназначенную для ужесточения требований к банковскому капиталу при одновременном снижении риска. Это дополнение к Базельским соглашениям, разработанное и согласованное членами Базельского комитета по банковскому надзору.Подробнее о реализации.

Чтобы определить правильную сумму, которая может быть предоставлена заемщику, финансовые учреждения Финансовые учреждения Финансовые учреждения относятся к тем организациям, которые предоставляют своим клиентам бизнес-услуги и продукты, связанные с финансовыми или денежными операциями. Некоторыми из них являются банки, NBFC, инвестиционные компании, брокерские фирмы, страховые компании и трастовые корпорации. читать далее использовать моделирование кредитного риска. Это альтернатива традиционным методам ценообразования и хеджирования. Хеджирование достигается путем занятия противоположной позиции на рынке. Подробнее. Кредиторы используют различные модели для оценки риски— анализ финансовой отчетности, машинное обучение и вероятность дефолта. Но, в конце концов, ни один из методов не дает абсолютных результатов — кредиторам приходится выносить суждения.

Виды кредитного риска

Кредитные риски подразделяются на три вида:

№1 – Обычный риск

Это сценарий, когда заемщик либо не в состоянии погасить сумму в полном объеме, либо уже 90 дней после даты погашения долга. Риск дефолта Риск дефолта Риск дефолта — это форма риска, которая измеряет вероятность невыполнения обязательств, таких как погашение основной суммы долга или процентов, и определяется математически на основе предыдущих обязательств, финансовых условий, рыночных условий, позиции ликвидности и текущих обязательств, среди прочих факторов. .Подробнее влияет почти на все кредитные сделки — с ценными бумагами, облигациями, кредитами и деривативами. Из-за неопределенности потенциальные заемщики проходят тщательную проверку биографических данных.

#2 – Риск концентрации

Когда финансовое учреждение в значительной степени зависит от конкретной отрасли, оно подвергается риску, связанному с этой отраслью. Если конкретная отрасль терпит экономический спад, финансовое учреждение несет огромные убытки.

№3 – Страновой риск

Страновой рискСтрановой рискСтрановой риск означает вероятность того, что иностранное правительство (страна) не выполнит свои финансовые обязательства в результате экономического спада или политических волнений. Даже небольшие слухи или разоблачения могут сделать государство менее привлекательным для инвесторов, которые хотят хранить свои с трудом заработанные доходы в надежном месте. замедление темпов роста или политические волнения. Даже небольшой слух или разоблачение могут сделать страну менее привлекательной для инвесторов. Суверенный риск Суверенный риск Суверенный риск, также известный как страновой риск, представляет собой риск неисполнения государством своих долговых обязательств. Это самая широкая мера кредитного риска, включающая страновой риск, политический риск и трансфертный риск. Подробнее в основном зависит от макроэкономических показателей страныМакроэкономикаМакроэкономика направлена на изучение аспектов и явлений, важных для национальной экономики и мировой экономики в целом, таких как ВВП, политика, денежно-кредитная политика, уровень безработицы. Подробнее производительность.

#4 – Риск понижения рейтинга

Это потери, вызванные падением кредитных рейтингов. Кредитные рейтинги. Процесс кредитного рейтинга — это процесс, в котором рейтинговое агентство (предпочтительно третье лицо) анализирует ценную бумагу и оценивает ее соответствующим образом, чтобы заинтересованные стороны могли принимать свои инвестиционные решения. Подробнее. Глядя на кредитные рейтинги, рыночные аналитики предполагают операционную неэффективность и меньшие возможности для роста. Это порочный круг; спекуляция еще больше усложняет заемщику выплату долга.

№ 5 – Институциональный риск

Заемщики могут не соблюдать правила. Помимо заемщика, небрежность по договору может быть вызвана посредниками между кредиторами и заемщиками.

Расчет и формула

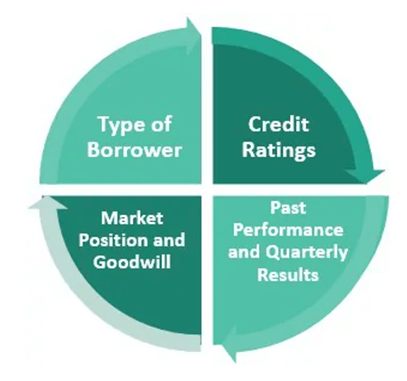

Для оценки кредитоспособности Кредитоспособность Кредитоспособность является мерой оценки истории погашения кредита заемщиков, чтобы установить их ценность в качестве должника, которому следует предоставить будущий кредит или нет. Например, кредитоспособность неплательщика не очень перспективна, поэтому кредиторы могут избегать такого должника из-за страха потерять свои деньги. Кредитоспособность применяется к людям, суверенным государствам, ценным бумагам и другим организациям, с помощью которых кредиторы будут анализировать вашу кредитоспособность, прежде чем получить новый кредит. Подробнее, кредиторы используют систему под названием «5Cs кредитного риска».

- Кредитная история: кредиторы изучают кредитные рейтинги заемщиков и проверяют их биографию.

- Способность погасить: Чтобы определить платежеспособность заемщиков, кредиторы полагаются на соотношение долга к доходу. Это указывает на эффективность погашения долгов из прибыли. Прибыль обычно определяется как чистый доход компании, полученный после снижения себестоимости продаж, операционных расходов, процентов и налогов со всей выручки от продаж за определенный период времени. В случае физического лица он включает в себя заработную плату или другие выплаты. Подробнее.

- Капитал: Кредиторы определяют чистую стоимость каждого заемщика. Чистая стоимость. Чистая стоимость компании может быть рассчитана двумя способами: первый — вычесть общую сумму обязательств из общей суммы активов, а второй — добавить акционерный капитал компании (собственный и привилегированный), а также резервы и излишек.Подробнее. Он рассчитывается путем вычитания общих обязательств из общей суммы активов. Общая сумма активов. Общая сумма активов представляет собой сумму текущих и внеоборотных активов компании. Общие активы также равны сумме общих обязательств и общих фондов акционеров. Общие активы = обязательства + акционерный капиталПодробнее.

- Условия кредита: важно определить, подходят ли условия конкретному заемщику.

- Залог: Кредиторы оценивают стоимость залога, предоставленного заемщиками. Залоговое обеспечениеЗалоговое обеспечение происходит от термина «залог», который относится к залоговому депозиту, сделанному заемщиком под залог кредита в качестве гарантии возмещения суммы кредита, если он/она не сможет заплатить. Читать далее снижает риск кредиторов.

Один из простейших методов расчета ожидаемых убытков из-за кредитного риска приведен ниже:

Ожидаемый убыток=PD×EAD×LGD

Здесь PD относится к «вероятности дефолта». И EAD относится к «риску в случае дефолта»; сумма, которую заемщик уже погасил, исключается из EAD. LGD здесь относится к убытку в случае дефолта. Убыток в случае дефолтаLGD или убыток в случае дефолта является общим параметром для расчета экономического капитала, регулятивного капитала или ожидаемых убытков. Это чистая сумма, потерянная финансовым учреждением, когда заемщик не выплачивает EMI по кредитам и в конечном итоге становится неплательщиком. подробнее. Если LGD не указан, он рассчитывается как1 – процент восстановления».

Пример кредитного риска

Предположим, что банк ссужает XYZ Ltd 1000 000 долларов. Но вскоре у компании возникают операционные трудности, что приводит к кризису ликвидности.

Теперь определите ожидаемые убытки, которые могут быть вызваны кредитным дефолтом. Убыток при дефолте составляет 38%; остальное можно взыскать за счет продажи залога (здания).

Решение:

Данный,

Риск по умолчанию (EAD) = 1 000 000 долларов США.

Вероятность дефолта (PD) = 100% (поскольку предполагается, что компания не выполнит обязательства в полном объеме)

Убыток при дефолте (LGD) = 38%

Ожидаемый убыток можно рассчитать по следующей формуле:

Ожидаемый убыток = PD × EAD × LGD

Ожидаемый убыток = 100% × 1000000 × 38%

Ожидаемый убыток = $380000

Таким образом, банк ожидает убыток в размере 380 000 долларов.

Часто задаваемые вопросы (FAQ)

Что такое анализ кредитного риска?

Анализ рисков — это процесс интерпретации кредитоспособности заемщиков. Он устанавливает эффективность погашения. Процесс определяет уровень неопределенности, связанный с каждым заемщиком.

Каковы наиболее эффективные стратегии управления кредитным риском?

Эффективные стратегии управления рисками включают в себя периодическую отчетность по ИСУ, ценообразование на основе рисков, ограничение воздействия на сектор и введение ковенантов.

Каков наилучший способ снизить риск?

Ниже приведены четыре метода снижения риска:

1. Держитесь подальше от рискованной коммерческой деятельности.

2. Принятие риска и подготовка к нему.

3. Принятие мер по уменьшению или контролю влияния неопределенностей.

4. Снижение риска путем приобретения страховки — передача риска другим организациям.

Рекомендуемые статьи

Это было руководство по тому, что означает кредитный риск. Мы обсуждаем определение кредитного риска, типы, моделирование, анализ, банковское дело, кредитные рейтинги, кредитные рейтинги, снижение риска, оценку риска и работу аналитика. Вы можете узнать больше о финансировании из статей ниже –

- Формула премии за страновой риск

- Расчет кредитного спреда

- Коэффициенты кредитного анализа

- Инвестиционный риск

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)