Профиль чистой приведенной стоимости

Значение профиля NPV

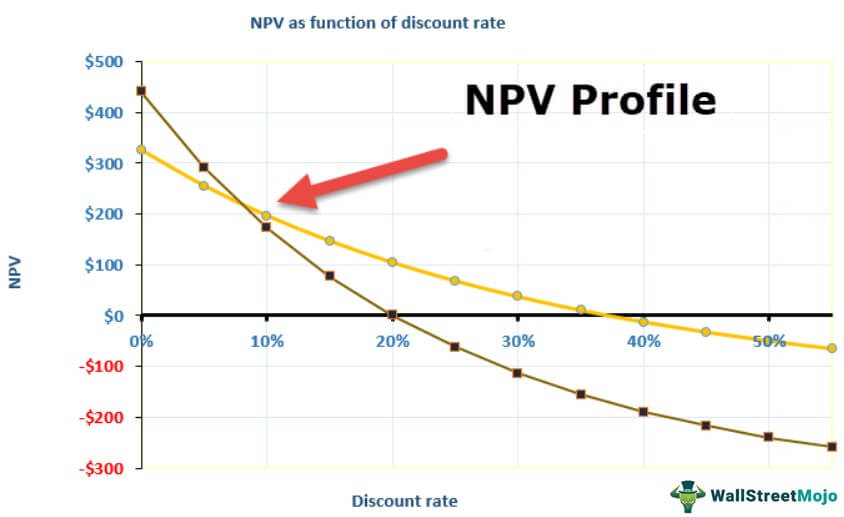

Профиль чистой приведенной стоимости (NPV) компании относится к графику, который показывает чистую приведенную стоимость рассматриваемого проекта по отношению к соответствующим различным ставкам дисконта, где чистая приведенная стоимость проекта отложена по оси Y. графика, а ставка дисконта отложена по оси абсцисс графика.

Связь между ставкой дисконтирования и NPV обратная. Когда ставка дисконтирования равна 0%, профиль NPV пересекает вертикальную ось. Профиль NPV чувствителен к ставкам дисконтирования. Более высокие ставки дисконтирования указывают на то, что денежные потоки происходят раньше, что влияет на NPV. Первоначальные инвестиции являются оттоком, поскольку это инвестиции в проект.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Компоненты

Ниже приведены компоненты профиля NPV.

- Внутренняя норма доходности (IRR): Норма прибыли, при которой NPV проектов равна нулю, называется IRR. Это один из важных факторов при рассмотрении прибыльного проекта.

- Скорость кроссовера: Когда два проекта имеют одинаковую чистую приведенную стоимость, т. е. когда чистая приведенная стоимость двух проектов пересекается, это называется перекрестной ставкой.

Если два проекта являются взаимоисключающими, ставка дисконтирования считается решающим фактором для проведения различия между проектами.

Шаги по подготовке профиля NPV

Предположим, есть два проекта. Чтобы построить профиль NPV, необходимо рассмотреть эти шаги.

- Шаг 1 – Найдите чистую приведенную стоимость обоих проектов при 0%.

- Найдите чистую приведенную стоимость проекта А.

- Найдите NPV для проекта B.

- Шаг 2 – Найдите внутреннюю норму доходности (IRR) для обоих проектов.

- Найдите IRR для проекта A

- Найдите IRR для проекта B

- Шаг 3 – Найдите точку пересечения

- Если NPV больше нуля, то принять инвестиции

- Если NPV меньше нуля, то инвестиции отклоняются.

- Если чистая приведенная стоимость равна инвестициям, то она является предельной.

Эти правила применимы, когда предполагается, что компания имеет неограниченные денежные средства и время для принятия всех проектов, которые встречаются на ее пути. Однако это не так в реальном мире. У компаний обычно ограниченные ресурсы, и им приходится выбирать несколько из множества проектов.

Примеры

Давайте лучше поймем это, взглянув на пример.

Рассмотрим проект А, который требует первоначальных инвестиций в размере 400 миллионов долларов. Ожидается, что этот проект принесет денежные потоки в размере 160 миллионов долларов США в течение следующих четырех лет.

Рассмотрим другой проект B, который требует первоначальных инвестиций в размере 400 миллионов долларов и отсутствия денежных потоков в течение следующих трех лет и 800 миллионов долларов в прошлом году.

Чтобы понять, насколько чувствительны эти денежные потоки к денежным потокам, давайте рассмотрим несколько ставок дисконтирования — 0%, 5%, 10%, 15%, 18,92% и 20%.

Чистая текущая стоимость этих денежных потоков может быть определена с использованием этих ставок. Это показано ниже в табличном формате ниже.

Ставка дисконтирования NPV для проекта ANPV для проекта B0% 240 $ 4005% 167,35 $ 258,1610% 107,17 $ 146,4115% 56,79 $ 57,4018,92% 22,80020% 14,19 $ 14,19 $

Еще один важный момент, который следует учитывать, заключается в том, что если проект Y будет реализован по более высоким ставкам, то проект будет иметь отрицательную чистую приведенную стоимость и, следовательно, будет убыточным.

(Обратите внимание, что существуют различные способы расчета профиля NPV (чистой приведенной стоимости), такие как метод формулы, финансовый калькулятор и Excel. Наиболее популярным методом является метод Excel)

Нанесение этого профиля NPV на график покажет нам взаимосвязь между этими проектами. Используя эти точки, мы также можем рассчитать кроссоверную ставку, т. е. ставку, при которой чистая приведенная стоимость обоих проектов равна.

Следующий график представляет собой профиль NPV проекта A и проекта B.

Как обсуждалось выше, где-то около 15% — это коэффициент кроссовера. Это показано на графике, где встречаются две линии проекта A и проекта B.

Для проекта B 18,92% — это ставка, которая делает NPV проекта нулевой. Эта норма известна как внутренняя норма прибыли. Как и на графике, здесь линия пересекает ось X.

Глядя на различные значения профиля NPV (чистой приведенной стоимости), можно сделать вывод, что проект А работает лучше при 18,92% и 20%. С другой стороны, проект Y работает лучше при 5%, 10%, а также 15%, поскольку ставка дисконтирования увеличивается, а чистая приведенная стоимость снижается. Это также верно и в реальном мире, когда ставка дисконтирования увеличивается, бизнес должен вкладывать больше денег в проект; это увеличивает стоимость проекта. Чем круче кривая, тем больше проект чувствителен к процентным ставкам.

Рассмотрим сценарий, в котором есть два взаимоисключающих проекта. Взаимоисключающие проекты. приводит к отказу от других проектов. Подробнее. В этом случае ставка дисконтирования становится решающим фактором. В приведенном выше примере, когда ставки ниже, проект Б работает лучше. Более низкие ставки находятся слева от ставки кроссовера.

С другой стороны, проект А работает лучше при более высоких ставках. То есть на правой стороне кросс-рейтинга

Где используются профили NPV?

Профили NPV (чистая приведенная стоимость) используются компаниями для составления бюджета капиталовложений. Капитальное бюджетированиеКапитальное бюджетированиеКапитальное бюджетирование — это процесс планирования долгосрочных инвестиций, который определяет, являются ли проекты плодотворными для бизнеса и принесут ли они требуемую прибыль в будущие годы или нет. Это важно, потому что капиталовложения требуют значительного количества средств. Это процесс, который использует бизнес, чтобы решить, какие инвестиции являются прибыльными. Мотивом этих предприятий является получение прибыли для своих инвесторов, кредиторов и других лиц. Это возможно только тогда, когда инвестиционные решения, которые они принимают, приводят к увеличению собственного капитала. Другими используемыми инструментами являются IRR, индекс прибыльности. Индекс прибыльности. Индекс прибыльности показывает взаимосвязь между будущими денежными потоками компании и первоначальными инвестициями путем расчета коэффициента и анализа жизнеспособности проекта. Оценивается один плюс, деленный на приведенную стоимость денежных потоков на первоначальные инвестиции. Он также известен как коэффициент прибыли и инвестиций, поскольку он анализирует прибыль проекта. Подробнее, период окупаемости, дисконтированный период окупаемости Дисконтированный период окупаемости Дисконтированный период окупаемости — это когда инвестиционный денежный поток окупает первоначальные инвестиции на основе временной стоимости денег. Он определяет ожидаемый доход от предлагаемой возможности капиталовложений. Он добавляет дисконтирование к первоначальному определению периода окупаемости, значительно повышая точность результатов и учетную норму прибыли.

Чистая приведенная стоимость Чистая приведенная стоимость Чистая приведенная стоимость (NPV) оценивает прибыльность проекта и представляет собой разницу между приведенной стоимостью притока денежных средств и приведенной стоимостью оттока денежных средств за период времени проекта. Если разница положительна, проект прибыльный; в противном случае это не так. Читать далее в основном измеряет чистое увеличение собственного капитала компании за счет работы над проектом. По сути, это разница между приведенной стоимостью денежных потоков и первоначальными инвестициями на основе ставки дисконтирования. Ставка дисконтирования в основном определяется на основе соотношения заемного и собственного капитала, используемого для финансирования инвестиций и оплаты долга. Он также включает в себя фактор риска, который присущ инвестициям. Проекты с положительным профилем NPV считаются теми, которые максимизируют NPV и выбираются для инвестирования.

Рекомендуемые статьи

Это было руководство по профилю NPV. Здесь мы обсуждаем компоненты профиля NPV, правила принятия и отклонения, а также практические примеры и варианты использования. Вы можете узнать больше о финансировании из следующих статей –

- Преимущества и недостатки NPV

- Примеры IRR (внутренняя норма прибыли)

- PV против NPV

- NPV и IRR – сравнить

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)