Продавец Финансирование

Определение финансирования продавца

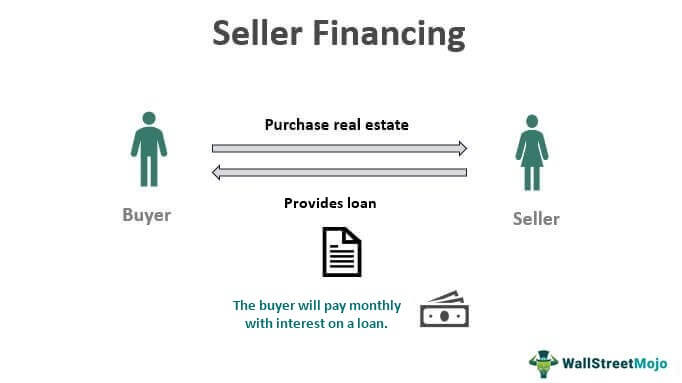

Финансирование продавца – это соглашение между покупателем и продавцом недвижимости. Вместо финансового учреждения продавец управляет ипотечным процессом и предоставляет кредит; покупатель вносит первоначальный взнос в размере основной суммы стоимости недвижимости. Оставшаяся сумма в виде ежемесячных платежей с некоторым процентом процентов, взимаемых по кредиту.

Искусственный интеллект поможет тебе заработать!

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Типы финансирования продавца

Ниже приведены типы финансирования продавца:

- Все включено Ипотека: В этом случае владелец продает дом покупателю по всеобъемлющему договору доверительного управления и имеет вексельВексельВексель определяется как долговой инструмент, в котором эмитент векселя обещает выплатить определенную сумму стороне на конкретная дата.Подробнее для всего баланса цены дома в соответствии с меньшим первоначальным взносом, если таковой имеется.

- Сдавать в аренду: Покупатель имеет возможность, но не обязательство купить недвижимость у продавца, но покупатель получает право владеть домом с первоначальным взносом, а также регулярной ежемесячной арендной платой. По истечении данного срока контракта покупатель может выплатить продавцу оставшуюся сумму контракта. В таких соглашениях продавцы часто берут приличную сумму невозвратного первоначального взноса, если покупатель решает не покупать. В других случаях покупатель получает защиту с записью договора аренды, по которому продавец не может продать недвижимость кому-либо еще.

- Второй залог / младшая ипотека: Часто продавец чувствует риск при заключении договора финансирования продавца с покупателем, поэтому вместо этого покупатель получает возможность взять вторую ипотеку, т. е. большая часть финансирования осуществляется банком, а финансирование осуществляет продавец. оставшийся. В этом типе контракта Покупатель производит два платежа, т. е. первый платеж в банк и второй продавцу. Этот тип контракта снижает риск невыполнения обязательств покупателем.

- Обернуть вокруг: Ипотека с обертыванием – это хорошая возможность для продавца получить более высокую норму прибыли. Норма прибыли. Норма прибыли (ROR) относится к ожидаемому доходу от инвестиций (прибыль или убыток) и выражается в процентах. Вы можете рассчитать это следующим образом: ROR = {(Текущая стоимость инвестиций – Первоначальная стоимость инвестиций)/Первоначальная стоимость инвестиций} * 100Подробнее. Допустим, у продавца есть ипотека, которую он не полностью погасил. В этом случае он продает недвижимость с возможностью финансирования продавцом. Он может взимать более высокую ставку на цену недвижимости, меньший первоначальный взнос, поддерживать постоянный платеж по своей ипотеке в банке и получать дополнительную доходность. Например, г-н X купил дом по ипотеке в размере 200 000 долларов США по ставке 4,5%. Текущая стоимость дома составляет 250 000 долларов. Итак, он заключает договор о финансировании продавца с новым покупателем, взяв первоначальный взнос в размере 50 000 долларов и оставшиеся 200 000 долларов с процентной ставкой 7,5%. Такие соглашения в основном заключаются через компании условного депонирования, что обеспечивает прозрачность процесса оплаты.

- Земельный контракт: – В этом типе договора право собственности не передается покупателю, но получает справедливый интерес к имуществу. Только после окончательного платежа по подписанному контракту покупатель получает юридическую передачу права собственности от продавца.

Пример финансирования продавца

Мистер Х продает свой дом за 250 000 долларов. Г-н Y работает не по найму и не может получить хорошую кредитную историю из-за нерегулярности своего дохода. Следовательно, г-н Y не может взять кредит традиционным способом. Тем не менее, мистер X проверяет биографические данные мистера Y и может развить уверенность в своей профессии в целом. Таким образом, г-н X и г-н Y заключают соглашение, по которому г-н Y соглашается выплатить первоначальный взнос в размере 50 000 долларов США и оставшиеся 200 000 долларов США в EMI в течение 20 лет с дополнительным процентом в размере 6%.

Решение:

Ниже приведены данные для расчета оплаты: –

Измерение EMI выглядит следующим образом: –

- “=”[($200,000 X 0.005) X (1 + 0.005)240] / [(1 + 0.005)240 – 1]

- ЭМИ = 1432,86

Всего к оплате:-

- Общий платеж = 343886,9 долларов США..

В приведенном выше примере покупатель и продавец заключают договор без привлечения других финансовых учреждений. Необходимые важные факторы: –

- Продавец владеет недвижимостью. (Нулевой долг / очень низкая сумма долга, которую можно погасить при закрытии этой сделки)

- Продавец намеренно заполняет все необходимые юридические документы для передачи покупателю.

- Контракт между покупателем и продавцом, по которому покупатель соглашается заплатить в соответствии с условиями соглашения о финансировании продавца.

Преимущества финансирования продавца

Преимущества для покупателя

- Меньше документов: хотя продавцу по-прежнему необходимо проявить полное доверие к вам, чтобы заключить такое соглашение, меньше документов и процедур облегчают его.

- оборотный: В отличие от банка или любого другого финансового учреждения, покупатель может вести переговоры о сумме, условиях и процентных ставках.

- Более низкая стоимость: без институционального кредитора не взимается плата за обработку, администрирование или отправку.

- Быстрое закрытие: Нет бюрократии, повторяющихся процессов, проверок и т. д.

Преимущества для продавца

- Продавцы могут продавать недвижимость в том же состоянии без дорогостоящего ремонта или модификации, в которых нуждаются обычные кредиторы.

- Знакомые инвестиции: ипотека под залог имущества, которым вы когда-то владели, намного удобнее, чем любые другие незнакомые инвестиции.

- Регулярный доход: Непрерывный доход, не беспокоясь о владении недвижимостью и управлении ею.

- В случае невыполнения обязательств продавец получает право удерживать первоначальный взнос. Первоначальный взнос — это первоначальный взнос, который покупатель вносит продавцу при покупке дорогого объекта, например, жилой недвижимости или автомобиля. Он составляет часть общей суммы покупки актива и осуществляется с помощью наличных, банковского чека, кредитной карты или онлайн-банкинга. читать далее плюс право собственности.

- Налоговое преимущество: Продажа в рассрочку отсрочивает прирост капитала на недвижимость, что помогает снизить высокие налоги.

- Более высокая доходность: контракт финансирования продавца обеспечивает более высокую доходность в течение периода, чем одноразовый долгосрочный прирост капитала.

Недостатки финансирования продавцом

Недостатки для покупателя

- Высокая процентная ставка: Во многих случаях процентная ставка при финансировании продавца выше, чем в банках.

- Понимание терминов: такие пункты, как «причитается при продаже», которые банки могут лишить права выкупа, если продавец все еще не выплатил полную ипотеку. Покупатель должен прочитать и понять все термины и юридические значения в договоре.

- В случае дефолта, если покупатель не может обеспечить финансирование, он может потерять все деньги, уплаченные в качестве первоначального взноса и ежемесячного платежа за дом.

Минусы для продавца

- Анализ риска: Продавец должен проанализировать риск, связанный с финансированием продавца, и принять необходимые решения относительно участия.

- Доверие к покупателю: Банки делают определенный процесс, чтобы претендовать на кредит по какой-то причине. В случае с продавцом финансирующий продавец должен найти способ поверить в способность и надежность покупателя.

- По умолчанию: В случае невыполнения обязательств процесс обращения взыскания Процесс обращения взысканияВыкупа относится к юридическим действиям, предпринятым кредитором, когда заемщик не в состоянии погасить сумму, причитающуюся против ипотечного кредита. Кредитор может вступить во владение заложенным активом или имуществом или перепродать его третьему лицу для возмещения суммы кредита по умолчанию. Подробнее должен быть обработан продавцом, если покупатель не съезжает.

- Стоимость ремонта: продавцу, возможно, придется сделать ремонт и изменить собственность, если покупатель не выполнит свои обязательства.

Заключение

Финансирование продавца лучше для людей с нерегулярным доходом или более низким кредитным рейтингом. При подходе к переговорам по таким типам контрактов учитываются многие факторы, построение доверия между покупателем и продавцом и понимание юридических требований, которые должны выполняться в таких соглашениях. Вместо того, чтобы использовать его в качестве инструмента для финансирования, этот вариант должен подходить только в том случае, если он вписывается в вашу инвестиционную стратегию. возраст, выбранная отрасль и т. д. Подробнее в течение периода. Важно заключить такие контракты через юристов с такими важными моментами, как цена, процентная ставка, начисление процентов. , дата платежа, срок погашения и пункт о продаже.

Рекомендуемые статьи

Эта статья была руководством по финансированию продавца и его определению. Здесь мы обсуждаем типы финансирования продавца вместе с примером, преимуществами и недостатками. Вы можете узнать больше из следующих статей: –

- Краткосрочное финансирование

- Финансирование счетов

- Что такое короткие продажи в сфере недвижимости?

- Что такое аккредитив?

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)