Налог на передачу

Определение налога на передачу

Налог на передачу — это сбор, взимаемый с лица, передающего определенный актив, включая недвижимость или другие активы, приносящие доход, в момент передачи такого актива получателю. Как правило, он включается в стоимость таких активов на момент их продажи.

Оглавление

Расчет налога на передачу

Налог на передачу может быть фиксированной суммой или процентом от первоначальной стоимости актива, в зависимости от условий, установленных во время первоначальной покупки, или в соответствии с правовыми нормами. Расчет налога на передачу зависит от рыночной стоимости актива и государства, которому он принадлежит.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- Он включает в себя судебные издержки и сборы при такой передаче, установленные юридическими отделами, без каких-либо скрытых или условных расходов.

- В случае передачи имущества после смерти эти налоги называются налогами на наследство. law.read more, который, согласно IRS в США, применяется после базового лимита в 11,4 миллиона долларов (по состоянию на 2019 год).

- В случае передачи, пока передающий жив, эти налоги называются налогами на наследство или дарение и взимаются при приобретении физических лиц. Налоги на наследство/дарение взимаются с активов стоимостью более 15 000 долларов США или наличными в такой сумме другим лицам и подлежат уплате при передаче актива.

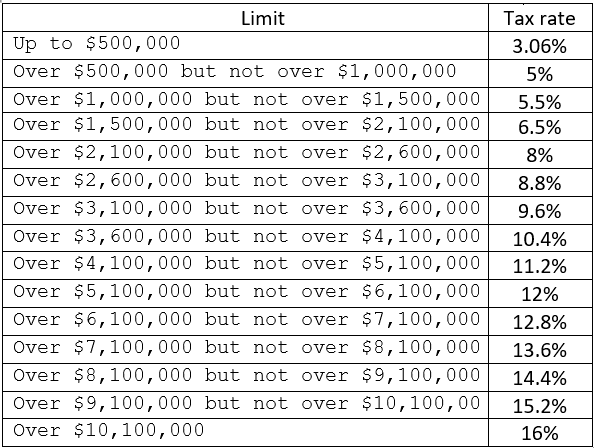

Федеральные налоговые ограничения для Нью-Йорка в США (2019 г.)

Источник: Публичная информация

Примеры налога на передачу

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон Excel для трансфертного налога здесь – Шаблон Excel для трансфертного налога

Пример №1

Мисс Энн хочет отказаться от своих инвестиций в суверенные облигации, передав их своей племяннице. Текущая цена этой облигации составляет 120 долларов США, а налог на передачу, который необходимо уплатить, составляет 5% от текущей рыночной цены в соответствии с инструментальными документами. Учитывая, что мисс Энн заплатила 100 долларов, чтобы купить эту облигацию, сколько налогов она платит и какова ее прибыль от этой инвестиции (если она есть) помимо купонов, полученных через более ранние промежутки времени?

Решение:

Общая сумма инвестиций: $100

Текущая рыночная цена облигации: $120

Налог на передачу, подлежащий уплате: 5% от 120 долларов США или 6 долларов

Общая сумма, выплаченная мисс Энн: 100 долларов + 6 долларов = 106 долларов.

Прибыль, полученная после передачи облигации: $120 – $106 = 14 долларов

Пример #2

Мистер Джон хочет подарить своей дочери автомобиль стоимостью 10 000 долларов. Однако он обеспокоен тем, что в соответствии с государственным законодательством с этой передачи может взиматься налог на дарение. Можете ли вы посоветовать ему расчет такого налога по этой сделке?

Решение:

Поскольку стоимость этой передачи составляет 10 000 долларов США, что ниже требуемого порога в 15 000 долларов США в год, необходимого для уплаты налога на дарение, эта транзакция не подлежит уплате налога на дарение. С этой сделки налог на передачу не взимается.

Пример №3

После смерти Марии ее наследнику остались активы на сумму 12 миллионов долларов. Рассчитайте налоги на наследство, которые должны быть уплачены ее наследником при наследовании активов.

Решение:

Ниже приведен расчет для того же:

11 400 000 долларов: Нулевые налоги

Первые 500 000 долларов: 3,06% от 500 000 долларов = 15 300 долларов

Оставшиеся 100 000 долларов: 5% от 100 000 долларов = 5 000 долларов

Следовательно, общая сумма налогов на передачу, подлежащая уплате

- = 15 300 долларов США + 5 000 долларов США

- «=» 20 300 долларов США

Пожалуйста, обратитесь к листу Excel для расчета.

Преимущества

- Налоги на передачу собственности являются дополнительным источником дохода государства в дополнение к другим установленным источникам дохода.

- Эти налоги могут быть равномерно или пропорционально распределены между цедентом и цессионарием в зависимости от взаимных переговоров и, следовательно, не являются обременительными для одной из сторон.

- Лимит, установленный на стоимость актива до применения такого сбора, находится на более высокой стороне, что позволяет избежать включения в применимость более мелких транзакций и, таким образом, помогает как минимизировать платеж со стороны получателя, так и сократить бумажную работу на стороне центра сбора.

Недостатки

- Из-за лазеек в применении таких налогов, таких как освобождение супруга от уплаты налогов на наследство, право только на сверх базового предела и т. д., владельцы таких активов могут воспользоваться преимуществом и манипулировать уплатой таких налогов.

- Выступает в качестве дополнительной стоимости к фактической стоимости актива, что иногда приводит к отказу от такой передачи, так как увеличивает стоимость передачи.

- Эти налоги рассчитываются на основе текущей рыночной стоимости таких активов. Следовательно, налог на передачу, уплаченный (если таковой имеется) во время приобретения актива, будет отличаться от налога, уплаченного во время передачи, и будет выше по стоимости.

Ограничения

- Расчет налога на передачу зависит от стоимости таких активов на конкретную дату. Следовательно, колеблется в случае предстоящих событий на земельном участке, которому принадлежит такой актив. Например, рассмотрим подлежащую передаче виллу, стоимость которой на сегодняшний день составляет 2 миллиона долларов. В связи с конкретными политическими событиями и вспышками толпы стоимость на следующей неделе упадет до 1,5 миллиона долларов или ниже, и теперь владелец желает совершить продажу в условиях кризиса. активы по цене ниже их внутренней стоимости или с финансовыми убытками из-за экономической угрозы, неотложной медицинской помощи, выплаты долга или по любой другой причине. подробнее. Несмотря на то, что маржа прибыли Маржа прибыли Маржа прибыли — это показатель, который руководство, финансовые аналитики и инвесторы используют для измерения прибыльности бизнеса по отношению к его продажам. Он определяется как отношение суммы сгенерированной прибыли к сумме сгенерированного дохода. читать дальше, в таких случаях снижаются и налоги на передачу.

- Существенным ограничением со стороны инкассаторской службы являются установленные базовые пределы исчисления таких налогов.

- В налогах на дарение такая сумма взимается с отправителя, а не с получателя такого подарка.

Важные моменты, на которые следует обратить внимание

Базовая стоимость таких налогов меняется ежегодно, хотя и не сильно. Кроме того, он меняется в зависимости от законодательства штата и варьируется от места к месту. Некоторые штаты могут даже не взимать такие сборы с любого перевода.

Заключение

Налоги на передачу являются частью значительных областей, приносящих доход государству. Этот доход является дополнением к другим источникам и является дополнительным доходом для правительства. Однако владельцы недвижимости часто пользуются лазейками в применении такого законодательства, чтобы избежать/уменьшить уплату таких налогов.

Рекомендуемые статьи

Эта статья является руководством к тому, что такое трансфертный налог и его определение. Здесь мы обсудим, как рассчитать трансфертный налог, а также примеры, преимущества и недостатки. Вы также можете ознакомиться со следующими статьями –

- Налоговый акт

- Налог на смерть

- Налоговое убежище

- Рассчитать за вычетом налогов

- Вертикальная справедливость

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)