Гипотеза эффективного рынка

Что такое гипотеза эффективного рынка?

Гипотеза эффективного рынка (EMH) утверждает, что цены фондовых активов очень быстро и рационально отображают всю необходимую информацию. Такая информация распространяется повсеместно, что делает невозможным стабильное получение инвесторами прибыли выше средней. Предположения этой теории резко критикуются экономистами-бихевиористами или другими людьми, которые верят в присущую рынку неэффективность.

Искусственный интеллект поможет тебе заработать!

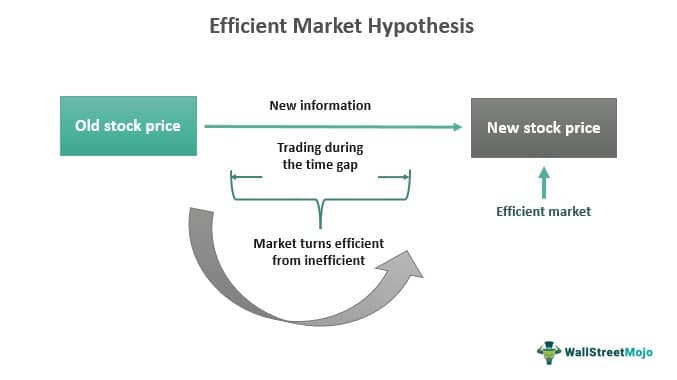

Согласно этой гипотезе, на эффективном рынке не будет прибыльной возможности для торговли. Таким образом, постоянное достижение превосходной доходности в таких условиях невозможно. Время является важным фактором, в рамках которого рынок распространяет информацию. Этот временной разрыв дает трейдерам возможность использовать неэффективность. Экономист Юджин Фама выдвинул гипотезу эффективного рынка в 1960-х годах.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

Объяснение гипотезы эффективного рынка

Теория гипотез эффективного рынка это ситуация, в которой все активы оцениваются, чтобы показать любую новую или недавнюю информацию. Это не дает никакого окна для захвата избыточной прибыли. Однако трейдеры, которые могут использовать этот временной разрыв, в пределах которого рынок неэффективен, могут получить дополнительную прибыль.

Можно сказать, что трейдинг — это способ включения новой информации в цены активов. Скорость, с которой корректируется информация, на самом деле представляет собой время, необходимое для исполнения сделки. Этот временной интервал также может быть меньше одной минуты.

Предположения ЭМГ

Рассмотрим некоторые предположения о теория гипотез эффективного рынка.

- Инвесторы на рынке могут действовать рационально или нормально. Если есть необычная информация, инвестор будет реагировать необычно, что является нормальным поведением, или делать то, что делают все остальные, также считается нормальным поведением.

- Цена акций указывает на всю соответствующую информацию, распространяемую повсеместно среди инвесторов.

- В нем также говорится, что инвесторы не могут эксплуатировать рынок, поскольку им необходимо действовать в соответствии с рыночной информацией и принимать соответствующие решения.

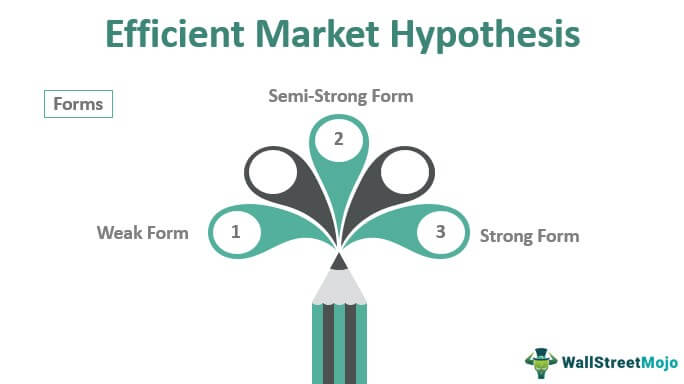

Формы

Рассмотрим различные формы концепция гипотезы эффективного рынка.

Сила предположений теории эффективного рынка (ГЭР) зависит от форм ГЭР. Ниже приведены формы ЭМГ:

- Слабая форма: В этой форме говорится, что цены на акции отражают общедоступную рыночную информацию, а прошлые результаты не имеют ничего общего с будущими затратами.

- Полукрепкая форма: В этой форме указано, что цены на акции отражают как рыночную, так и нерыночную общедоступную информацию.

- Сильная форма: Эта форма говорит о том, что общедоступная и частная информация моментально характеризует цены акций.

Пример

Приведенный ниже пример поможет понять концепция гипотезы эффективного рынка.

Предположим, что человек по имени Джонсон владеет 900 акциями автомобильной компании, и текущая цена этих акций составляет 156,50 долларов. У Джонсона были отношения с инсайдером той же компании, который сообщил Джонсону, что компания потерпела неудачу в своем новом проекте и цена акций снизится в ближайшие несколько дней.

Джонсон не верил инсайдеру и владел всеми своими акциями. Затем, через несколько дней, компания объявляет о провале проекта, снижая цену акций до 106 долларов.

Рынок модифицирует новую доступную информацию. Чтобы реализовать валовую прибыль, Джонсон продал свои акции по цене 106 долларов и получил валовую прибыль в размере 95 500 долларов. Если бы Джонсон продал свои 900 акций по цене 156,50 долларов раньше, следуя совету инсайдера, он бы заработал 140 850 долларов. Итак, его убыток от продажи 900 акций составляет 140 850–95 500 долларов, т. е. 45 350 долларов.

Важность

Ниже приведены важность гипотезы эффективного рынка.

- Эта теория учитывает тот факт, что всегда есть некоторые особые случаи или выбросы, которые могут использовать временной разрыв между старыми ценами и изменением цены из-за новой информации для получения дополнительной прибыли.

- важность гипотезы эффективного рынка также заключается в том, что он полезен в моделях ценообразования активов.

- Нет необходимости в государственном вмешательстве, поскольку цены на акции регулируются автоматически.

Критика

- Наличие рыночных пузырей: Одной из главных причин критики гипотезы эффективного рынка являются рыночные пузыри. реальная и финансовая экономия, вызванная иррациональным изобилием участников рынка, стадным мышлением или любой другой подобной причиной. читать далее. Таким образом, если бы такие предположения были верны, не было бы возможности возникновения пузырей и инцидентов, связанных с крахом, таких как крах фондового рынка Крах фондового рынкаОбвал фондового рынка происходит, когда цены на акции во всех секторах начинают быстро падать. Часто это результат глобальных факторов, таких как война, мошенничество или крах определенной отрасли. При таком крахе паника действует как катализатор. Подробнее и пузыри на рынке жильяПузыри на рынке жильяПузырь на рынке жилья — это продолжительность, в течение которой стоимость домов и другой недвижимости резко возрастает на местном или глобальном уровне. Цены могут продолжать расти в любое время, пока предложение в конце концов не наверстает упущенное. Тенденция может закончиться внезапным падением цен на жилье, что приведет к лопанию пузыря в 2008 году или технологического пузыря 1990-х годов. Такие компании торговались по высоким ценам, прежде чем попасть в аварию. Таким образом, эта критика является важным аргументом в пользу эффективной проверки рыночных гипотез.

- Победы над рынком: Некоторые инвесторы, такие как Уоррен Баффет, постоянно выигрывали у рынка. Благодаря своей стратегии стоимостного инвестирования он стабильно зарабатывал на рынке прибыль выше среднего на протяжении более 50 лет. С другой стороны, некоторые поведенческие экономисты также резко критикуют теорию гипотез эффективного рынка, поскольку они считают, что прошлые результаты помогают предсказать будущие цены.

Импликация

Гипотеза эффективного рынка предполагает, что рынок непобедим, поскольку цена акций уже содержит всю необходимую информацию. Это создало конфликт в умах инвесторов. Они начали верить, что не смогут победить рынок, поскольку он непредсказуем, а будущие цены зависят от сегодняшних новостей, а не от тенденций или прошлых результатов компании. Однако многие экономисты критиковали эту теорию. теории с целью проверки эффективных рыночных гипотез.

Гипотеза эффективного рынка против поведенческих финансов

Гипотеза эффективного рынка утверждает, что рынки эффективны, поскольку информация быстро распространяется, тогда как поведенческие финансы утверждают, что инвесторы склонны быть иррациональными в своих суждениях. Давайте посмотрим на их различия.

Гипотеза эффективного рынкаПоведенческие финансыВ нем говорится, что рынок находится в равновесии, поскольку информация распространяется быстро. В нем говорится, что из-за различий в поведении рынок может не находиться в равновесии. Инвесторы всегда беспристрастны. В нем говорится, что инвесторы могут использовать свои предубеждения при инвестировании. Это делает рынок непредсказуемым. как правило, заставляют инвесторов пытаться предсказать рынок. Никакой плановый подход невозможен. Инвесторы пытаются сделать запланированный подход.

Рекомендуемые статьи

Эта статья представляет собой руководство к тому, что такое гипотеза эффективного рынка. Мы объясняем его предположения, формы, последствия, примеры, критику и важность. Вы можете узнать больше о бухгалтерском учете из следующих статей: –

- Как читать биржевую диаграмму?

- Неэффективный рынок

- Эффективная граница

- Крах фондового рынка в 1987 году

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)