Формула ожидаемого дохода

Что такое формула ожидаемого дохода?

Формула ожидаемого дохода часто рассчитывается путем применения весов всех инвестиций в портфеле с их соответствующими доходами, а затем суммирования результатов.

Формула ожидаемого дохода для инвестиций с различными вероятными доходностями можно рассчитать как средневзвешенное значение всех возможных доходностей, которое представлено ниже:

Ожидаемая доходность = (p1 * r1) + (p2 * r2) + ………… + (pn * rn)

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- pi = вероятность каждого возврата

- ri = Норма прибылиНорма прибылиРеальная норма прибыли — это фактическая годовая норма прибыли после учета факторов, влияющих на ставку, таких как инфляция. Он рассчитывается как один плюс номинальная ставка, деленная на один плюс уровень инфляции минус один. Уровень инфляции можно взять из индекса потребительских цен или дефлятора ВВП. читать далее с разной вероятностью.

Также, ожидаемая доходность портфеля представляет собой простое расширение от одной инвестиции до портфеля, которое можно рассчитать как средневзвешенную доходность каждой инвестиции в портфеле, и оно представлено следующим образом:

Ожидаемый доход = (w1 * r1) + (w2 * r2) + ………… + (wn * rn)

- wi = вес каждой инвестиции в портфеле

- ri = доходность каждой инвестиции в портфеле

Оглавление

Как рассчитать ожидаемый доход от инвестиций?

Формула ожидаемого дохода для инвестиций с различными вероятными доходами может быть рассчитана с помощью следующих шагов:

- Во-первых, необходимо определить стоимость инвестиций в начале периода.

- Затем необходимо оценить стоимость инвестиций на конец периода. Однако может быть несколько вероятных значений актива, и поэтому цена или стоимость актива должны оцениваться вместе с их вероятностью.

- Теперь доходность при каждой вероятности должна быть рассчитана на основе стоимости актива в начале и в конце периода.

- Наконец, ожидаемый доход от инвестиций с различными вероятными доходами рассчитывается как сумма произведений каждого вероятного дохода и соответствующей вероятности, как указано ниже:

Ожидаемая доходность = (p1 * r1) + (p2 * r2) + ………… + (pn * rn)

Как рассчитать ожидаемую доходность портфеля?

С другой стороны, формулу ожидаемой доходности портфеля можно рассчитать, выполнив следующие шаги:

- Шаг 1: Во-первых, определяется доход от каждой инвестиции портфеля, который обозначается r.

- Шаг 2: Далее определяется вес каждой инвестиции в портфеле, который обозначается w.

- Шаг 3: Наконец, уравнение расчета ожидаемой доходности портфеля рассчитывается как произведение суммы веса каждой инвестиции в портфеле и соответствующей доходности от каждой инвестиции, как указано ниже:

Ожидаемый доход = (w1 * r1) + (w2 * r2) + ………… + (wn * rn)

Примеры

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон формулы ожидаемого дохода Excel здесь — Формула ожидаемого дохода Excel Шаблон

Пример №1

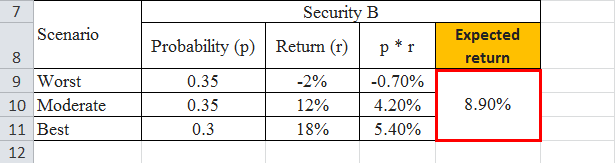

Возьмем пример инвестора, который рассматривает две ценные бумаги с одинаковым риском, чтобы включить одну из них в свой портфель. Вероятная доходность обеих ценных бумаг (ценных бумаг A и B) следующая:

В приведенном ниже шаблоне представлены данные для расчета ожидаемой доходности.

Для расчета ожидаемой доходности сначала нам нужно будет рассчитать вероятность и доходность для каждого сценария.

- Таким образом, расчет для обеспечения А будет:

Таким образом, расчет для наихудшего сценария (p1) ценной бумаги A будет выглядеть следующим образом:

Таким образом, расчет для сценария «Умеренный (p2) безопасности A» будет:

Таким образом, расчет лучшего сценария (p3) ценной бумаги A будет выглядеть следующим образом:

Таким образом, ожидаемый доход по ценной бумаге А рассчитывается следующим образом:

Ожидаемая доходность ценных бумаг (A) = 0,25 * (-5%) + 0,50 * 10% + 0,25 * 20%

Таким образом, ожидаемая доходность ценной бумаги А составит:

т. е. ожидаемая доходность ценной бумаги А составляет 8,75%.

- Таким образом, ожидаемая доходность ценной бумаги B составит:

т. е. ожидаемая доходность ценной бумаги B составляет 8,90%.

Точно так же мы можем выполнить расчет ценной бумаги B для ожидаемой доходности, как указано выше:

Учитывая, что обе ценные бумаги одинаково рискованны, следует отдать предпочтение ценной бумаге B из-за более высокой ожидаемой доходности.

Пример #2

Возьмем пример портфеля, состоящего из трех ценных бумаг: ценных бумаг A, ценных бумаг B и ценных бумаг C. Стоимость активов трех ценных бумаг является 3 миллиона долларов, 4 миллиона долларов и 3 миллиона долларов соответственно. Доходность трех ценных бумаг является 8,5%, 5,0% и 6,5%.

Учитывая, общий портфель = 3 миллиона долларов + 4 миллиона долларов + 3 миллиона долларов = 10 миллионов долларов.

- рА = 8,5%

- рБ = 5,0%

- rC = 6,5%

В приведенной ниже таблице приведены данные для расчета ожидаемой доходности.

Безопасность АБезопасность Стоимость актива BSecurity CA$3$4$3Общий портфель$10$10$10Норма доходности каждого актива (r)8,5%5,0%6,5%

Для расчета ожидаемой доходности портфеля сначала нам нужно рассчитать вес каждого актива.

Таким образом, вес каждой инвестиции будет:

Следовательно, расчет веса каждого актива wA = 3 миллиона долларов / 10 миллионов долларов = 0,3

- wB = 4 миллиона долларов / 10 миллионов долларов = 0,4

- wC = 3 миллиона долларов / 10 миллионов долларов = 0,3

Итак, расчет ожидаемой доходности fortfolio:

Ожидаемая доходность = 0,3 * 8,5% + 0,4 * 5,0% + 0,3 * 6,5%

Итак, ожидаемая доходность портфеля = 6,5%.

Калькулятор ожидаемого дохода

Вы можете использовать следующий калькулятор ожидаемого дохода:

.cal-tbl td{ верхняя граница: 0 !важно; }.cal-tbl tr{ высота строки: 0.5em; } Только экран @media и (минимальная ширина устройства: 320 пикселей) и (максимальная ширина устройства: 480 пикселей) { .cal-tbl tr{ line-height: 1em !important; } } p1r1p2r2p3r3Формула ожидаемого возврата =

Формула ожидаемого дохода = p1r1 + p2r2 + p3r3 0 * 0 + 0 * 0 + 0 * 0 = 0

Актуальность и использование

- Важно понимать концепцию ожидаемой доходности портфеля, поскольку она используется инвесторами для прогнозирования прибыли или убытка от инвестиций. Основываясь на формуле ожидаемой доходности, инвестор может решить, стоит ли инвестировать в актив, исходя из заданной вероятной доходности.

- Кроме того, инвестор также может определить вес актива в портфеле и выполнить необходимые настройки.

- Кроме того, инвестор может использовать формулу ожидаемой доходности для ранжирования актива и, в конечном итоге, сделать инвестиции в соответствии с ранжированием и включить их в портфель. Короче говоря, чем выше ожидаемая доходность, тем лучше актив.

Рекомендуемые статьи

Это руководство по формуле ожидаемого дохода. Здесь мы узнаем, как рассчитать ожидаемую доходность портфельных инвестиций, используя практические примеры и загружаемый шаблон Excel. Вы можете узнать больше о финансовом анализе из следующих статей –

- Портфельные инвестицииПортфельные инвестицииПортфельные инвестиции — это инвестиции в группу активов (акции, долговые обязательства, взаимные фонды, деривативы или даже биткойны) вместо одного актива с целью получения прибыли, пропорциональной профилю риска инвестора.Подробнее

- Формула доходности портфеляФормула доходности портфеляФормула доходности портфеля рассчитывает доход всего портфеля, состоящего из различных отдельных активов. Формула рассчитывается путем вычисления рентабельности инвестиций в отдельный актив, умноженной на соответствующую весовую категорию в общем портфеле, и сложения всех результатов вместе. Rp = ∑ni=1 wi riподробнее

- Рассчитать норму прибылиРассчитать норму прибылиНорма прибыли (ROR) относится к ожидаемому доходу от инвестиций (прибыль или убыток) и выражается в процентах. Вы можете рассчитать это следующим образом: ROR = {(Текущая стоимость инвестиций – Первоначальная стоимость инвестиций)/Первоначальная стоимость инвестиций} * 100Подробнее

- Формула возврата инвестицийФормула возврата инвестицийФормула возврата инвестиций измеряет прибыль или убыток от инвестиций по отношению к вложенной сумме. Чистый доход, разделенный на первоначальную капитальную стоимость инвестиций. Формула рентабельности инвестиций = (Чистая прибыль / Стоимость инвестиций) * 100 читать далее

- Cash Surrender ValueCash Surrender ValueCash выкупная стоимость — это деньги, которые держатель полиса страхования жизни получит, если они фактически снимут до завершения политики или его смерти. Это значение в разы ниже, чем значение срока погашения, в зависимости от времени, прошедшего с даты инициации полиса до даты его сдачи.Подробнее

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)