Формула конечной стоимости

Что такое формула терминальной стоимости?

Формула конечной стоимости помогает оценить стоимость бизнеса за пределами явного прогнозируемого периода. В модели DCF с пятилетним прогнозом свободного денежного потока формула конечной стоимости = FCFF6 / (WACC — Темп роста)

Оглавление

- Что такое формула терминальной стоимости?

3 наиболее распространенные формулы терминальной стоимости

В оценке DCF есть три способа найти конечную стоимость. они следующие: –

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- Метод бессрочного роста

- Выход из метода множественного роста

- Бессрочная модель без роста

#1 – Метод бессрочного роста

Метод бессрочного роста также известен как бессрочная модель роста Гордона. Модель бессрочного роста Гордона. читать далее. Это наиболее предпочтительный метод. В этом методе делается допущение, что рост компании будет продолжаться, а доходность капитала будет больше, чем стоимость капитала.

Значение терминала = FCFF6 / (1 + WACC)6 + FCFF7 / (1 + WACC)7 + …..+ Бесконечность

Если упростить формулу, то будет

Терминальная стоимость = FCFF6 / (WACC — темпы роста)

FCFF6 можно записать как FCFF6 = FCFF5 * (1 + Скорость роста)

Теперь используйте формулу в приведенном выше уравнении,

Терминальная стоимость = FCFF5 * (1 + Темп роста) / (WACC — Темп роста)

Этот метод используется для зрелых компаний на рынке и имеет стабильно растущие компании. Компании FMCG Компании FMCG Товары повседневного спроса (FMCG) — это потребительские товары недлительного пользования, которые раскупаются как горячие пирожки, поскольку обычно имеют низкую цену и высокое удобство использования. Их примеры включают зубную пасту, полуфабрикаты, мыло, печенье, блокнот, шоколад и т. д. Подробнее, Автомобильные компании.

# 2 – Выход из множественного метода

Множественный метод выхода используется с предположениями о том, что для оценки бизнеса используется несколько рыночных баз. Терминальный мультипликатор может представлять собой стоимость предприятия / стоимость EBITDA / EBITDAEV к EBITDA — это соотношение между стоимостью предприятия и прибылью до вычета процентов, налогов, износа и амортизации, которое помогает инвестору в оценке компании на очень тонком уровне, позволяя инвестор, чтобы сравнить конкретную компанию с аналогичной компанией в отрасли в целом или другими сравнительными отраслями. Подробнее или стоимость предприятия/EBIT, обычные мультипликаторы, используемые в финансовой оценке. Прогнозируемая статистика – это релевантная статистика, прогнозируемая за предыдущий год.

Терминальная стоимость = Последние двенадцать месяцев Терминальный мультипликатор * Прогнозируемая статистика

№ 3. Бессрочная модель без роста

Формула вечного роста не используется в отрасли, где существует высокая конкуренция, а возможность получения избыточной прибыли стремится к нулю. В этой формуле скорость роста равна нулю; это означает, что прибыль на инвестиции будет равна стоимости капитала.

Терминальное значение = FCFF6 / WACC

Например. Полезно рассчитать ВВП страны.

Примеры

Пример №1

Если металлургический сектор торгуется с десятикратным мультипликатором EV/EBITDA, то конечная стоимость компании составляет десять * EBITDA.

Предполагать,

- WACC = 10%

- Скорость роста = 4%

- Дебет = 100 долларов США

- Наличные = 60 долларов

- Количество акций = 200

Найдите справедливую стоимость акции в расчете на одну акцию, используя два предложенных метода расчета конечной стоимости.

Применение формул терминальной стоимости

# 1 – Терминальная стоимость – использование метода бессрочного роста

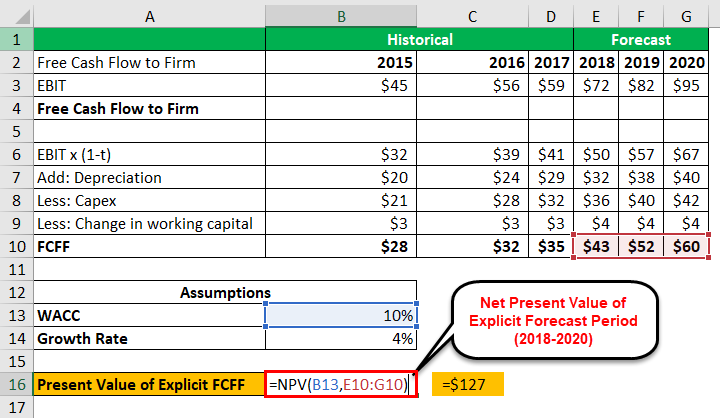

Рассчитайте чистую приведенную стоимость свободного денежного потока фирме для прогнозируемого периода (2014–2018 гг.).

Выполните следующие шаги, чтобы найти терминальную стоимость, используя метод бессрочного роста:

- Рассчитайте чистую приведенную стоимость свободного денежного потока фирме для прогнозируемого периода (2014–2018 гг.).

Формула для текущей стоимости явного FCFF — это функция NPV() в Excel.

127 долларов чистая приведенная стоимость за период с 2018 по 2020 год.

- Расчет конечной стоимости (на конец 2018 г.) с использованием метода бессрочного роста

Используя метод бессрочного роста, конечная стоимость будет: 1040

- Текущая стоимость явного FCFF

- Теперь рассчитайте стоимость предприятия и цену акций.

Обратите внимание, что вклад терминальной стоимости в стоимость предприятия в этом примере составляет 86%. Как правило, вклад составляет от 80 до 90%.

# 2 – Терминальное значение – использование метода множественного выхода

- Шаг 1 – Для явного прогнозируемого периода (2018-2020 гг.) рассчитайте свободный денежный потокСвободный денежный потокПоток денежных средств в фирму или капитал после погашения всех долгов и обязательств называется свободным денежным потоком (FCF). Он измеряет, сколько денежных средств зарабатывает фирма после вычета необходимого оборотного капитала и капитальных затрат (CAPEX). Читать далее NPV фирмы. Пожалуйста, обратитесь к описанному выше методу, где этот шаг уже был выполнен.

- Шаг 2 – Используйте несколько методов выхода для расчета конечной стоимости акций (конец 2018 г.). Предположим, что средние компании в этой отрасли торгуются с семикратным мультипликатором EV/EBITDA. Мы можем использовать тот же мультипликатор, чтобы найти конечную стоимость этой акции.

- Шаг 3 – Рассчитайте текущую стоимость явного FCFF

- Шаг № 4 – Теперь рассчитайте стоимость предприятия и цену акций.

Вклад конечной стоимости в стоимость предприятия составляет 80%.

Актуальность и использование

- Используйте в финансовом инструменте, таком как метод роста Гордона.

- Для расчета дисконтированных денежных потоков примеры того же, что мы видели выше.

- Для расчета остаточной прибыли.

Терминальная стоимость является важным понятием при оценке дисконтированного денежного потока, поскольку на ее долю приходится более 60–80 % общего объема денежных потоков компании. ценность. Особое внимание следует уделить предположению о темпах роста, ставке дисконтирования и мультипликаторах, таких как PEMultiples Как PE Отношение цены к прибыли (PE) измеряет относительную стоимость корпоративных акций, т. е. является ли она недооцененной или переоцененной. Он рассчитывается как отношение текущей цены на акцию к прибыли на акцию. подробнее, Отношение цены к балансовой стоимости, или коэффициента P/B, помогает определить возможности акций в финансовых компаниях, особенно в банках, и используется с другими инструментами оценки, такими как коэффициент PE, PCF, EV/EBITDA. Отношение цены к балансовой стоимости = Цена на акцию / Балансовая стоимость на акцию читать далее, коэффициент PEGКоэффициент PEGКоэффициент PEG сравнивает соотношение P/E компании с ожидаемыми темпами роста. Коэффициент PEG, равный 1,0 или ниже, в среднем указывает на то, что акции недооценены. Коэффициент PEG выше 1,0 указывает на то, что акции переоценены. Подробнее, EV/EBITDA, EV/EBIT и т. д.

Существуют некоторые ограничения конечной стоимости дисконтированного денежного потока. Дисконтированный денежный потокАнализ дисконтированного денежного потока — это метод анализа приведенной стоимости компании, инвестиций или денежного потока путем корректировки будущих денежных потоков с учетом временной стоимости денег. Этот анализ оценивает текущую справедливую стоимость активов, проектов или компаний, принимая во внимание многие факторы, такие как инфляция, риск и стоимость капитала, а также анализируя будущие результаты деятельности компании.Подробнее; если мы используем множественные методы выхода, мы смешиваем подход DCF с подходом относительной оценки, поскольку выходной мультипликатор поступает от сопоставимой фирмы. Терминальная стоимость составляет более 75% от общей стоимости; это становится рискованным, если значение значительно варьируется, даже с изменением скорости роста или WACC даже на 1%. Обратите внимание, что рост не может быть больше ставки со скидкой. В этом случае нельзя применять метод вечного роста.

Видео о формуле терминальной стоимости

Рекомендуемые статьи

Эта статья была руководством по формуле терминальной стоимости. Здесь мы обсуждаем, как рассчитать конечную стоимость, используя метод непрерывного роста и многократного роста выхода, а также практические примеры и загружаемый шаблон Excel. Вы можете узнать больше об оценках из следующих статей:

- Свободный денежный поток от EBITDA

- Формула значения Excel

- Формула чистой приведенной стоимости

- Методы оценки

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)