Быстрые активы

Что такое быстрые активы?

Быстрые активы относятся к активам, которые являются ликвидными и могут быть легко конвертированы в денежные средства путем их ликвидации на рынке, таких как ДР, ликвидные фонды, рыночные ценные бумаги, банковские балансы и т. д., и являются важным компонентом в анализе финансового коэффициента компания, чтобы продемонстрировать сильный оборотный капитал.

Искусственный интеллект поможет тебе заработать!

Эти активы могут быть быстро конвертированы в денежные средства, и при конвертации актива в денежные средства не происходит существенной потери стоимости. Быстро, это означает, что активы могут быть преобразованы в наличные в течение года или меньше. Компании разумно управляют такими активами, чтобы оставаться платежеспособными и ликвидными.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- Что такое быстрые активы?

Формула быстрых активов

Формула проста, и ее можно рассчитать путем вычитания товарно-материальных запасов из текущих активов. Текущие активы Текущие активы относятся к тем краткосрочным активам, которые могут быть эффективно использованы для деловых операций, проданы за наличные деньги или ликвидированы в течение года. Он включает товарно-материальные запасы, денежные средства, их эквиваленты, ликвидные ценные бумаги, дебиторскую задолженность и т. д. Подробнее.

Формула быстрых активов = Текущие активы — Запасы

Список быстрых активов

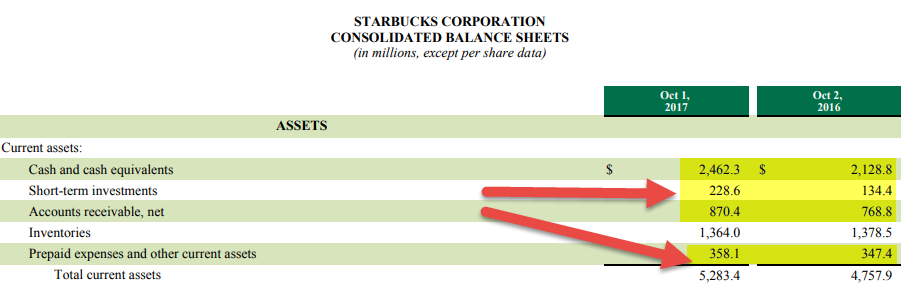

источник: Заявки Starbucks SEC

Они находятся на балансе Компании и представляют собой сумму следующего списка быстрых активов:

- Наличные

- Рыночные ценные бумагиРыночные ценные бумагиРыночные ценные бумаги – это ликвидные активы, которые могут быть быстро конвертированы в денежные средства и классифицируются как оборотные активы на балансе компании. В него включены коммерческие бумаги, казначейские облигации и другие инструменты денежного рынка.Подробнее

- Дебиторская задолженность Дебиторская задолженность Дебиторская задолженность — это деньги, причитающиеся бизнесу от клиентов, которым бизнес предоставил услуги или поставил продукт, но еще не получил оплату. Они классифицируются как оборотные активы в балансе как платежи, ожидаемые в течение года. читать далее

- Предоплаченные расходы Предоплаченные расходы Предоплаченные расходы относятся к авансовым платежам, сделанным фирмой, чьи выгоды будут получены в будущем. Оплата товара производится в текущем отчетном периоде, а поставка осуществляется в следующем отчетном периоде.читать дальше и налоги

- Краткосрочные инвестиции

#1 – Наличные

Денежные средства включают в себя суммы, хранящиеся Компанией на банковских счетах или любых других процентных счетах, таких как FD, RD и т. д. Денежные средства и их эквивалентыДенежные средства и их эквивалентыДенежные средства и денежные эквиваленты представляют собой краткосрочные и высоколиквидные инвестиции, которые могут быть легко конвертируются в наличные и имеют низкий риск колебания цен. Его примерами являются наличные и бумажные деньги, векселя казначейства США, недепонированные поступления и фонды денежного рынка. Обычно они находятся в виде строки в верхней части балансового актива. в Starbucks составляли 2 462,3 доллара в 2017 финансовом году и 2 128,8 миллиона долларов в 2016 финансовом году.

#2 – Рыночные ценные бумаги

На рынке открыто обращаются ликвидные ценные бумаги. Такие ценные бумаги могут быть легко проданы по котируемой цене. Котировочная цена. Котируемая цена относится к последней торговой стоимости (покупка и продажа), согласованной трейдерами в отношении ценной бумаги. Обычно он появляется в виде уведомления на онлайн-торговых платформах, указывающего цены на акции, облигации, деривативы или товары, пользующиеся спросом. Биржи выражают его в центах или долларах. Читать далее на рынке и конвертируют в наличные деньги.

№3 – Дебиторская задолженность

Дебиторская задолженность представляет собой сумму, которую Компания еще не получила за товары и услуги, которые она предоставила своим клиентам. Компания уже оказала услуги, но еще не получила оплату. Следовательно, Компания регистрирует его как актив в бухгалтерской книге. Дебиторская задолженность должна быть определена надлежащим образом, и должны быть добавлены только те суммы, если дебиторская задолженность может быть взыскана в течение одного года или менее. Безнадежная, просроченная дебиторская задолженность или долгосрочная дебиторская задолженность, как правило, для компаний, занимающихся строительным бизнесом, не должны добавляться для расчета быстрых активов.

Дебиторская задолженность Starbucks увеличилась до 870,4 млн долларов в 2017 финансовом году по сравнению с 768,8 млн долларов в 2016 финансовом году.

# 4 – Предоплаченные расходы

Предоплаченные расходы — это расходы компании Предоплаченные расходы — это расходы Примеры расходов компании с предоплатой дадут представление о различных авансовых платежах компании за те товары или услуги, которые будут приобретены в будущем. Некоторые из них включают предоплату арендной платы, предоплату заработной платы и предоплату страховки. Читать больше уже заплатил, но еще не получил услугу. Такие услуги должны быть потреблены в течение одного года, чтобы быть добавленными к расчету. Расходы предоплаты могут быть расходами на аренду.

Предоплаченные расходы и другие оборотные активы Starbucks составили 358,1 млн долларов в 2016 финансовом году и 347,4 млн долларов в 2016 финансовом году.

#5 – Краткосрочные инвестиции

Краткосрочные инвестиции компании — это инвестиции, которые, как ожидается, превратятся в денежные средства в течение одного года. Как правило, они состоят из акций, облигаций и других ценных бумаг, которые могут быть ликвидированы быстро и по мере необходимости. Краткосрочные инвестиции в Starbucks составили 228,6 млн долларов в 2017 финансовом году и 134,4 млн долларов в 2016 финансовом году.

Товарно-материальные запасы не добавляются к расчету, поскольку для их продажи и последующего преобразования в денежные средства может потребоваться более длительный период времени. Запасы не имеют установленного срока; следовательно, мы удаляем их при расчете дебиторской задолженности.

Примеры быстрых активов

Примеры #1

Компания XYZ имеет 5000 долларов в виде денежных средств, 10000 долларов в виде ликвидных ценных бумаг и 15000 долларов в виде дебиторской задолженности, которая будет получена через 2 месяца. Каковы общие ликвидные активыЛиквидные активыЛиквидные активы — это деловые активы, которые могут быть преобразованы в наличные деньги в течение короткого периода времени, такие как наличные деньги, рыночные ценные бумаги и инструменты денежного рынка. Они отражаются в активах баланса компании. подробнее о Компании?

- Формула быстрых активов = Денежные средства + Рыночные ценные бумаги + Дебиторская задолженность = 5000 + 10000 + 15000 = 30 000 долларов США.

Примеры #2

Компания MNP имеет текущие активы на сумму 50 000 долл. США, из которых 30 000 долл. США составляют запасы. Какова стоимость оборотных средств на балансе Общества?

- QA = Оборотные активы – Запасы

- КК = 50000 – 30000 = 20000$

Аналитики используют их для измерения ликвидности компании в краткосрочной перспективе. Исходя из направления своей деятельности, Компания хранит часть своих активов в виде денежных средств, рыночных ценных бумаг и других форм активов для удовлетворения своих потребностей в ликвидности в краткосрочной перспективе. Большое количество таких активов, чем требуется в краткосрочной перспективе, может означать, что Компания неэффективно использует свои ресурсы. Небольшой QA или меньший, чем обязательства, возникающие в краткосрочной перспективе, означает, что Компании могут потребоваться дополнительные денежные средства для удовлетворения своего спроса.

Как его используют финансовые аналитики?

Чтобы сравнить две компании, финансовые аналитики используют коэффициент быстрой ликвидности или коэффициент кислотности. Он называется кислотным тестомКоэффициент кислотного тестаКоэффициент кислотного теста является мерой краткосрочной ликвидности фирмы и рассчитывается путем деления суммы наиболее ликвидных активов, таких как денежные средства, их эквиваленты, рыночные ценные бумаги или краткосрочные инвестиции, и текущих счетов. дебиторской задолженности на общую сумму текущих обязательств. Отношение также известно как Quick Ratio. Узнайте больше о кислотном тесте, проведенном золотодобытчиками в древние времена. Металл, добытый в рудниках, подвергался кислотному испытанию, согласно которому, если он не выветривается под действием кислоты, это неблагородный металл, а не золото. Если металл проходил испытание, он считался золотом.

Таким образом, коэффициент быстрой ликвидности считается лакмусовой бумажкой в финансах, где он проверяет способность Компании конвертировать свои активы в денежные средства и погашать свои текущие обязательства.

Коэффициент быстрой ликвидности рассчитывается путем деления его на текущие обязательства.

Соотношение быстрых активов = (Денежные средства + Эквиваленты денежных средств Денежные средства + Эквиваленты денежных средств Эквиваленты денежных средств представляют собой высоколиквидные инвестиции со сроком погашения не более трех месяцев, которые доступны без ограничений для немедленного использования или использования. Это краткосрочные инвестиции, которые легко продать на открытом рынке..подробнее + Краткосрочные инвестиции + Текущая дебиторская задолженность + Расходы будущих периодов)/ Текущие обязательства

Большинство компаний используют долгосрочные активы для получения дохода. Доход. Доход — это сумма денег, которую бизнес может заработать в ходе своей обычной деятельности, продавая свои товары и услуги. В случае федерального правительства это относится к общей сумме дохода, полученного от налогов, который остается нефильтрованным от каких-либо вычетов.Подробнее; следовательно, для Компании нецелесообразно продавать долгосрочные активы для покрытия текущих обязательств. Таким образом, коэффициент быстрой ликвидности ставит финансы Компании на проверку ее способности выполнять свои текущие обязательства.

источник: йчарты

По сравнению с аналогами, у Colgate очень хороший показатель быстрой продажи. В то время как показатель Quick Ratio компании Unilever снижался в течение последних 5-6 лет, мы также отмечаем, что показатель Quick Ratio P&G намного ниже, чем у Colgate.

Пример соотношения быстрых активов

Давайте рассмотрим следующий пример для измерения коэффициента быстрой ликвидности:

Бухгалтерский баланс компании XYZ выглядит следующим образом:

- Наличные: $10000

- Дебиторская задолженность: $ 12000

- Инвентарь: $ 50000

- Рыночные ценные бумаги: $ 32000

- Предоплаченные расходы: $ 3000

- Текущие обязательства: $40000

Таким образом, коэффициент быстрой ликвидности = (Денежные средства + Дебиторская задолженность + Рыночные ценные бумаги + Расходы будущих периодов) / Текущие обязательства

- Коэффициент быстрой ликвидности = (10000 + 12000 + 32000 + 3000)/40000

- Коэффициент быстрой ликвидности Коэффициент быстрой ликвидности Коэффициент быстрой ликвидности, также известный как коэффициент кислотности, измеряет способность компании погашать краткосрочные долги с помощью наиболее ликвидных активов. Он рассчитывается путем сложения общей суммы денежных средств и их эквивалентов, дебиторской задолженности и рыночных инвестиций компании, а затем деления ее на общую сумму текущих обязательств. Подробнее = 57000/40000 = 1,42.

Чем выше коэффициент быстрой ликвидности, тем благоприятнее для Компании, поскольку он показывает, что у Компании больше ликвидных активов, чем текущих обязательств. Текущие обязательства Текущие обязательства — это кредиторская задолженность, которая, вероятно, будет погашена в течение двенадцати месяцев после отчетной даты. Обычно это задолженность по заработной плате, расходы к оплате, краткосрочные кредиты и т. д. Подробнее. Коэффициент, равный 1, указывает на то, что у Компании достаточно активов для покрытия текущих обязательств. Напротив, коэффициент менее 1 указывает на то, что Компания может столкнуться с проблемами ликвидности в ближайшем будущем.

Заключение

Быстрый актив – это количество активов на балансе Общества, которые могут быть быстро обращены в денежные средства без значительных потерь. Компании стараются поддерживать соответствующий объем ликвидных активов, учитывая характер их бизнеса и волатильность в секторе. Коэффициент быстрой ликвидности или коэффициент кислотности важен для того, чтобы Компания оставалась ликвидной и платежеспособной. Аналитики и бизнес-менеджеры поддерживают и контролируют соотношение для выполнения обязательств Компании и обеспечения оборота акционерам/инвесторам.

Видео о быстрых ресурсах

Рекомендуемые статьи

Эта статья была руководством к тому, что такое Quick Assets. Здесь мы приводим его формулу для расчета быстрых активов вместе с примерами и списком включенных элементов. Мы также обсудим, как коэффициент быстрой ликвидности используется финансовыми аналитиками. Вы можете узнать больше об основах бухгалтерского учета из следующих статей:

- Прочие текущие активы

- Интерпретация денежного коэффициента

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)