Бета-версия с рычагом

Что такое бета-версия с кредитным плечом?

Бета-леверидж является мерой систематического риска. риск», или «рыночный риск», или даже «риск волатильности». Подробнее об акциях, которые включают риск, связанный с макроэкономическими событиями, такими как война, политические события, рецессия и т. д. Систематический риск присущ всему рынку и также известен как недиверсифицируемый риск. Его нельзя уменьшить за счет диверсификации. Формула бета с кредитным плечом используется в CAPMCAPMМодель оценки капитальных активов (CAPM) определяет ожидаемую доходность портфеля различных ценных бумаг с разной степенью риска. Он также учитывает волатильность конкретной ценной бумаги по отношению к рынку. Подробнее.

Оглавление

Формула бета с кредитным плечом представлена следующим образом:

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Бета с кредитным плечом = бета без кредитного плеча (1 + (1-t)(долг/капитал))

Где t – налоговая ставка

В качестве альтернативы формула:

Бета без заемных средств = Бета с заемными средствами (1 + (1-t)(Долг/Собственный капитал))

Где t – налоговая ставка

Объяснение формулы левереджа бета

Чтобы рассчитать бета с кредитным плечом, выполните следующие действия:

Шаг 1: Узнайте бета-версию без кредитаБета без кредитаБета без кредита — это мера для расчета волатильности компании без долга относительно рынка в целом. Проще говоря, это расчет коэффициента бета компании без учета влияния долга. Бета-версия без заемных средств также известна как бета-версия активов, потому что риск фирмы без долга рассчитывается только на основе ее активов.Подробнее

Шаг 2: Узнайте ставку налога на акции. Ставка налога представлена т.

Шаг 3: Узнайте общую стоимость долга и собственного капиталаСтоимость акционерного капиталаСтоимость акционерного капитала, также известная как рыночная капитализация, представляет собой сумму стоимостей, которые акционеры предоставили для бизнеса, и может быть рассчитана путем умножения рыночной стоимости на акцию на общее количество акций выдающийся.Подробнее.

Формула расчета общего долга:

Долг = Краткосрочный долг + Долгосрочный долг

Шаг 4: Расчет по формуле:

Бета с кредитным плечом = бета без кредитного плеча (1 + (1-t)(долг/капитал))

Чтобы рассчитать бета без рычага, мы корректируем приведенную выше формулу. Шаги для расчета бета без рычага, как показано ниже:

Шаг 1: Рассчитайте левередж бета.

Шаг 2: Узнайте ставку налога для организации. Ставка налога представлена т.

Шаг 3: Узнайте общую стоимость долга и собственного капитала.

Шаг 4: Расчет безрычажной беты по формуле:

Бета без заемных средств = Бета с заемными средствами (1 + (1-t)(Долг/Собственный капитал))

Примеры формулы бета с плечом

Давайте рассмотрим несколько простых и сложных практических примеров, чтобы лучше понять это.

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:””;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон Excel для бета-тестирования здесь – Шаблон Excel с бета-формулой с плечом

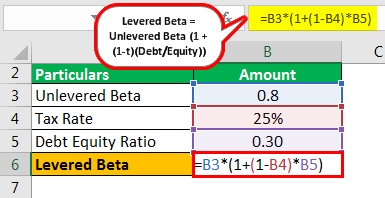

Пример №1

Рассчитайте бета-версию с кредитным плечом для компании А, используя следующую информацию:

- Бета без изменений: 0,8

- Налоговая ставка: 25 %

- Коэффициент долгового капитала: 0,30

Решение

Расчет

=0,8*(1+(1-25%)*0,30

- = 0,98

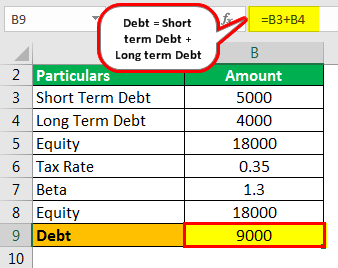

Пример #2

Финансовый директор Fabrix Inc. получил некоторую информацию из финансовых отчетов компании и популярной финансовой базы данных. Информация приведена ниже:

- Краткосрочный долг: 5000

- Долгосрочный долг: 4000

- Эквити: 18000

- Налоговая ставка: 0,35

- Бета: 1.3

Рассчитайте бета-версию Unlevered на основе приведенной выше информации.

Решение

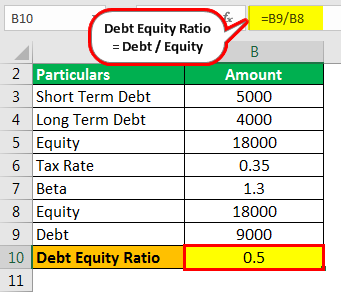

Расчет долга

- = 5000 + 4000

- = 9000

Расчет отношения долга к собственному капиталуСоотношение долга к собственному капиталу Отношение долга к собственному капиталу представляет собой структуру капитала компании, которая определяет долю внешних обязательств в собственном капитале. Это помогает инвесторам определить положение кредитного плеча организации и уровень риска. читать далее

- =9000/18000

- = 0,5

Расчет неучтенной бета-версии

= 1,3/1+(1-0,35)*0,5

- = 0,98

Пример №3

Plumber Inc. является производственным концерном, котирующимся на фондовых биржах. стандартные правила и рекомендации, например, NYSE и NASDAQ.Подробнее. Финансовый директор (CFO) Prumber Inc. хотел рассчитать риск акций. Для этой цели он хочет рассчитать левередж бета. Он предоставляет вам следующую информацию, которую он получил из финансовых отчетов компании и популярной финансовой базы данных, которая содержит соответствующую финансовую информацию, связанную с компанией. Давайте рассчитаем бета-версию с кредитным плечом на основе информации, приведенной ниже.

- Бета-версия без рычага: 0,85

- Налоговая ставка: 30%

- Собственный капитал: $80 000

- Долгосрочный срочный долг: $50 000

- Текущий срочный долг: $30 000

Рассчитайте левередж бета из приведенной выше информации.

Решение

Расчет общего долга

- = 50 000 долларов США + 30 000 долларов США

- = 80 000

Расчет соотношения долга и собственного капитала

- =80 000/80 000

- = 1

= 0,85* (1+ (1-0,30)*1)

- = 1,445

Актуальность и использование

Риск фирмы в ее структуре капитала по отношению к волатильности на рынке измеряется левериджем бета. Он измеряет риск компании, который не может быть уменьшен за счет диверсификации. Бета-версия с кредитным плечом учитывает как собственный капитал, так и долг при расчете риска компании. Бета, равная 1, указывает на то, что риск акции аналогичен риску рынка.

Бета больше 1 указывает на то, что акции более рискованны, чем рынок. Бета меньше 1 указывает на то, что акции менее рискованны, чем рынок. Например, бета в FinanceBeta В FinanceBeta — это финансовая метрика, которая определяет, насколько чувствительна цена акции к изменениям рыночной цены (индекса). Он используется для анализа систематических рисков, связанных с конкретными инвестициями. В статистике бета — это наклон линии, который можно рассчитать путем регрессии доходности акций по сравнению с доходностью рынка. Читать далее указывает на то, что акции имеют двойную волатильность по сравнению с рынком. Отрицательная бета означает, что акция имеет обратную корреляцию. Обратная корреляция. Обратная корреляция означает отрицательную связь между двумя переменными. Таким образом, увеличение значения одной переменной приводит к уменьшению значения другой переменной. Узнайте больше о рынке.

Различные типы фирм имеют разные коэффициенты бета в зависимости от их характеристик. Известно, что определенные циклические секторы, такие как брокерские фирмы, автомобили и банковское дело, имеют более высокие бета-коэффициенты, чем нециклические секторы. Точно так же такие сектора, как товары народного потребления Потребительские товары Потребительские товары — это продукты, приобретаемые покупателями для потребления, а не для перепродажи. Примеры потребительских товаров, также называемые конечными продуктами, включают мобильный телефон Apple или коробку печенья Oreo. Компании, производящие потребительские товары, и промышленность предлагают широкий спектр продуктов, которые вносят значительный вклад в мировую экономику. Читать далее (FMCG), фармацевтика и т. д. имеют меньшие коэффициенты бета, чем циклические секторы. Фирмы с более высоким операционным левериджемОперационный левериджОперационный леверидж — это учетная метрика, которая помогает аналитику анализировать, как операции компании связаны с ее доходами. Соотношение дает подробную информацию о том, насколько увеличится доход компании при определенном проценте увеличения продаж, что ставит предсказуемость продаж на первый план. Большее количество компаний, как правило, имеет более высокие бета-версии, поскольку их прибыль более изменчива, чем их коллеги. Точно так же фирмы с более высоким финансовым левериджем имеют более высокие бета-коэффициенты, чем фирмы с меньшим финансовым левериджем. Другими словами, фирмы с более высоким уровнем долга имеют более высокие бета-коэффициенты. Это связано с тем, что фиксированные процентные расходы должны быть выплачены по этому долгу независимо от уровня рентабельности. Прибыльность. Прибыльность относится к способности компании получать доход и максимизировать прибыль сверх своих расходов и операционных затрат. Он измеряется с использованием конкретных коэффициентов, таких как маржа валовой прибыли, EBITDA и маржа чистой прибыли. Он помогает инвесторам анализировать результаты деятельности компании. Подробнее.

С другой стороны, неучтенная бета-версия измеряет рыночный риск компании. Рыночный риск компании. Рыночный риск — это риск, с которым сталкивается инвестор из-за снижения рыночной стоимости финансового продукта, который влияет на весь рынок и не ограничивается определенным сектором. особый экономический товар. Его часто называют систематическим риском без влияния долга. Таким образом, вклад собственного капитала компании в ее риск измеряется коэффициентом бета без рычага.

Одно из критических замечаний по поводу беты заключается в том, что одно число, зависящее от прошлых колебаний цен, не может представлять риск, связанный с безопасностью. Точно так же прошлые характеристики ценной бумаги могут не предсказать будущий риск безопасности. Точно так же бета-версия не учитывает фундаментальные факторы, связанные с компанией. Базовое допущение в бета-версии состоит в том, что риск убыткаDownside RiskDownside Risk представляет собой статистическую меру для расчета потери стоимости ценной бумаги из-за изменений рыночных условий. Кроме того, это относится к тому, что уровень неопределенности реализованной доходности намного меньше ожидаемой. читать дальше и потенциал роста равны, что кажется интуитивно неверным.

Формула бета-версии с кредитным плечом в Excel (с шаблоном)

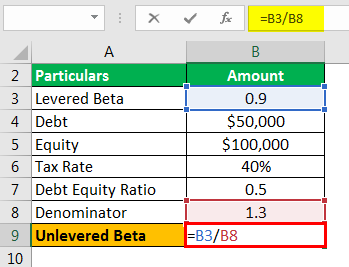

Следующая информация, относящаяся к компании George Inc, котирующейся на биржах, выглядит следующим образом:

- Рычаг бета: 0,9

- Долг: 50 000 долларов США

- Собственный капитал: $100 000

- Налоговая ставка: 40%

Рассчитайте бета-версию без рычага на основе приведенной выше информации.

Решение

Шаг 1: Сначала нам нужно рассчитать отношение долга к собственному капиталу. Чтобы рассчитать соотношение заемных и собственных средств, вставьте формулу = B4/B5 в ячейку B7.

Шаг 2: Нажмите Enter, чтобы получить результат

Шаг 3: Вставьте формулу =1+(1-B6)*B7 в ячейку B8, чтобы вычислить знаменатель формулы бета без рычага.

Шаг 4: Нажмите Enter, чтобы получить результат

Шаг 5: Вставьте формулу =B3/B8 в ячейку B9, чтобы рассчитать неучтенную бета-версию.

Шаг 6: Нажмите Enter, чтобы получить результат

- =0,6923

Неуправляемая бета-версия составляет 0,6923.

Рекомендуемые статьи

Эта статья была руководством к тому, что такое бета-версия с кредитным плечом и ее определение. Здесь мы обсуждаем формулу расчета Levered Beta, практические примеры и загружаемый шаблон Excel. Вы можете узнать больше об анализе оценки из следующих статей –

- Что такое обмен долга/капитала?

- Бета-коэффициент

- Расчет бета-версии капитала

- Что такое фондовая бета-версия?

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)