Банковское регулирование

Что такое банковское регулирование?

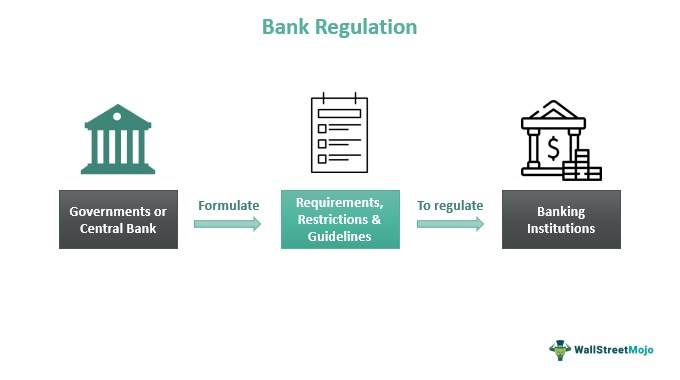

Банковское регулирование относится к разработке и внедрению правил и ограничений правительством или центральным банком для регулирования банковских учреждений. Требования, ограничения и рекомендации обеспечивают защиту прав потребителей и прозрачность операций.

Здоровая финансовая система необходима для экономики страны. Банки составляют его основную часть. Правила не только контролируют функции этих финансовых учреждений, но и обеспечивают рамки, в которых они должны работать. Правила объясняют, как банки регулируются и контролируются.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

Ключевые выводы

- Банковское регулирование разрабатывает и внедряет правила и ограничения по контролю за банковскими учреждениями.

- В нем объясняется, как банки регулируются и контролируются. Регулирование и надзор необходимы для обеспечения бесперебойного и справедливого функционирования банковских учреждений и стабильности финансовой системы страны, а также для предотвращения краха банков под давлением.

- Положения устанавливают правила лицензирования, регулирования ликвидности, требований к иностранным инвестициям и процедур ликвидации.

- Правила предотвращают рискованные инвестиции финансовых учреждений и обеспечивают стабильность финансовой системы, гарантируют защиту прав потребителей и сдерживают преступность.

Объяснение банковского регулирования

Банковское регулирование — это процесс разработки политики или установления руководящих принципов для обеспечения соблюдения правил и положений банковской системы. Такие правила контролируют, контролируют и помогают выполнять повседневные функции банков и других финансовых учреждений. Они вводятся в действие для обеспечения стабильности финансовой системы страны. Сильная финансовая система поддерживает экономику в целости и не дает ей рухнуть под давлением.

Помимо поощрения роста экономики, эти правила принимаются соответствующими центральными банками страны для продвижения безопасной банковской практики. В руководящих принципах банковской деятельности есть положения, ограничивающие объем капитала, который банк должен хранить на хранении и в центральном банке страны. Лимиты устанавливаются для покрытия рисков и регулирования денежного потока в экономике. Не ограничиваясь перечисленными выше пунктами, правила также гарантируют, что потребители имеют доступ к информации об их правах и выборе, не позволяя банкам заниматься недобросовестной или вводящей в заблуждение деятельностью и не позволяя им вводить клиентов в заблуждение.

Правила и положения отличаются от одной страны к другой. В каждой стране есть свой Закон о банковском регулировании, в соответствии с которым осуществляется надзор за финансовой деятельностью. Обзор банковского регулирования и надзора является единственным в своем роде источником сравнительной информации на уровне экономики о глобальном банковском регулировании и надзоре. Всемирный банк проводит его.

Цели

Задачами банковского регулирования являются:

- Регулирование: Главной целью установления правил является контроль за деятельностью и функциями банка и других финансовых учреждений. Эти учреждения растут и развивают новые идеи, чтобы улучшить свои услуги и удовлетворить растущий спрос. Поскольку предложения финансовых учреждений расширяются и диверсифицируются, регулирование необходимо больше, чем когда-либо.

- Управление и управление основными рисками: Принципы корпоративного управления и управления основными рисками гарантируют реализацию, функционирование и эффективность управления фундаментальными рисками, ожиданий в области управления и надежного внутреннего контроля. Кроме того, эти принципы работают, чтобы предотвратить крах экономики.

- Согласие: Центральные банки соответствующих стран устанавливают правила для минимальных ставок по кредитам и займам, а также обязательные требования к коэффициенту ликвидности и коэффициенту денежных резервов. Они выполняются посредством Закона о банковском регулировании; нормативные положения посредством закона обеспечивают плавный поток денежных средств внутри экономики.

- Защита потребителя: Защита прав потребителей является одной из целей регламента. Это связано с тем, что в погоне за прибылью финансовые учреждения могут использовать обманные и несправедливые методы, затрагивающие невиновных потребителей.

- Борьба с отмыванием денег и другими мошенническими действиями: Финансовые учреждения, такие как банки, имеют доступ к средствам, которые можно использовать как во благо, так и во вред. В то время как правительство использует его для программ социального обеспечения, другие могут использовать его в личных интересах. В результате отмывание денег и другие мошеннические действия могут иметь пагубные последствия для экономики и общества и, следовательно, должны быть предотвращены.

- Капитал, ликвидность и финансовая устойчивость: Финансовые учреждения и банки регулируют движение денег в экономике посредством кредитования и заимствования. Предоставление денег населению стимулирует инвестиции. Инвестиции создают занятость, а занятость обеспечивает заработную плату. Когда у людей есть деньги, они покупают товары и услуги. Это, в свою очередь, приведет к увеличению экономической активности по мере продолжения цикла. Банки обеспечивают гладкость и непрерывность этого цикла; правила уполномочивают их.

Важность

В соответствии с современными тенденциями в банковском деле и финансах нормативные акты устанавливают правила лицензирования, регулирования ликвидности, требования к иностранным инвестициям и процедуры ликвидации. Надежная финансовая система облегчает платежи, предоставляет кредиты заемщикам и опосредует финансовую деятельность, помимо других ключевых экономических функций. И наоборот, нестабильный финансовый сектор делает нестабильными перспективы будущего роста экономики. Таким образом, финансовая стабильность является важнейшей целью политики для эффективного функционирования экономики.

Финансовые ограничения необходимы для финансовой стабильности. Это позволит банкам создать надежные сети финансовой безопасности. И наоборот, строгие правила могут привести к нестабильности финансовой системы. Чрезмерное регулирование, обременяющее систему трудностями, может привести к увеличению неявных затрат на расширение финансовых учреждений. Более того, это может затруднить для банков предоставление секторам, нуждающимся в финансовой поддержке, что затормозит экономический рост. Следовательно, регулирование должно быть тщательно спланировано и реализовано в соответствии с потребностями экономики.

Банковские правила в США

Как федеральные банковские правила, так и законы штатов регулируют банковскую деятельность в Соединенных Штатах. Банковская организация может подпадать под действие многих государственных и федеральных банковских правил в зависимости от типа ее устава и организационной структуры. Закон о Федеральной резервной системе США не работает с типичной концепцией центрального банка. Вместо этого у него есть центральная банковская система с три отличительные черты:

(1) Централизованный орган управления;

(2) децентрализованная операционная структура из 12 резервных банков.

(3) Сочетание общественных и частных характеристик.

Совет управляющих Федеральной резервной системы (Совет управляющих), Федеральные резервные банки (резервные банки) и Федеральный комитет по открытым рынкам (FOMC) — три основные организации, составляющие Федеральную резервную систему. Общее руководство системой и управлением 12 резервными банками осуществляется Советом управляющих, органом федерального правительства, который непосредственно подотчетен и подотчетен Конгрессу.

За и против

Плюсы банковского регулирования:

- Доверие и уверенность: когда устанавливаются правила, регулирующие финансовую деятельность в экономике, это дает людям уверенность в том, что они являются частью системы. Например, FDIC (Федеральная корпорация страхования депозитов) является независимым агентством правительства США, которое защищает от потери застрахованных депозитов. Кроме того, правила обеспечивают правовые меры против нарушений.

- Способствует экономическому росту: Когда существует потребительское доверие, люди охотно кладут деньги в банки, вместо того чтобы просто сберегать их. Деньги, размещенные в банках, помогают создавать рабочие места за счет увеличения денежного потока в экономике и инвестиций.

- Управление кредитования: Еще одним важным преимуществом банковского регулирования является кредитный контроль. Он останавливает производство чрезмерного кредита, регулируя кредиты и инвестиции.

Минусы правил:

- Минус доход: Излишний контроль и жесткое регулирование могут затруднить свободную деятельность банков. Таким образом, банки могут быть не в состоянии получать столько прибыли, сколько они ожидают.

- Отказ: Банкротства нельзя предотвратить банковским регулированием; они могут только сократить расточительную финансовую деятельность.

- Долго и дорого: Банковское регулирование — это трудоемкий процесс, так как много внимания уделяется структурированию пути финансового роста.

Часто задаваемые вопросы (FAQ)

Что является примером банковского регулирования?

Резервные требования являются примером банковского регулирования. Сумма наличных денег, которую банк должен иметь в резерве для оплаты своих обязательств в случае непредвиденных изъятий средств, называется резервным требованием. Центральный банк может изменять резервные требования, чтобы регулировать количество наличных денег в экономике и контролировать процентные ставки.

Можно ли использовать банковское регулирование для снижения инфляции?

Сильное банковское регулирование и надзор, вероятно, уменьшат корреляцию между ростом кредита и ростом цен на активы. По мере расширения пузыря цен на активы более строгие ограничения ликвидности для заемщиков, адекватное регулирование и эффективные методы оценки кредитоспособности снижают вероятность увеличения расходов и, как следствие, повышения инфляции.

Что такое банковское регулирование и надзор?

Регулирование банковской системы влечет за собой установление правил и положений, в то время как банковский надзор представляет собой надзорную обязанность, призванную обеспечить общую безопасность и надежность банковской системы. Банковское регулирование и надзор взаимосвязаны; следовательно, надзор будет основываться на правилах, установленных нормативными актами.

Рекомендуемые статьи

Это было руководство к тому, что такое банковские правила. Мы объясняем его цели, важность, плюсы, минусы и правила в Соединенных Штатах. Подробнее об этом вы можете узнать из следующих статей —

- Инвестиционный банкинг Значение

- Банковская холдинговая компания

- Банковские и финансовые учреждения (BFSI)

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)