Сложные проценты

Определение сложных процентов

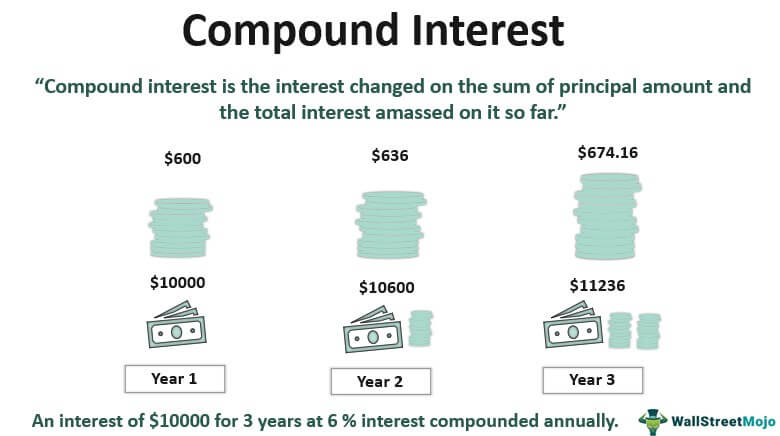

Сложные проценты — это проценты, начисляемые на сумму основной суммы и общей суммы процентов, накопленных на нее до сих пор. Он играет решающую роль в получении более высокой прибыли от инвестиций.

Банки обычно выбирают сложные проценты для сберегательного счета, когда проценты, заработанные на банковском балансе, добавляются к нему обратно. Таким образом, процентная сумма каждого периода продолжает увеличиваться после расчета на растущем банковском балансе, который аккумулирует все проценты.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Ключевые выводы

- Сложные проценты — это проценты, начисляемые на сумму первоначальной суммы инвестиций и накопленных процентов. В народе это понимается как проценты на проценты.

- Процентная стоимость рассчитывается через норму прибыли с экспоненциальным фактором роста; Формула сложных процентов = P (1 + r/n) ᶺ nt.

- Чтобы получить общую сумму процентов к получению в будущем, вычтите основную сумму (P) из окончательной суммы к получению в конце срока владения, т.е. (A).

- Многие инвестиции обеспечивают совокупные преимущества, такие как сберегательный счет, страховые продукты, акции, взаимные фонды, облигации, компакт-диски, REIT, казначейские ценные бумаги и арендная недвижимость.

- Люди предпочитают, чтобы их инвестиции извлекали выгоду из начисления сложных процентов, поскольку за это платят больше. Конверсли, они хотят, чтобы на их ссуды начислялись простые проценты, которые фиксируются на протяжении всего срока владения, поскольку они рассчитываются на первоначальную сумму основного долга.

Объяснение сложных процентов

Сложные проценты — это метод расчета процентов по кредитам или инвестициям, при котором значения начисленных процентовНачисленные процентыНачисленные проценты — это невыплаченная сумма процентов, которая либо заработана компанией, либо подлежит уплате компанией в течение одного и того же отчетного периода. срок пребывания в должности. Проценты, полученные в течение каждого периода, добавляются обратно к основной сумме кредита или инвестиции. Таким образом, расчет процентов по каждому сроку происходит на основе завышенной основной стоимости, что каждый раз дает разную и повышенную доходность.

Это в отличие от простых процентов из-за разницы в методе расчета. Простые проценты предлагают фиксированный процент, поскольку они рассчитываются на первоначальную сумму инвестиций на весь срок. С годами сложные проценты стали популярными в просторечии, и говорят, что великий Альберт Эйнштейн назвал их восьмым чудом света.

Его признание можно проследить благодаря силе компаундированияКомпаундированиеКомпаундирование — это метод инвестирования, при котором доход, полученный в результате инвестиции, реинвестируется, а новая основная сумма увеличивается на сумму реинвестированного дохода. В зависимости от срока вклада к основной сумме добавляются проценты. подробнее. Здесь начисление сложных процентов отражает количество раз, когда проценты начисляются или выплачиваются на основную сумму долга в течение года. Начисление процентов происходит ежегодно, раз в полгода, ежеквартально, ежемесячно и даже ежедневно. Таким образом, чем выше частота начисления сложных процентов, тем больше стоимость основной суммы долга.

Формула сложных процентов

Стандартная формула сложных процентов (CI) может быть изменена для годовых, квартальных, месячных, полугодовых или ежедневных расчетов. Давайте пройдемся по этой формуле.

Формула сложных процентов = P (1 + r / n) nt

Ниже приводится разработка элементов в приведенном выше уравнении и их актуальность:

- A обозначает конечную сумму, то есть общую сумму, которую инвестор получит в будущем;

- P представляет собой вложенную основную сумму, т. е. первоначальную сумму инвестиций;

- r — процентная ставка или норма прибыли, при которой происходит начисление сложных процентов, скажем, 7% процентов записаны как 0,07 в формуле;

- n означает, сколько раз проценты начисляются на данную сумму. Если начисление сложных процентов происходит раз в полгода, n = 6, что указывает на то, что проценты выплачиваются дважды в год.

- t — период инвестирования в годах, т. е. количество лет, в течение которого вы хотите хранить вложенные средства.

Сумма процентов к получению в будущем рассчитывается как:

КИ=AP

Мы можем рассчитать CI, вычитая первоначальные инвестиции из будущей стоимости. Будущая стоимость Формула будущей стоимости (FV) — это финансовая терминология, используемая для расчета стоимости денежного потока на футуристическую дату по сравнению с исходным чеком. Цель уравнения FV состоит в том, чтобы определить будущую стоимость предполагаемых инвестиций, а также определить, приносят ли доходы достаточную прибыль, чтобы учесть временную стоимость денег. Подробнее об инвестированной сумме.

Спецификации компаундирования

Ранее мы объясняли, что «n» относится к частоте начисления процентов в приведенной выше формуле. Давайте еще раз посмотрим на формулу ниже –

А = Р(1+р/н)нт

- Если начисление сложных процентов происходит ежегодно, n будет равно 1, чтобы указать один раз в год.

- Если начисление сложных процентов происходит ежеквартальноНачисление сложных процентов происходит ежеквартальноФормула ежеквартального начисления сложных процентов отражает общий процент, который инвестор может заработать на инвестициях или финансовых продуктах, если проценты выплачиваются ежеквартально и реинвестируются в схему. Он учитывает основную сумму, ежеквартальную процентную ставку и количество периодов для расчета. Более того, n будет равно 4, чтобы указать 4 раза.

- Если начисление процентов происходит ежедневно, n будет равно 365, что указывает на ежедневное накопление.

Расчет сложных процентов с графиком

T вложил 20 000 долларов за 8 лет владения. Рассчитайте стоимость инвестиций через 8 лет и общую сумму процентов к получению, когда инвестиции приносят доход в размере 12 %, начисляемый каждые полгода.

Данный:

- П = 20000 долларов США

- г = 12%, т. е. 0,12

- n = 2 (раз в полгода, т. е. 12/6)

- т = 8

A = P (1 + r/n) ᶺ nt

- A = 20000 (1 + 0,12/2) ᶺ (2*8)

- А = 50 807,03 долл. США

КИ = А–П

- ДИ = 50807,03 – 20000

- КИ = 30807,03 долл. США

Таким образом, T получит общую сумму в размере 50807,03 доллара по истечении 8 лет, в то время как его общая прибыль составит 30807,03 доллара.

Чтобы понять ежегодное повышение основной суммы, просмотрите приведенную ниже таблицу составных значений и график, построенный на их основе.

Как инвестировать в сложные проценты?

Когда пенсионная схема или сберегательный счет предлагают сложные проценты, доходы, как правило, более выгодны, чем доходы от простых процентов. Более того, если частота начисления процентов больше, доходность будет увеличиваться в геометрической прогрессии.

Например, при ежеквартальном начислении проценты будут выплачиваться четыре раза в год. Следовательно, он будет вознаграждать более высокую прибыль, чем годовое начисление сложных процентов, когда проценты будут выплачиваться только один раз в год. Таким образом, чем дольше вы держите инвестиции, тем больше вы заработаете. В противоположность этому снятие средств снизит доходность.

С другой стороны, заемщики предпочитают, чтобы их ссуды привлекали простые проценты, а не возрастающую основную сумму. Финансовые эксперты предлагают заемщикам погасить свои долговые обязательства как можно раньше, если они несут расходы по начислению сложных процентов, чтобы не прожечь дыру в своих карманах.

Даже если акции или счета 401(K) на самом деле не приносят таких процентов, они начинают давать преимущество перед другими инвестициями, используя силу сложных процентов. Когда акции или облигацииОблигацииОблигации относятся к долговым инструментам, выпущенным правительствами или корпорациями для приобретения средств инвесторов на определенный период. Более подробная информация, хранящаяся на счете 401k, реинвестируется в инвестиционные инструменты без вывода, накопленная единовременная сумма зарабатывает больше. Кроме того, некоторые компании предлагают реинвестирование дивидендов. Дивиденды. Когда компания получает прибыль в конце отчетного года, она решает распределить часть полученной прибыли среди своих акционеров, что называется дивидендами. Соотношение дивидендов = общие дивиденды / чистая прибыль. Подробнее об инвестиционных фондах недвижимости (REIT).

Таким образом, сбережения тесно связаны с возможностью начисления сложных процентов. Чем выше сбережения, тем выше прибыль, когда инвестиции позволяют начислять сложные проценты. Когда дело доходит до начисления сложных процентов, они предоставляются по облигациям, депозитным сертификатам (CD), кредитным картам, многим банковским счетам и кредитам.

Следовательно, необходимо эффективно рассчитать значения сложных процентов, прежде чем выбирать какие-либо кредиты или инвестиции. Поскольку работать с рядом будущих значений может быть довольно обременительно, в Интернете есть несколько калькуляторов. Кроме того, многие правительственные платформы, такие как SEC, также предлагают эти калькуляторы с возможностью настройки для годового, ежемесячного, ежеквартального или ежедневного начисления сложных процентов. процентов, получаемых ежедневно. Он может быть выше, чем ежемесячные или квартальные сложные проценты, из-за высокой частоты начисления сложных процентов. читать далее.

Часто задаваемые вопросы

Пример сложных процентов?

Есть много примеров, одним из которых являются кредитные карты. Пользователи кредитных карт должны погасить проценты по сумме остатка вместе с невыплаченными процентами за предыдущий период.

Могут ли сложные проценты сделать вас богатым?

В отличие от простых процентов, которые приносят фиксированный процент, начисление сложных процентов на инвестиции обеспечивает более высокую прибыль, поскольку они становятся больше со временем. Это связано с тем, что проценты не являются фиксированными и добавляются к сумме инвестиций в каждом периоде.

Инвестиции начинают расти и приносить более высокий процентный доход, когда проценты каждый раз начисляются на увеличенную сумму. Таким образом, чем дольше вы держите инвестиции, тем больше они будут расти.

Что такое Правило 72?

Правило 72 определяет, сколько лет потребуется, чтобы инвестиции удвоились. Это относится к инвестициям, предусматривающим ежегодное начисление сложных процентов, ставка которых предпочтительно составляет от 6% до 10%. Здесь вы должны разделить заданную процентную ставку (только число) на 72. Скажем, инвестиции, приносящие 8% процентов, начисляемых ежегодно, удвоят свою первоначальную стоимость инвестиций через 9 лет (72/8).

Рекомендуемые статьи

Это было руководство к тому, что такое сложный процент и его определение. Здесь мы обсуждаем формулу сложных процентов и расчет вместе с практическими примерами. Вы можете узнать больше о моделировании в Excel из следующих статей:

- Ежемесячный расчет сложных процентов

- Ежедневный расчет сложных процентов

- Простые проценты против сложных процентов

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)