Сбалансированные фонды

Сбалансированные средства Значение

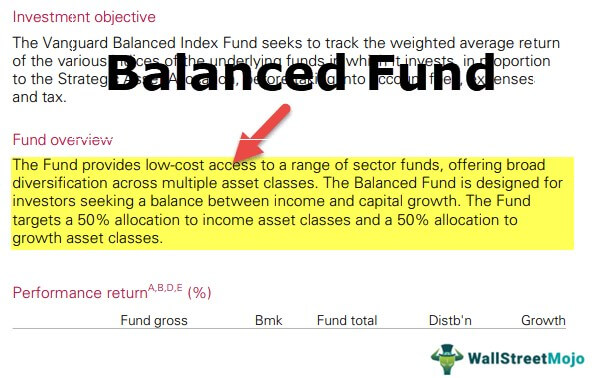

Сбалансированные фонды — это фонды, которые вкладывают деньги в сочетание как акций, так и облигаций с целью достижения высокой доходности средств, а также уравновешивания риска с помощью диверсификации. Эти фонды обычно имеют больший риск по сравнению с фондами с фиксированным доходом, но меньший риск по сравнению с чистыми фондами акций.

Искусственный интеллект поможет тебе заработать!

В Индии сбалансированные фонды, как правило, вкладывают 30–40% своих инвестиций в акции, а оставшаяся часть — в облигацииОблигацииОблигации относятся к долговым инструментам, выпущенным правительствами или корпорациями для приобретения средств инвесторов на определенный период.Подробнее и (или) другие долговые обязательства инвестиционные инструменты. Эти фонды, как и другие, также подвержены влиянию движений на фондовых рынках, поскольку определенная часть ориентирована на акции. Однако стоимость этих фондов в целом должна быть менее изменчивой по сравнению со 100%-ным фондом акций.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Пригодность балансовых средств

Это идеальный вариант инвестиций в первую очередь для инвесторов, которые либо

- ищет стабильный и стабильный доход со среднесрочным периодом удержания инвестиций / доходности (скажем, пять лет)

- новые участники группы инвесторов, не имеющие знаний об инвестициях или имеющие ограниченные знания

- ищет диверсификацию в инвестиционных направлениях

- Требует вывода при сохранении инвестиций.

Это не было бы идеальным вариантом инвестиций в первую очередь для инвесторов, которые являются либо.

- Готов взять на себя или может справиться с более высоким риском

- В поисках высокой отдачи от своих инвестиций

- Хотите инвестировать в конкретный фонд, поскольку выбор фондов остается за управляющим фондом.

Примеры

Г-н Радж желает инвестировать сумму в размере 1 00 000 рупий.

Предположим, что Радж менее склонен к риску. Принимающий риск Принимающий риск — это инвестор, ищущий возможности в условиях волатильности рынка, и рискующий большими суммами в ожидании высокой нормы прибыли. Таким образом, они склонны к высокорисковым инвестициям с большим потенциалом прибыли или убытка одновременно. читать дальше и не желает брать на себя высокий риск в своем инвестиционном выборе. Он может держать диверсифицированные инвестицииДиверсифицированные инвестицииДиверсифицированный портфель инвестиций представляет собой инвестиционный план с низким уровнем риска, который работает как лучший защитный механизм от финансовых кризисов. Это позволяет инвестору получать максимально возможную прибыль, инвестируя в различные активы, такие как акции, товары, фиксированный доход. Подробнее о портфеле в соответствии с приведенной ниже таблицей.

Инвестиционные возможностиИнвестиции %Средняя доходность %Стоимость инвестицийСредняя доходностьГосударственные облигации55%2,50%55 0001 375Корпоративные облигации30%4,00%30 0001 200Капитал15%18%15 0002 700Итого100%8,17%1 00 0005 275

Ориентированный на долг Фонд

Предположим, Радж склонен к риску и готов пойти на большой риск, выбирая свои инвестиции. Он может держать диверсифицированные инвестицииДиверсифицированные инвестицииДиверсифицированный портфель инвестиций представляет собой инвестиционный план с низким уровнем риска, который работает как лучший защитный механизм от финансовых кризисов. Это позволяет инвестору получать максимально возможную прибыль, инвестируя в различные активы, такие как акции, товары, фиксированный доход. Подробнее о портфеле в соответствии с приведенной ниже таблицей.

Инвестиционные направленияИнвестиции %Средняя доходность %Инвестиционная стоимостьСредняя доходностьАкции технологических компаний25%18%25 0004 500Акции фармацевтических компаний25%16%25 0004 000Акции телекоммуникаций25%17,50%25 0004 375Государственные облигации15%2,50%15 000375Корпоративные облигацииИтого10%4,0040010,0 %13,50%1,00,00013,250

Фонд, ориентированный на акции

Инвестор всегда должен быть вдумчивым и помнить, что его вложение в сбалансированные фонды не всегда защищено от движений рынка и все же несет в себе риск.

Налоговое преимущество сбалансированного фонда

С налоговой точки зрения налоговая политика отличается для акционерных и заемных фондовДолговые фондыДолговые фонды — это инвестиции, такие как взаимные фонды, закрытые фонды, ETF или паевые инвестиционные фонды (UTI), которые в основном инвестируют в инструменты с фиксированным доходом. например, облигации или другие виды долговых обязательств для возврата.Подробнее. Если инвестор владеет сбалансированным фондом менее 12 месяцев, он должен быть отнесен к категории краткосрочных, а если срок превышает 12 месяцев, он должен быть отнесен к категории долгосрочных.

Инвестиционные направления < 1 года от 1 до 3 лет> 3 года Собственный капитал / Гибридный / Сбалансированный 15% 10% (Если прибыль превышает 1 00 000) 10 % (Если прибыль превышает 1 00 000) пе индексация)

Согласно последним обновлениям, инвестиции, сделанные в долговые фонды, удерживаемые в Индии более трех лет, будут отнесены к категории долгосрочных и будут облагаться налогом на прирост капитала в процентах с индексациейИндексацияИндексация — это метод корректировки покупной цены инвестиций. (облигации, долговые обязательства или любой другой класс активов) для учета влияния инфляции на срок инвестирования, снижения прироста капитала и уменьшения налогооблагаемого дохода. Подробнее о преимуществах. Любая прибыль, полученная от краткосрочных инвестиций. Краткосрочные инвестиции. Краткосрочные инвестиции — это такие финансовые инструменты, которые могут быть легко конвертированы в денежные средства в течение следующих трех-двенадцати месяцев и классифицируются в балансе как текущие активы. Большинство компаний выбирают такие инвестиции и хранят излишки денежных средств по причинам ликвидности и платежеспособности. Инвестиции в долговые обязательства будут добавлены к доходу и облагаются налогом в соответствии с подоходным налогом, под который подпадает инвестор.

Чем дольше вы держите свой сбалансированный фонд, тем лучше налоговые льготы, которые они обеспечивают.

Рекомендуемые статьи

Это было руководство к тому, что такое сбалансированные фонды и их значение. Здесь мы обсуждаем пригодность Balanced Funds, практические примеры и налоговые преимущества. Подробнее об этом вы можете узнать из следующих статей —

- Формула фонда погашения

- Определение фонда погашения облигаций

- Индексные фонды против взаимных фондов

- Паевые инвестиционные фонды против ETF — что лучше?

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)