Повышение кредита

Что такое кредитное улучшение?

Повышение кредитоспособности – это стратегия, принятая компаниями, в которой они принимают различные внутренние и внешние меры для повышения своей кредитоспособности, с основной целью обеспечить лучшие условия для погашения своего долга и снизить риск инвесторов конкретных структурированных продуктов на финансовом рынке.

Организации или эмитенты в основном используют стратегии повышения кредитоспособности, чтобы снизить проценты, которые необходимо платить за конкретную ценную бумагу, поскольку высокая кредитоспособность означает хороший кредитный рейтинг, что в конечном итоге означает, что инвестиции инвестора принесут плоды, как и было обещано, когда ценная бумага будет выпущена на рынке. . И наоборот, когда кредитоспособность низкая, кредитный рейтинг будет плохим, что сделает инвестирование неблагоприятным для инвесторов, поскольку они могут в конечном итоге потерять свои инвестиции.

Оглавление

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

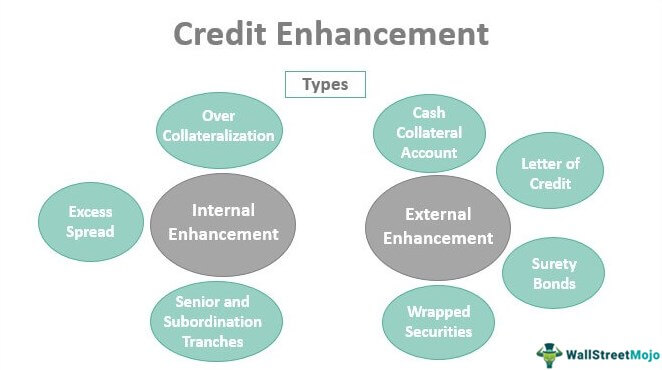

Виды повышения кредитоспособности

Повышение кредитоспособности может быть как внутренним, так и внешним, в зависимости от используемой стратегии. Действия, выполняемые внутри организации, которые улучшают кредитную сцену, называются внутренним улучшением. Любая внешняя поддержка, предпринятая для улучшения кредитоспособности Кредитоспособность Кредитоспособность является мерой оценки истории погашения кредита заемщиками, чтобы установить их ценность как должника, которому следует предоставить будущий кредит или нет. Например, кредитоспособность неплательщика не очень перспективна, поэтому кредиторы могут избегать такого должника из-за страха потерять свои деньги. Кредитоспособность относится к людям, суверенным государствам, ценным бумагам и другим организациям, посредством которых кредиторы будут анализировать вашу кредитоспособность, прежде чем получить новый кредит. Читать далее можно назвать внешним улучшением.

#1 – Внутреннее улучшение

чрезмерное обеспечение

Наиболее часто используемым методом повышения кредитоспособности является чрезмерное обеспечение. Как следует из названия, стоимость залога выше самой ценной бумаги. Поскольку базовое обеспечение имеет гораздо более высокую стоимость, инвестор может быть уверен в случае дефолта.

Избыточный спред

Избыточный спред относится к проценту, который является избыточным после всех расходов на ценную бумагу, обеспеченную активами. такие как облигации, ипотечные кредиты, автокредиты или даже платежи по кредитным картам. Это связано с избыточным обеспечением. Это разница между процентной ставкой, полученной от основного обеспечения, и процентом, уплаченным за выпущенную ценную бумагу. Избыточный спред дает организациям передышку в то время, когда они находятся в убыточной фазе.

Старший и подчиненный транши

Старшая или подчиненная структура улучшает внутреннюю кредитоспособность организации. Денежные потокиДенежные потокиДенежные потоки — это сумма денежных средств или эквивалента денежных средств, созданная и потребленная Компанией за определенный период. Это оказывается предпосылкой для анализа силы бизнеса, прибыльности и возможностей для улучшения. читать далее, разделены и имеют приоритет как старшие или подчиненные в зависимости от их старшинства. Старший транш будет означать, что он имеет самый высокий приоритет в денежном потоке, а подчиненные будут ниже. Траншевая структура старшего и подчиненного служит защитным слоем для старших траншей. У старших траншей рейтинг лучше, чем у неподчинения.

#2 – Внешнее улучшение

Денежный залоговый счет

Денежный залоговый счет — это счет, который эмитент использует в случае дефицита дохода. Организация может занять определенную сумму денег в коммерческом банке для покупки коммерческих бумаг (CP)Commercial Paper (CP)Commercial Paper — это инструмент денежного рынка, который используется для получения краткосрочного финансирования и часто выпускается банками инвестиционного уровня. и корпорации в виде векселя.читать далее инструменты высочайшего кредитного качества. Счет денежного залога обеспечивает повышение кредитоспособности, потому что, когда возникают проблемы с обеспечением, обеспеченным активами, организация может продать коммерческую бумагу и погасить сумму, заимствованную у инвесторов.

Аккредитив

В случае недостачи банку или любому другому финансовому учреждению выплачивается комиссионное вознаграждение эмитенту в случае неплатежа. Ценные бумаги, усиленные аккредитивомАккредитивАккредитив (LC) выдается банком покупателя для обеспечения своевременной и полной оплаты продавцу. Если покупатели не выполняют свои обязательства, банк платит продавцам от их имени. Читать далее есть шанс быть пониженным. В результате эмитент больше полагается на Счет денежного залога, когда для улучшения кредита требуется внешняя поддержка.

Поручительство

Ценные бумаги, обеспеченные активами, обеспеченные поручительскими облигациямиПоручительские облигацииПоручительские облигации представляют собой договор, заключенный между 3 сторонами, в котором гарант (поручитель) гарантирует выполнение конкретной задачи или предоставление требуемой суммы кредитору (кредитору) в случае, если должник (принципал) может не выполнить обязательство или долг. Это защищает кредитора от убытков в результате неисполнения или неуплаты. читать далее имеют тот же рейтинг, что и эмитент облигаций поручительства. Повышение кредитоспособности работает для ценных бумаг, обеспеченных активами, с поручительствами в качестве обеспечения, поскольку, если ценные бумаги, обеспеченные активами, не работают должным образом, то поручительства могут использоваться для возмещения платежей, которые не были выполнены.

Обернутые ценные бумаги

Страхование или гарантия третьей стороны в отношении выплаты процентов и основной суммы называется обернутой ценной бумагой. Третьим лицом может быть материнская компания эмитента ценной бумаги, банк или страховая компания. Гарантию обычно предоставляет компания с рейтингом AAA или банк.

Пример улучшения кредита

ABC Inc. привлекает капитал путем выпуска облигаций. Он может участвовать в улучшении кредита, чтобы снизить процентную ставку, которую он должен платить инвесторам за облигацию. ABC Inc. потребуется банковская гарантия. Банковская гарантия Термин «Банковская гарантия», как следует из названия, представляет собой гарантию или гарантию, предоставляемую финансовым учреждением внешней стороне, если заемщик не может погасить долг или выполнить свое финансовое обязательство. В таком случае банк выплатит такую сумму стороне, выдавшей гарантию. подробнее в части основной суммы. Это делает облигацию «Банковской гарантией». В этом случае инвестор может рассчитывать на гарантию банка, чтобы вернуть свои инвестиции, если ABC Inc. объявит дефолт в течение срока действия облигации. Предположим, рейтинг облигации на момент выпуска был BBB; банковская гарантия поможет повысить кредитный рейтинг облигации до АА.

Улучшение кредитного рейтинга дает ABC Inc. возможность снизить процентную ставку, а также гарантирует, что инвесторы получат процентные платежи и основную сумму по гарантии банка.

Преимущества

- Это позволяет организациям брать кредиты по более низкой процентной ставке.

- Повышает кредитоспособность организации.

- Он побуждает организации работать над улучшением своей кредитоспособности.

Недостатки

- Организация может в конечном итоге попробовать различные способы повышения своей кредитоспособности вместо того, чтобы сосредоточиться на своем основном бизнесе.

- Инвесторы будут отдавать предпочтение ценным бумагам с более высоким кредитным рейтингом, а ценные бумаги с низким кредитным рейтингом не будут инвестироваться.

- Это создает двусмысленность среди инвесторов, поскольку повышение кредитоспособности может создавать ложный образ эмитента, который не показывает хороших результатов в своей основной деятельности.

Заключение

- Это стратегия, принятая организациями для повышения их кредитоспособности.

- Существует два основных метода повышения кредитоспособности – внутренний и внешний.

- Кредитное улучшение направлено на создание беспроигрышной ситуации как для заемщика (организации), так и для кредитора (инвестора).

- Он обеспечивает безопасность инвестиций, сделанных инвестором.

Рекомендуемые статьи

Это было руководство к тому, что такое повышение кредита и его определение. Здесь мы обсудим типы повышения кредитоспособности, включая внутреннее и внешнее улучшение, а также их преимущества и недостатки. Вы можете узнать больше о кредитном анализе из следующих статей:

- Банковский кредит

- Примеры кредитных рисков в банках

- Примеры условий кредита

- Формула кредитного спреда

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)