NPV против IRR

Разница между NPV и IRR

Чистая приведенная стоимость (NPV) метод рассчитывает долларовую стоимость будущих денежных потоков, которые проект будет производить в течение определенного периода времени, принимая во внимание различные факторы, тогда как внутренняя норма доходности (IRR) относится к процентной норме прибыли, которая, как ожидается, будет создана проектом.

Планируете принять инвестиционное решение? Не знаете, как узнать его рентабельность? Что ж, есть два наиболее важных подхода, которые используются, и это чистая приведенная стоимость и внутренняя норма прибыли. до нуля. Он сравнивает и выбирает лучший проект, при этом выбирается проект с IRR, превышающим минимально допустимую доходность (барьерную ставку). Подробнее.

Вы можете скачать шаблон Excel NPV и IRR ниже –

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон расчета NPV и IRR в Excel здесь – NPV против IRR — Шаблон расчета Excel

Предположим, что ваша организация попросила вас провести анализ. Будет ли новый проект выгоден?

В этом сценарии вы сначала проанализируете стоимость проекта и попытаетесь оценить его приток и отток денежных средств (свободные денежные потоки). Затем вы проверите, через сколько лет стоимость проекта будет возмещена, и к какому периоду времени этот проект начнет приносить прибыль. Для измерения прибыльности проекта или долгосрочных инвестиций. Срочные инвестиции. Долгосрочные инвестиции — это финансовые инструменты, такие как акции, облигации, денежные средства или активы в сфере недвижимости, которые компания намеревается удерживать более 365 дней, чтобы максимизировать прибыль. на стороне активов балансового отчета под заголовком внеоборотные активы. читать далее планы, есть инструменты планирования капиталовложений, используемые многими организациями и частными лицами для определения прибыльности проекта.

Наиболее распространенными инструментами являются NPV и IRR. Оба инструмента в основном используются для оценки прибыли от инвестиций, и оба имеют свои плюсы и минусы. Но главный вопрос — какой инструмент лучше? Вы, должно быть, читали много споров, в которых утверждается, что NPV является лучшим измеримым инструментом, чем IRR. В этой статье я расскажу вам о разнице между ними, а также о том, какой инструмент имеет большее значение.

Оглавление

NPV против IRR Инфографика

Преимущества и недостатки NPV

Чистая текущая стоимость — это расчет приведенной стоимости притока денежных средств за вычетом приведенной стоимости оттока денежных средств, где текущая стоимость определяет, какова будет стоимость будущей суммы денег на сегодняшний день.

- Если вы инвестируете в определенные инвестиции или проекты, если это производит положительный NPV или NPV>0, тогда вы можете принять этот проект. Это покажет дополнительную ценность вашего богатства.

- И в случае отрицательный NPV или NPV<0вы не должны принимать проект.

Преимущества

- Временная стоимость денегВременная стоимость денегПринцип временной стоимости денег (TVM) утверждает, что деньги, полученные в настоящем, имеют более высокую ценность, чем деньги, полученные в будущем, потому что деньги, полученные сейчас, могут быть инвестированы и использованы для создания денежных потоков для предприятия в будущем. будущее в форме процентов или от будущей оценки инвестиций и реинвестирования. Читать далее придается большее значение, т. е. стоимость денег сегодня больше, чем стоимость денег, полученных через год.

- Рентабельность проекта и факторы риска имеют высокий приоритет.

- Это поможет вам максимизировать свое богатствоМаксимизировать свое богатствоМаксимизация богатства означает максимизацию богатства акционера в результате увеличения цены акций, тем самым увеличивая рыночную капитализацию компании. Рост цены акций напрямую зависит от того, насколько конкурентоспособна компания, ее позиционирования, стратегии роста и того, как она получает прибыль. Узнайте больше, так как она покажет, превышает ли ваша прибыль стоимость ее капитала или нет.

- Он принимает во внимание как до, так и после движения денежных средств в течение срока службы проекта.

Недостатки

- Это может не дать вам точного решения, когда два или более проекта имеют неравную жизнь.

- Это не даст ясности в отношении того, как долго проект или инвестиция будут генерировать положительную NPV из-за простого расчета.

- Метод NPV предлагает принять тот инвестиционный план, который обеспечивает положительную NPV, но не дает точного ответа, за какой период времени вы достигнете положительной NPV.

- Вычислить соответствующую ставку дисконтирования для денежных потоков сложно.

Преимущества и недостатки IRR

Вы можете использовать этот подход как альтернативный метод для NPV. Этот метод полностью зависит от предполагаемых денежных потоков, поскольку это ставка дисконтирования, которая пытается сделать NPV денежных потоков проекта равной нулю.

Если вы используете этот метод для принятия решения между двумя проектами, то примите проект, если IRR больше, чем требуемая ставка доходности. Требуемая ставка доходности. или доход, который инвестор ожидает получить от инвестиций. Он определяется по формуле Требуемая норма прибыли = (Ожидаемая выплата дивидендов/Существующая цена акций) + Темп роста дивидендов.

Преимущества

- Этот подход в основном используется финансовыми менеджерами, поскольку он выражается в процентной форме, поэтому им легко сопоставить требуемую стоимость капитала.

- Это даст вам отличное представление о стоимости проекта и связанных с ним рисках.

- Метод IRR дает вам преимущество в том, что вы знаете фактическую доходность денег, которые вы инвестировали сегодня.

Недостатки

- IRR предлагает вам принять проект или инвестиционный план, где IRR больше + [Cost of Debt * % of Debt * (1-Tax Rate)]” url=” средняя стоимость капитала”взвешенный”но в случае, если учетная ставка меняется каждый год, то такое сравнение сделать затруднительно.

- Если есть два или более взаимоисключающих проекта (это проекты, в которых принятие одного проекта исключает другие проекты из рассмотрения), то в этом случае IRR не эффективен.

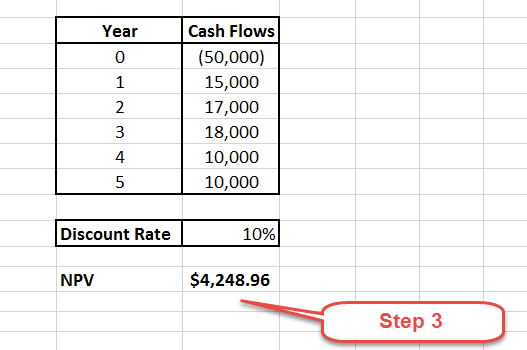

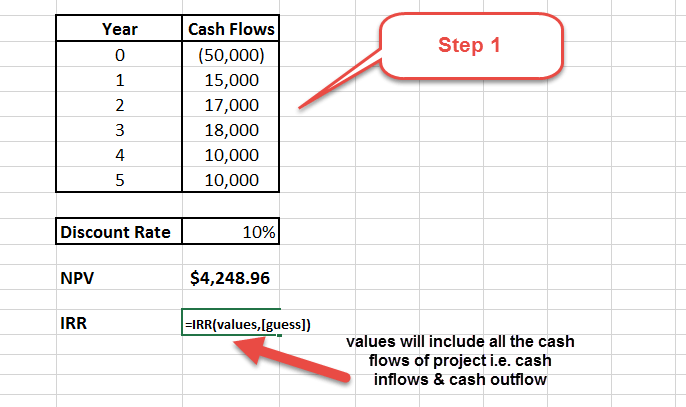

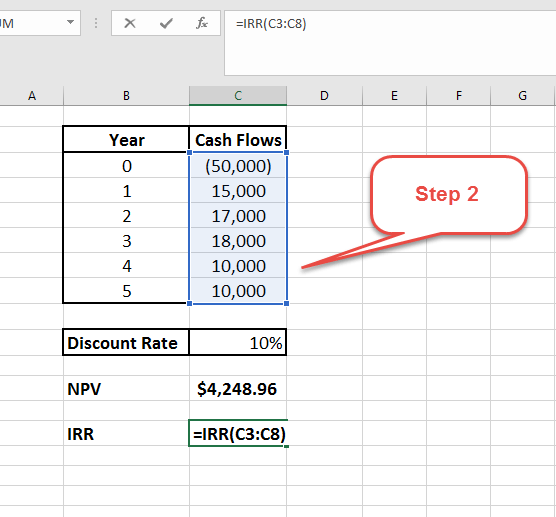

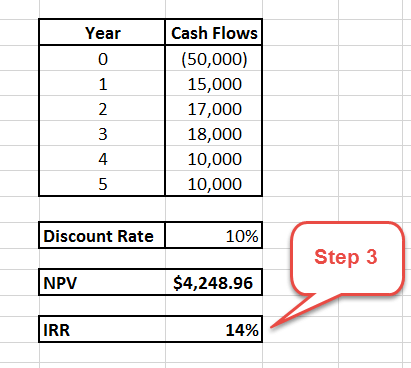

Пример NPV против IRR

Компания XYZ планирует инвестировать в завод. Он генерирует следующие денежные потоки.

ГодДенежный поток0(50 000,00)115 000217 000318 000410 000510 000

Отток денежных средств = CF / (1 + IRR) t

Где:

- CF = приток денежных средств

- т = время

Шаг 1: Заполните денежные потоки

Шаг 2: Примените формулу IRR

Шаг 3: Сравните IRR со ставкой дисконтирования

- Из приведенного выше расчета видно, что чистая приведенная стоимость, создаваемая заводом, положительна, а внутренняя норма доходности составляет 14%, что превышает требуемую норму прибыли.

- Это означает, что когда ставка дисконтирования составит 14%, чистая приведенная стоимость станет равной нулю.

- Следовательно, компания XYZ может инвестировать в этот завод.

Заключение

Поскольку я могу сделать вывод, что если вы оцениваете два или более взаимоисключающих проекта, взаимоисключающие проекты, взаимоисключающие проекты — это термин, который обычно используется в процессе планирования капиталовложений, когда компании выбирают один проект на основе определенных параметров из набора проектов, где принимается один проект приводит к отклонению других проектов. Подробнее, поэтому лучше использовать метод NPV вместо метода IRR. Безопасно полагаться на метод NPV для выбора лучшего инвестиционного плана из-за его реалистичных предположений и лучшего измерения прибыльности. Даже вы можете использовать метод IRR, он является отличным дополнением к NPV и предоставит вам точный анализ для принятия инвестиционных решений. Кроме того, NPV находит свое применение в оценках DCF для определения приведенной стоимости свободных денежных потоков в фирму. Свободные денежные потоки в фирмуFCFF (свободный денежный поток в фирму), или неравномерный денежный поток, представляет собой денежные средства, оставшиеся после амортизации, налогов и других инвестиционные затраты оплачиваются из выручки. Он представляет собой сумму денежного потока, доступного всем держателям финансирования — держателям долговых обязательств, держателям акций, держателям привилегированных акций или держателям облигаций. Подробнее.

NPV и IRR Видео

Рекомендуемые статьи

Это было руководство по NPV и IRR. Здесь мы обсудим разницу между NPV и IRR с использованием инфографики, а также ее преимущества и недостатки. Вы также можете посмотреть следующие статьи –

- Когортный анализ

- Финансовое моделирование для стартапов

- Финансовое моделирование и моделирование в Excel

- Типы финансовых моделей Excel

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)