Модель роста Гордона

Что такое модель роста Гордона?

Модель роста Гордона Тип модели дисконтирования дивидендов, в которой дивиденды учитываются и дисконтируются. В этой модели также учитывается темп роста дивидендов, и на его основе рассчитывается цена акции.

Оглавление

Формула

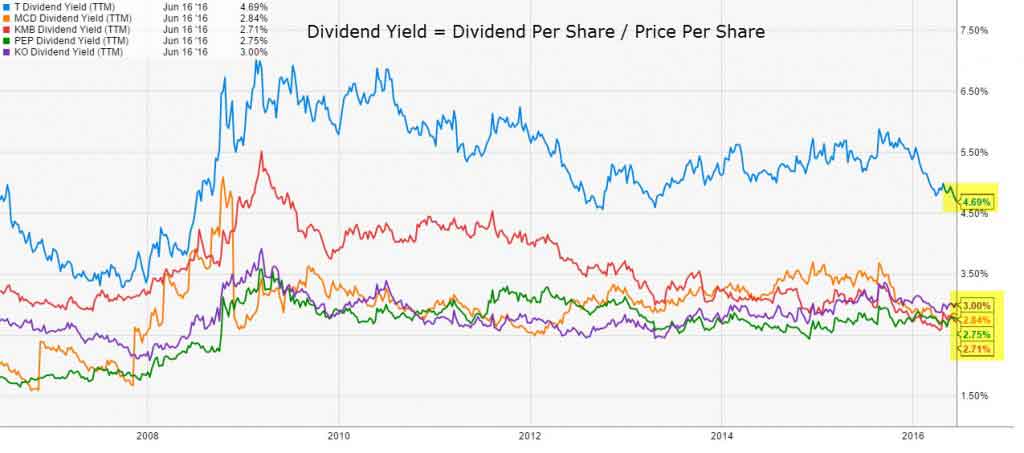

В соответствии с Формулой роста Гордона Формула роста Гордона Модель роста Гордона определяет внутреннюю стоимость компании, если инвестор продолжает получать дивиденды с постоянным ростом навсегда. Формула для модели роста Гордона: P = D1/rg (P = цена акции, g = постоянный темп роста, r = норма прибыли, D1 = величина дивиденда в следующем году) подробнее, внутренняя стоимость акции равна сумме текущая стоимость будущих дивидендов. На приведенном выше графике мы видим, что такие компании, как McDonald’s, Procter & Gamble, Kimberly Clark, PepsiCo, 3M, Coca-Cola, Johnson & Johnson, AT&T и Walmart, регулярно выплачивают дивиденды. Следовательно, мы можем использовать модель роста Гордона для оценки таких компаний.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Существует два основных типа модели: стабильный и многоступенчатые модели роста. Стабильная модель предполагает, что рост дивидендов является постоянным во времени. Однако модель многоступенчатого роста не предполагает постоянного роста дивидендов. Следовательно, мы должны оценивать дивиденды каждого года отдельно. Однако, в конечном счете, многоступенчатая модель предполагает постоянный рост дивидендов.

Давайте теперь посмотрим на формулу роста Гордона и примеры для каждого типа модели и расчета цены акций.

Стабильная формула роста Гордона

Используя стабильную модель, мы получаем стоимость акции, как показано ниже:

Где,

- D1: это ожидаемый годовой дивиденд на акцию в следующем году.

- ke: ставка дисконтирования или требуемая норма прибыли, рассчитанная с использованием CAPMCAPMМодель оценки капитальных активов (CAPM) определяет ожидаемую доходность портфеля различных ценных бумаг с разной степенью риска. Он также учитывает волатильность конкретной ценной бумаги по отношению к рынку.Подробнее

- g: ожидаемый темп роста дивидендов (предполагается постоянным)

Другие предположения формулы роста Гордона следующие:

- Мы верим, что компания будет расти постоянными темпами.

- Компания имеет стабильный финансовый рычаг или не имеет финансового рычагаФинансовый рычагКоэффициент финансового рычага измеряет влияние долга на общую прибыльность Компании. Более того, высокое и низкое соотношение подразумевает высокие и низкие фиксированные затраты на инвестиции в бизнес соответственно. читать далее участие в компании.

- Срок существования фирмы неограничен.

- Требуемая норма прибыли остается постоянной.

- Свободный денежный поток компании выплачивается в виде дивидендов с постоянными темпами роста.

- Требуемая норма прибыли больше, чем скорость роста.

Пример стабильной модели роста Гордона

Предположим, что ABC Co. выплатит дивиденды в размере 5 долларов в следующем году, и ожидается, что они будут расти на 3% в год. Далее, требуемая норма прибыли для инвестора составляет 8%. Итак, какова внутренняя стоимость акций ABC Co.?

Формула внутренней стоимости Формула внутренней стоимости Внутренняя стоимость определяется как чистая текущая стоимость всех будущих свободных денежных потоков на капитал (FCFE), генерируемых компанией в течение ее существования. Он отражает истинную стоимость компании, лежащей в основе акции, т. е. сумму денег, которая могла бы быть получена, если бы компания и все ее активы были проданы сегодня. Подробнее об акции с использованием расчета модели роста Гордона:

Отметим, что мы исходили из постоянного роста дивидендов на протяжении многих лет. Это может быть верно для стабильных компаний. Однако рост дивидендов может различаться для растущих/сокращающихся компаний. Поэтому мы используем многоступенчатую модель. Таким образом, используя стабильную модель, стоимость акции составляет 100 долларов. Если акция торгуется, например, по 70 долларов, она недооценена. С другой стороны, если акция торгуется по 120 долларов, она переоценена.

Стабильные дивиденды Walmart

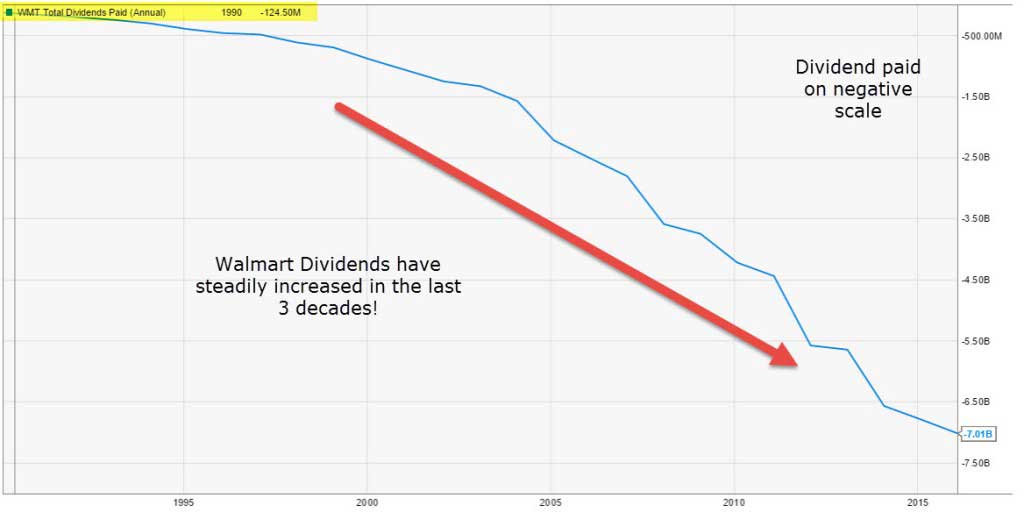

Давайте посмотрим на дивиденды Walmart, выплаченные за последние 30 лет. Walmart — зрелая компания. Однако мы отмечаем, что дивиденды за этот период неуклонно росли. Это означает, что мы можем оценить Walmart, используя расчеты модели роста Гордона.

источник: йчарты

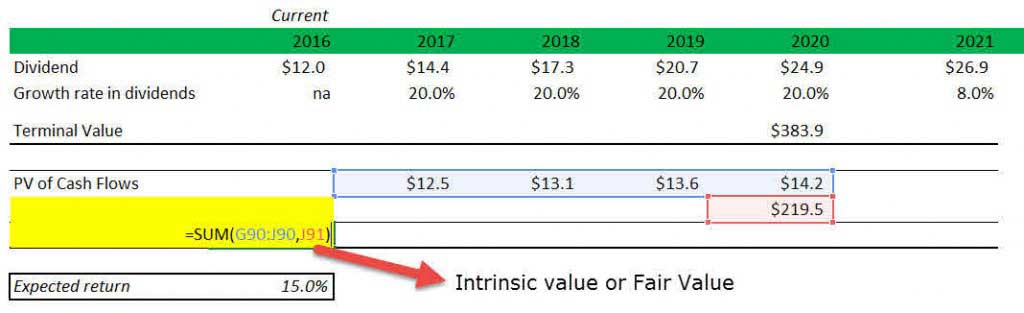

Пример многоступенчатой модели роста Гордона

Давайте возьмем пример многоступенчатого роста Гордона для компании, в которой у нас есть следующее:

- Текущие дивиденды (2016 г.) = 12 долл. США

- Рост дивидендов за 4 года = 20%

- Рост дивидендов через 4 года = 8%

- Стоимость собственного капиталаСтоимость собственного капиталаСтоимость собственного капитала — это процент доходов, выплачиваемых компанией своим акционерам по их акциям. Это параметр, по которому инвесторы решают, выгодны ли инвестиции или нет; в противном случае они могут переключиться на другие возможности с более высокой доходностью. Подробнее = 15%

Найдите стоимость фирмы, используя расчеты модели роста Гордона.

Шаг 1: Рассчитайте дивиденды за каждый год, пока не будет достигнут стабильный темп роста

Здесь мы рассчитаем дивиденды с высоким ростом до 2020 года, как показано ниже.

Стабильный темп роста достигается через 4 года. Таким образом, мы рассчитываем дивидендный профиль до 2020 года.

Шаг 2: Рассчитайте конечную стоимость модели роста Гордона (в конце фазы быстрого роста)

Здесь мы будем использовать модель роста Гордона для конечной стоимости. Отметим, что рост стабилизируется после 2020 года. Следовательно, используя эту модель, мы можем рассчитать терминальное значение модели роста Гордона в 2020 году.

Его можно рассчитать по формуле роста Гордона –

Как показано ниже, мы применили формулу Excel для получения стоимости ТВ или терминала на конец 2020 года.

Конечная стоимость модели роста Гордона (2020 г.) составляет 383,9 доллара США.

Шаг 3: Рассчитайте текущую стоимость Текущая стоимость Текущая стоимость (PV) — это сегодняшняя стоимость денег, которую вы ожидаете получить от будущих доходов. Он рассчитывается как сумма будущих доходов от инвестиций, дисконтированных по определенной норме ожидаемой доходности. Подробнее обо всех прогнозируемых дивидендах.

Приведенная стоимость дивидендов в период быстрого роста (2017-2020 гг.) ниже. Обратите внимание, что требуемая норма доходности в этом примере составляет 15%.

Шаг 4: Найдите текущую стоимость конечной стоимости модели роста Гордона.

Текущая стоимость конечной стоимости = 219,5 долларов США.

Шаг 5: Найдите справедливую стоимость – ТС прогнозируемых дивидендов и ТС конечной стоимости

Мы уже знаем, что внутренняя стоимость акций — это текущая стоимость будущих денежных потоков. Теперь, поскольку мы рассчитали текущую стоимость дивидендов и текущую стоимость Терминальной стоимости, Терминальная стоимость, Терминальная стоимость — это стоимость проекта на этапе, после которого его текущая стоимость не может быть рассчитана. Это значение является постоянным значением с этого момента. подробнее, сумма обоих будет отражать справедливую стоимость. Справедливая стоимость. Справедливая стоимость инвестиции — это цена продажи актива, приемлемая как для покупателя, так и для продавца. Есть предостережение; сумма должна быть приемлемой в сценарии свободной торговли; не должно быть никакого внешнего давления или условий.

Справедливая стоимость = PV (прогнозируемые дивиденды) + PV (конечная стоимость)

Справедливая стоимость составляет 273,0 доллара США.

Преимущества

- Модель роста Гордона выгодна для стабильных компаний. Компании с хорошим денежным потоком и ограниченными деловыми расходами Деловые расходы Деловые расходы — это расходы, понесенные для успешного ведения, эксплуатации и поддержания бизнеса. Командировки и транспортные расходы, заработная плата, аренда, развлечения, телефонные и интернет-расходы — все это примеры деловых расходов. Подробнее.

- Модель оценки проста и понятна благодаря доступным исходным данным или может быть получена из финансовой отчетности компании и годовых отчетов компанииГодовые отчеты компанииГодовой отчет — это документ, который корпорация публикует для своих внутренних и внешних заинтересованных сторон для описания результаты деятельности компании, финансовая информация и раскрытие информации, связанной с ее деятельностью. Со временем эти отчеты стали законодательными и нормативными требованиями.Подробнее.

- Модель не учитывает рыночные условия. Следовательно, он может оценивать или сравнивать компании разных размеров и отраслей.

- Модель широко используется в сфере недвижимости инвесторами и агентами в сфере недвижимости, чьи денежные потоки от арендной платы и их рост известны.

Недостатки

Помимо вышеперечисленных преимуществ модели роста Гордона, у модели есть много недостатков и ограничений:

- Предположение о постоянном росте дивидендов является основным ограничением модели. Компаниям будет сложно поддерживать непрерывное развитие на протяжении всей своей жизни из-за различных рыночных условий, бизнес-циклов.

- Если требуемая норма прибыли меньше темпа роста, модель может дать отрицательное значение; таким образом, модель неэффективна в таких случаях.

- Модель не учитывает рыночные условия или другие факторы, не приносящие дивидендов, такие как размер компании, стоимость бренда, восприятие рынка, а также местные и геополитические факторы. Все эти факторы влияют на фактическую стоимость акций; следовательно, модель не дает целостной картины внутренней стоимости акций.

- Модель нельзя использовать для компаний с нерегулярными денежными потоками, моделями дивидендов или финансовым левериджем.

- Модель нельзя использовать для компаний на стадии роста без дивидендной истории, или ее можно использовать с большим количеством допущений.

Заключение

Хотя модель роста Гордона проста для понимания, она основана на нескольких важных предположениях. Таким образом, он имеет свои ограничения. Однако модель может быть использована для стабильных компаний, имеющих историю выплаты дивидендов и будущего роста. С другой стороны, многоступенчатая модель может быть использована для более непредсказуемых компаний, принимая во внимание некоторые более реалистичные предположения.

Видео модели роста Гордона

Рекомендуемые статьи

Эта статья представляет собой руководство по модели роста Гордона. Мы обсуждаем две модели оценки: стабильный рост и многоступенчатая модель роста и конечной стоимости Гордона, практические примеры и приложения. Вы также можете ознакомиться с соответствующими статьями об оценке:

- Формула роста Excel

- Хекшер Олин Модель

- Формула темпов роста дивидендов

- Свободный денежный поток

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)