Формула премии за риск

Формула для расчета премии за риск

Премия за риск рассчитывается путем вычитания дохода от безрисковых инвестиций из дохода от инвестиций. Формула премии за риск помогает получить приблизительную оценку ожидаемой доходности относительно рискованной инвестиции по сравнению с прибылью, полученной от безрисковой инвестиции.

Формула премии за риск = Ra – Rf

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- ra = доход от активов или инвестиций

- rf = доходность без риска

Оглавление

Виды премии за риск

Конкретные формы премий также могут быть рассчитаны отдельно, известные как формула премии за рыночный риск и формула премии за риск для акций с использованием CAPM. Модель ценообразования капитальных активов (CAPM) определяет ожидаемый доход от портфеля различных ценных бумаг с различной степенью риска. Он также учитывает волатильность конкретной ценной бумаги по отношению к рынку. Подробнее. Первый расчет направлен на расчет премии на рынке, которая обычно принимается за рыночный индекс, такой как S&P 500 или Dow Jones. Это достигается путем вычитания доходности безрисковой инвестиции из вероятной доходности аналогичной инвестиции в конкретный рыночный индекс. Он служит индикатором общего состояния финансового рынка, отображая исторические тенденции и тенденции в реальном времени в различных сегментах рынка. читать далее.

Премия за рыночный риск = Rm – Rf

Премия за риск по акциям с использованием CAPM предназначена для того, чтобы помочь понять, какие другие доходы можно получить от инвестиций в определенные акции с использованием модели оценки капитальных активов (CAPM). Премия за риск для конкретной инвестиции с использованием CAPM равна бета-разнице между доходностью рыночных инвестиций и безрисковых инвестиций.

Ожидаемый доход = rf + бета (rm – rf)

Пример

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:””;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%}

Вы можете скачать этот шаблон Risk Premium Excel здесь – Риск Премиум Шаблон Excel

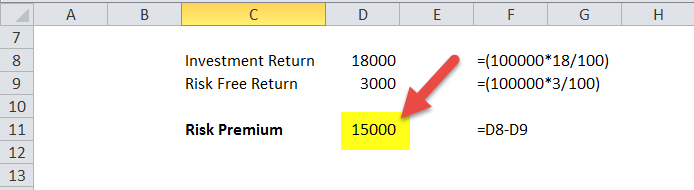

Человек ABC хочет инвестировать 100 000 долларов США для получения максимальной прибыли. ABC имеет возможность инвестировать в безрисковые инвестиции, такие как казначейские облигации США (или казначейские облигации) — это ценные бумаги государственного долга с фиксированной ставкой дохода и относительно низким риском, выпущенные правительством США. Вы можете купить казначейские облигации непосредственно в Министерстве финансов США или через банк, брокера или компанию взаимного фонда.Подробнее казначейские облигацииКазначейские облигацииКазначейские облигации (или казначейские облигации) — это ценные бумаги государственного долга с фиксированной доходностью и относительно низким риском. , выпущенный правительством США. Вы можете купить казначейские облигации непосредственно в Казначействе США или через банк, брокера или компанию взаимного фонда. Читать далее, которая предлагает низкую норму прибыли всего 3%. С другой стороны, ABC рассматривает возможность инвестирования в акции, которые могут принести доход до 18%. Чтобы рассчитать пример премии за риск для принятия на себя дополнительной суммы риска, связанного с этой инвестицией в акции, ABC выполнит следующую математическую операцию:

Премия за риск = ra (100 000 x 18/100) – rf (100 000 x 3/100) = 18 000 – 3000 = 15 000 долларов США.

Таким образом, в этом случае ABC получает премию за риск в размере 15 000 долларов США, например, с этой инвестицией в акции по сравнению с безрисковой инвестицией. Однако это полностью зависит от результатов акций и от того, окажется ли результат инвестиций положительным. Для этого ABC необходимо будет понять связанный с этим фактор риска, подробно изучив основные принципы акций и оценив, стоит ли это вложение и сможет ли он реализовать премию за риск или нет.

Премия за риск по акциям для рынка США

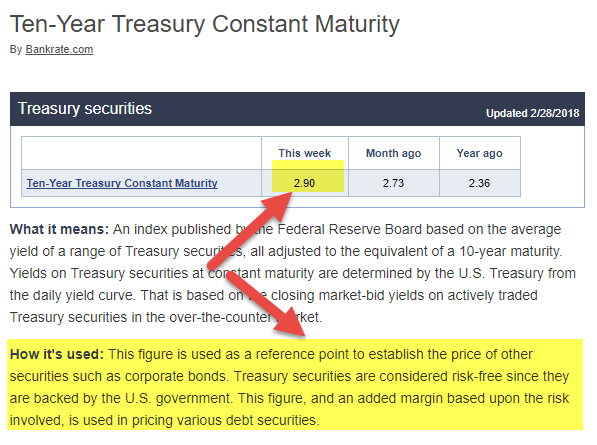

Здесь я рассматривал десятилетнюю казначейскую ставку как безрисковую ставку. Некоторые аналитики также принимают 5-летнюю казначейскую ставку в качестве безрисковой. Пожалуйста, проконсультируйтесь с вашим аналитиком, прежде чем звонить по этому вопросу.

источник – bankrate.com

Премия за рыночный риск (RM – RF)

Каждая страна имеет свою премию за риск. Премия за риск по акциям Премия за риск по акциям Премия за риск по акциям — это ожидания инвестора, отличные от безрисковой нормы прибыли. Эта дополнительная доходность превышает безрисковую доходность. Читать далее в первую очередь обозначает премию, ожидаемую инвестором в акционерный капитал. Для США премия за риск по акциям составляет 6,25%.

источник – stern.nyu.edu

- Рыночная премия = Rm – Rf = 6,25%

- Rф = 2,90%

- Ожидаемый доход от фондового рынка = Rm = Rf + рыночная премия = 2,90 + 6,25% = 9,15%

Использование и актуальность

Необходимо четко понимать, что рыночная премия призвана помочь оценить возможную прибыль от инвестиций по сравнению с любыми инвестициями, где уровень риска равен нулю, как в случае с ценными бумагами, выпущенными правительством США. Этот дополнительный доход от инвестиций, сопряженных с риском, никоим образом не обещается и не гарантируется в этом расчете или каким-либо связанным с ним фактором. Если бы этот инвестиционный результат был отрицательным, расчет премии не имел бы большого значения. Риск, который инвестор согласился взять на себя в обмен на дополнительную прибыль, если инвестиции принесут положительный результат. Необходимо четко понимать разницу между ожидаемой и фактической доходностью любых инвестиций.

Калькулятор премии за риск

Вы можете использовать следующий калькулятор премии за риск

.cal-tbl td{ верхняя граница: 0 !важно; }.cal-tbl tr{ высота строки: 0.5em; } Только экран @media и (минимальная ширина устройства: 320 пикселей) и (максимальная ширина устройства: 480 пикселей) { .cal-tbl tr{ line-height: 1em !important; } } Формула премии RafRisk =

Формула премии за риск = Ra – Rf (0 * (0/100)) – (0 * (0/100) = 0

Премия за риск в Excel (с шаблоном Excel)

Давайте теперь сделаем тот же пример надбавки за риск выше в Excel. Это очень просто. Вам необходимо предоставить два входа: инвестиционный доход и безрисковый доход.

Вы можете легко рассчитать эту надбавку в предоставленном шаблоне.

Рекомендуемые статьи

Это было руководство по формуле премии за риск, ее использованию вместе с практическими примерами. Здесь мы также предоставляем вам Калькулятор премии за риск с загружаемым шаблоном Excel.

- Премия за рыночный риск Формула Премия за рыночный риск Премия за рыночный риск означает дополнительный доход, ожидаемый инвестором от владения рискованным рыночным портфелем вместо безрисковых активов. Премия за рыночный риск = ожидаемая норма прибыли – безрисковая норма прибылиПодробнее

- Что такое безрисковая норма прибыли?Что такое безрисковая норма прибыли?Безрисковая норма прибыли – это минимальная норма прибыли, ожидаемая инвестором от инвестиций с нулевым риском. Это государственные облигации развитых стран, либо казначейские облигации США, либо государственные облигации Германии. Хотя его не существует, потому что каждая инвестиция имеет определенную долю риска.Подробнее

- Формула ожидаемой доходностиФормула ожидаемой доходностиФормула ожидаемой доходности определяется путем применения всех весов инвестиционного портфеля к их соответствующей доходности и суммирования результатов. Ожидаемая доходность = (p1 * r1) + (p2 * r2) + ………… + (pn * rn), где pi = вероятность каждой доходности и ri = норма прибыли с вероятностью. читать далее

- Доход с поправкой на риск

- Формула внутреннего темпа ростаФормула внутреннего темпа ростаВнутренний темп роста рассчитывается путем умножения ROA компании на коэффициент удержания компании. Уравнение выглядит следующим образом: IGR = ROA*r/(1-ROA*r).Подробнее

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)