Бета Формула

Расчет бета-формулы

Бета — это показатель волатильности акций по сравнению с фондовым рынком в целом. В целом фондовый рынокФондовый рынок работает по основному принципу согласования спроса и предложения посредством аукционного процесса, когда инвесторы готовы заплатить определенную сумму за актив и готовы его продать. от чего-то, что у них есть по определенной цене. Подробнее. Мы можем рассчитать бета, используя три формулы:

- Метод ковариации/дисперсии

- По методу наклона в Excel

- Метод корреляции

Оглавление

3 лучшие формулы для расчета бета

Давайте подробно обсудим каждую из бета-формул –

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

#1- Метод ковариации/дисперсии

Бета-формула = Ковариация (Ri, Rm) / Дисперсия (Rm)

Ковариация( Ri, Rm) = Σ (R i,n – R i,avg ) * (R m,n – R m,avg ) / (n-1)

Дисперсия (Rm) = Σ (Rm,n – Rm,avg) ^2/n

Чтобы вычислить ковариациюРассчитать КовариацияКовариация — это статистическая мера, используемая для нахождения взаимосвязи между двумя активами и вычисляемая как стандартное отклонение доходности двух активов, умноженное на их корреляцию. Если он дает положительное число, то говорят, что активы имеют положительную ковариацию, т. е. когда доходность одного актива увеличивается, доходность второго актива также увеличивается, и наоборот для отрицательной ковариации. Читать далее, мы должны знать доходность акций и рыночная доходность, которая принимается в качестве ориентира. Мы также должны знать дисперсию рыночной доходности.

# 2 – По методу наклона в Excel

Мы также можем рассчитать бета, используя функцию наклона в Excel. Функция НАКЛОН Microsoft Excel Функция НАКЛОН ExcelФункция наклона возвращает наклон линии регрессии на основе точек данных, распознаваемых известными значениями _y и известными значениями _x. склон линии регрессииЛиния регрессииЛиния регрессии показывает линейную связь между зависимыми переменными на оси Y и независимыми переменными на оси X. Корреляция устанавливается путем анализа шаблона данных, сформированного переменными. Подробнее на основе точек данных, определенных процентным изменением NASDAQ и процентным изменением компании, которые мы рассчитываем.

Изменение в % рассчитывается следующим образом:

Доходность = цена акции на момент закрытия – цена акции на открытие / цена акции на открытие

№3 – Метод корреляции

№3 – Метод корреляции

Бета также может быть рассчитана с использованием метода корреляции. Бета может быть рассчитана путем деления стандартного отклонения доходности актива на стандартное отклонение рынка. Затем результат умножается на соотношение доходности ценной бумаги и доходности рынка.

Бета-формула = Σ Корреляция (R i, Rm) * σi / σm

Пошаговый расчет бета-версии

Выполните следующие шаги:

- Сначала загрузите исторические цены и данные индекса NASDAQ за последние три года.

Вы можете скачать данные с Yahoo Finance, как я сделал ниже.

# 1 — Для набора данных NASDAQ перейдите по этой ссылке — (finance.yahoo.com/).

# 2 – Чтобы узнать цены Google, перейдите по этому URL-адресу – Finance.yahoo.com

- Затем отсортируйте цены, как показано ниже.

Затем нам нужно отсортировать даты цен акций и скорректированные цены закрытия в порядке возрастания дат. Нам нужны только эти два столбца, а остальные столбцы можно удалить, так как мы не используем их для бета-расчетов в Excel.

- Затем подготовьте таблицу Excel с бета-коэффициентом, как показано ниже. Помещаем оба данных на один лист.

- Затем рассчитайте ежедневный доход, который мы получаем.

Доходность = цена акции на момент закрытия – цена акции на открытие / цена акции на открытие

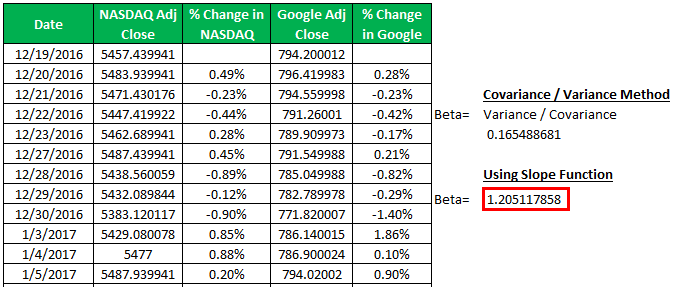

- Затем рассчитайте бета методом дисперсии-ковариации.

В этом случае нам нужно использовать две формулы (формулы дисперсии и ковариации в Excel), как показано ниже:

Используя метод дисперсии-ковариации, мы получаем бета как 0,16548 (коэффициент бета)

- Рассчитайте бета-версию, используя функцию НАКЛОН, доступную в Excel

Используя этот метод функции НАКЛОН, мы снова получаем бета как 1,2051 (коэффициент бета)

Примеры бета-формулы

Давайте рассмотрим пример, чтобы лучше понять расчет бета-уравнения.

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:””;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон бета-формулы Excel здесь – Шаблон бета-формулы Excel

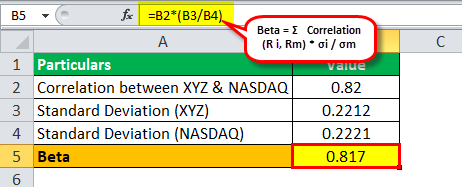

Использование метода корреляции – пример №1

Инвестор хочет рассчитать бета компании XYZ по сравнению с NASDAQ. XYZ имеет стандартное отклонение доходности 22,12%, а NASDAQ имеет стандартное отклонение доходности 22,21%. По данным за последние три года корреляция между фирмой XYZ и NASDAQ составляет 0,82.

Решение:

Используйте следующие данные для расчета бета.

Итак, расчет бета –

Бета XYZ = 0,82 х (0,2212 ÷ 0,2221)

Бета XYZ = 0,817

В этом случае компания XYZ считается менее рискованной, чем рынок NASDAQ с его бета 0,817.

Пример #2

Мы обсудим несколько примеров, используя данные из отрасли.

Теперь мы возьмем пример для расчета бета-версии Google и индекса Market как NASDAQ. Мы рассчитаем бета-версию Google и Amazon в Excel – метод дисперсии/ковариации, функция наклона. Мы увидим каждый из расчетов бета-коэффициента.

Расчет бета-версии Google с использованием корреляции и ковариации в Excel

Мы рассчитаем бета Google по сравнению с NASDAQ.

Основываясь на данных за последние три года, возьмите данные из Yahoo Finance и рассчитайте бета, как показано ниже:

- Бета = Ковариация (Ri, Rm) / Дисперсия (Rm)

- Бета = 0,165

В этом случае Google считается менее волатильным, чем NASDAQ, с его бета-версией 0,165.

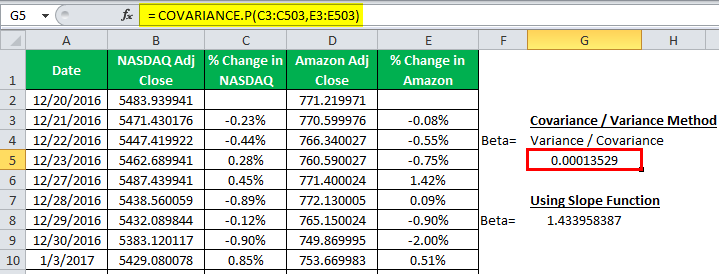

Пример №3

Мы рассчитаем бета Amazon по сравнению с NASDAQ.

Основываясь на данных за последние три года, возьмите данные из Yahoo Finance и рассчитайте бета, как показано ниже:

Бета = Ковариация (Ri, Rm) / Дисперсия (Rm)

Бета = 0,000135

В этом случае Amazon имеет нулевую корреляцию с движениями рынка.

Актуальность и использование

Бета показывает, является ли инвестиция более или менее волатильной. Бета, имеющая значение 1, указывает, что она точно движется в соответствии с рыночным значением.

Более высокая бета указывает на то, что акция более рискованна, а более низкая бета указывает на то, что акция менее волатильна, чем рынок. Большинство бета-версий обычно попадают в диапазон значений от 1,0 до 2,0. Бета акции или фонда всегда сравнивается с рынком/эталоном. Бета рынка равна 1. Если акция сравнивается с рынком и имеет бета-значение больше 1 (например, мы считаем его равным 1,6), это указывает на то, что акция на 60 процентов более рискованна, чем рынок. рыночная бета равна 1.

Бета используется в формулах модели ценообразования капитальных активов (CAPM), которая рассчитывает ожидаемую доходность. Ожидаемая доходность = (p1 * r1) + (p2 * r2) + ………… + (pn * rn), где pi = вероятность каждой доходности и ri = норма прибыли с вероятностью. читать больше об активе, основанном на значении бета и ожидаемом рыночном доходе.

Рекомендуемые статьи

Эта статья была руководством по бета-формуле. Здесь мы узнаем, как рассчитать бета, используя 3 лучших метода и практические примеры, а также загружаемый шаблон Excel. Вы можете узнать больше о финансовом анализе из следующих статей –

- Формула левериджной беты

- Формула бета-тестирования капитала

- Коэффициент Джини

- Безудержная бета-формула

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)