Авизирующий банк

Авизирующий банк Значение

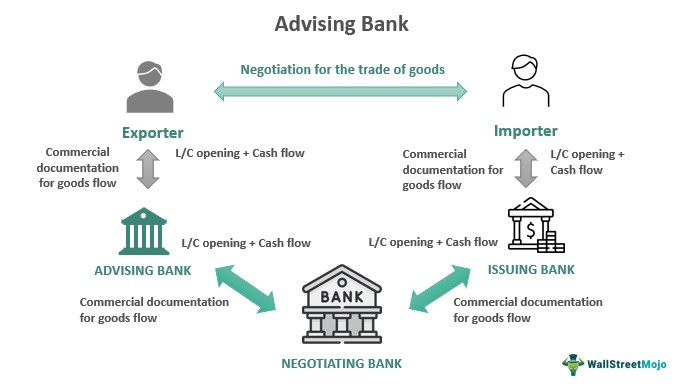

Авизирующий банк (уведомляющий банк) относится к финансовому учреждению, расположенному в стране экспортера, которое уведомляет экспортера об утверждении и открытии аккредитива по поручению банка-эмитента импортера. Это позволяет экспортеру быть в курсе условий аккредитива без каких-либо обязательств по оплате импортеру.

Искусственный интеллект поможет тебе заработать!

Он стал обычным шлюзом для трейдеров, позволяющим легко доставлять товары по всему миру из одной страны в другую. Таким образом, это делает процедуру международной доставки довольно простой. Кроме того, это сигнализирует экспортеру денег в ожидании, что импортер заплатит экспортеру при получении товара. Экспортеры обычно принимают решение о своих уведомляющих банках.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

Ключевые выводы

- Авизирующий банк относится к уведомляющему банку, расположенному в стране экспортера, который информирует о наличии аккредитива на конец импортера через свой банк-эмитент.

- Он уведомляет экспортера об аккредитиве, открытом импортером, и обеспечивает более безопасную и бесперебойную международную торговлю, обеспечивая торговлю без риска.

- Банк-эмитент подготавливает и выдает аккредитив импортеру. Затем он передается в уведомляющий банк для уведомления экспортера о том, что подтверждающий банк должен заплатить или договориться об акцепте по предъявлении аккредитива.

- Основной целью уведомления банков является содействие безопасной и прибыльной внешней торговле для экспортера.

Объяснение авизующего банка

Авизирующий банк означает банк, выбранный экспортером для международной торговли между покупателем и продавцом для обеспечения своевременных платежей за его товары. Например, после того, как импортер покупает товары в другой стране, банк-эмитент предлагает им аккредитив (LC). Затем уведомляющий банк уведомляет экспортера об этом письме. Часто уведомляющий банк становится подтверждающим банком, банком-акцептантом или банком-плательщиком для экспортера.

Консультирующие банки играют важную роль в содействии международной торговле, устраняя элемент мошенничества, поскольку они несут ответственность за проверку подлинности аккредитива, выданного банками-эмитентами по поручению импортера. Однако он не играет никакой роли в платеже экспортеру, если не указано иное. В основном расположен в стране происхождения экспортера это:

- Может быть отделением банка-корреспондента или банка-эмитента.

- Это может быть любой банк, который назначает экспортер с хорошими отношениями.

Экспортер часто выбирает консультационный банк. Обычно это банк, с которым экспортер имеет связь, например, основной банк компании. Часто авизующий банк ограничивал импортера небольшой группой банков в его стране.

Использование механизма аккредитива значительно снижает сложность международных перевозок, которые могут показаться очень сложными. В сделке купли-продажи с участием сторон из разных стран обычно всегда используется консультационный банк. Процесс начинается с приобретения импортером продукции из-за границы. Экспортер просит, чтобы импортер отправил аккредитив в свой банк, чтобы убедиться в наличии средств. Продукция отгружается, когда банк-эмитент уведомляет авизующий банк экспортера о наличии средств.

Ситуации для аккредитива (LC)

Для LC существуют две разные ситуации:

Дело 1

- Банк-эмитент импортера чаще всего отправляет аккредитив в свой филиал или корреспондентский филиал, расположенный по месту нахождения экспортера, для предотвращения мошенничества.

- Таким образом, филиал или корреспондентский филиал хранят образцы подписей обеих сторон в деле.

- Они делают это, чтобы сопоставить подписи и секретный тестовый ключ на LC с любого поддельного LC.

- В результате торговля становится безопасной и безрисковой для экспортеров.

Дело №2

- Экспортер специально просит импортера назначить назначенный им банк в качестве уведомляющего банка через аккредитив.

- Это выгодно экспортеру, поскольку он получает меньшую комиссию за работу со своим банком, с которым у него теплые отношения.

- Кроме того, экспортеру не нужно беспокоиться о таких проблемах, как получение платежей после того, как импортеры получат товар.

Авизирующий банк против банка-эмитента против подтверждающего банка

Основное отличие заключается в том, что авизующий банк также не связан с местом истечения срока действия или доступности аккредитива. С другой стороны, даже если исполняющий банк или банк-эмитент решит не платить, подтверждающий банк все равно должен выплатить бенефициару сумму аккредитива против соответствующего представления. Давайте разберемся с некоторыми другими отличиями из следующей таблицы.

Банк-эмитентАвизирующий банкПодтверждающий банкБанк-эмитент подготавливает и выдает аккредитив для импортера.Авизирующий банк передает подготовленную информацию по аккредитиву экспортеру.Подтверждающие банки должны согласовать кредит с уведомляющим банком без права регресса.Этот банк выбирает банки и назначает им роли для весь экспорт-импорт товаров. Роль авизующих банков в аккредитиве по-прежнему ограничивается принятием или отказом быть уведомляющим банком. Любой банк может стать подтверждающим банком, если банк-эмитент попросит его сделать это. товара. Он либо выбирается импортером, либо в местонахождении экспортера. Банк-эмитент может выбрать подтверждающий банк, чтобы сделать его удобным для экспортера. Эти банки уполномочены соблюдать все аккредитивы, представленные им для оплаты. обязательство заплатить экспортеру за свои экспортированные товары. Эти банки полностью обязаны заплатить или договориться о приемке по предъявлении аккредитива. Они должны обеспечить подлинность присутствующих аккредитивов. Они могут проверять или не проверять документы аккредитива. Он проверяет действительность представленного ему аккредитива вместо определенных сборов и принимает его или становится обеспечением в случае неуплаты банком-эмитентом. Он действует как эмитент аккредитива импортера. Аквизирующий банк аккредитива действует только в качестве агента банка-эмитента. Банк несет ответственность за банк-эмитент, когда он подтверждает аккредитив. Он передает платеж подтверждающему банку после выполнения всех условий в аккредитиве. Он не несет такой ответственности в отношении платежей. После подтверждения подлинности документа и выполнения условий аккредитива он должен заплатить экспортеру по предъявлении аккредитива, если срок его действия не истек или не истек срок платежа. может быть только один банк-эмитент. Экспортер может запросить второй авизующий банк у импортера. Также может быть два подтверждающих банка, один из которых возмещает расходы первому подтверждающему банку.

Часто задаваемые вопросы (FAQ)

1. Может ли авизующий банк отказаться авизовать аккредитив?

Авизующий банк может обсуждать с бенефициаром аккредитив и любые поправки, но не может обсуждать условия аккредитива.

2. Можно ли изменить авизующий банк аккредитива?

Аккредитив, который может быть отозван или изменен банком-эмитентом в любое время без ведома или одобрения бенефициара, называется отзывным аккредитивом. Такие аккредитивы небезопасны в глазах экспортера. Кроме того, экспортер не может подтвердить такие аккредитивы, поскольку ни один банк не добавит подтверждение отзывным аккредитивам.

3. Могут ли банки-эмитенты быть авизующими банками?

Практически невозможно, чтобы банк-эмитент также играл роль уведомляющего банка, поскольку импортеры и экспортеры имеют разные страны происхождения. Как правило, авизующий банк находится в стране получателя. Это может быть либо (1) банк-корреспондент или филиал банка-эмитента, либо (2) банк, выбранный бенефициаром. Получатель должен чувствовать себя комфортно с авизующим банком, что является ключевым фактором.

4. Что такое авизующий банк и негоциирующий банк?

Уведомляющий банк авизует экспортеру аккредитив, который представляется негоциационному банку для проверки и последующей оплаты после того, как все условия будут выполнены в течение срока действия.

Рекомендуемые статьи

Это было руководство по консультированию банков и его значению. Мы объясняем это ситуациями для банковского аккредитива и сравниваем это с банками-эмитентами и подтверждающими банками. Подробнее об этом вы можете узнать из следующих статей —

- Центральный банк

- Всемирный банк

- Главная Банковское дело

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)