Внутренняя нагрузка

Что такое внутренняя нагрузка?

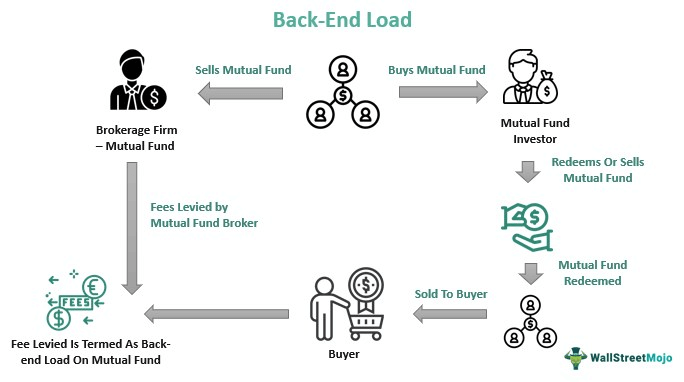

Внутренняя нагрузка (выходная нагрузка) относится к плате, взимаемой брокерскими фирмами с инвесторов, когда они выкупают акции своих взаимных фондов или аннуитеты. Обычно это определенный процент от общей стоимости инвестиций паевого фонда инвестора. Его основная цель — отговорить инвесторов от частой торговли взаимными фондами и преждевременного снятия средств.

Управляющие фондами или финансовые консультанты взимают эту плату, чтобы получить комиссию от продажи фонда. Они взимают его с инвестора независимо от доходности средств. Хотя инвесторы считают это ненужным, они могут избежать комиссии, оставаясь инвестировать во взаимный фонд в течение определенного периода времени.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

Ключевые выводы

- Конечная нагрузка представляет собой комиссию, взимаемую брокерскими компаниями или домами взаимных фондов за продажу взаимных фондов инвесторами в виде процента от общей суммы инвестиций.

- Он стабилизирует взаимные фонды, препятствуя частой торговле взаимными фондами инвесторами, но оказывает негативное влияние на инвесторов, снижая их чистую доходность при продаже для неотложных нужд.

- Финансовые посредники получают выходную нагрузку. Операционные расходы фонда не включают его.

- Широко доступные индексные фонды, ETF и взаимные фонды без нагрузки не имеют выходной нагрузки. Для некоторых взаимных фондов инвесторы могут избежать выходной нагрузки, если они удерживают фонд в течение определенного периода. Однако эта стратегия не работает при начальных нагрузках.

Объяснение внутренней нагрузки

Внутренняя нагрузка означает определенную комиссию, которую брокерские фирмы взимают с инвесторов за продажу их взаимных фондов. Это небольшой процент от инвестиций. Иногда сборы называются конечными сборами за продажу или выходными сборами по сравнению с обычными внутренними сборами. Большинство фирм взимают фиксированную или более высокую комиссию за внутреннюю нагрузку в первый год существования взаимных фондов с внутренней нагрузкой, которая постепенно уменьшается с увеличением времени, обычно в течение пяти-десяти лет после инвестирования в взаимные фонды. Следовательно, здесь процент комиссионных высок в первый год; затем она уменьшается, пока не упадет до нуля.

Тип выходной нагрузки, который зависит от периода удержания, включает условную отложенную комиссию за продажу.

Расчет внутренней нагрузки обычно выражается в процентах от общих инвестиций, сделанных инвесторами в паевые инвестиционные фонды или аннуитеты. Однако информирование инвесторов о фактической комиссии, взимаемой фондами, в их проспектах ценных бумаг для инвесторов является обязательным. Дом взаимных фондов или управляющий фондом получает желаемую комиссию за выходную нагрузку. Нагрузка зависит от классов ПИФов.

Например, у взаимных фондов класса A будет первоначальная плата, тогда как взаимные фонды классов B и C не имеют предварительной нагрузки, но они привлекают выходную нагрузку после того, как инвесторы выкупают свои средства. Он появляется, когда определенные фонды предлагают разные классы акций. Например, акции класса C имеют высокие операционные расходы. Как правило, максимальное значение процентной ставки, взимаемой за внутреннюю нагрузку, составляет 5%.

Более того, инвесторы, которые остаются инвестировать более пяти лет, получают процент загрузки до нуля. Взимание нагрузки стабилизирует взаимные фонды и предотвращает частую торговлю. Биржевые, индексные, налогово-сберегательные и взаимные фонды без нагрузки не имеют выходной нагрузки.

Примеры

Некоторые из приведенных здесь примеров внутренней загрузки ясно прояснят концепцию.

Пример №1

Давайте посмотрим на пример взаимного фонда B, торгуемого под управлением фонда. Он имеет 5% от общей суммы инвестиций в качестве выходной нагрузки. Пусть есть инвестор X, владеющий взаимными фондами на сумму 10 000 долларов. Инвестор решает продать взаимный фонд после одного года владения.

Таким образом, после выкупа взаимного фонда фонд вычитает 5% * 10 000 долларов США = 500 долларов США от выручки от продаж. Это комиссия фонда. Следовательно, инвестор получит сумму в размере 10 000 долларов США – 500 долларов США = 9 500 долларов США в качестве выручки от продажи взаимного фонда.

Пример #2

Предположим, что Сара инвестировала 200 000 долларов во взаимный фонд C, имея задолженность в размере 5% в течение первого года. Однако по истечении 3 лет плата снизится до 3%. Но из-за какой-то срочной необходимости она продает взаимный фонд в течение двух лет. В этом случае уровень выходной нагрузки по-прежнему будет составлять 5%, которые фондовые компании будут вычитать при продаже взаимного фонда C.

На момент продажи взаимного фонда C стоимость вложенной суммы вырастает на 10% до 220 000 долларов. В результате Сара получает доход от инвестиций в размере 20 000 долларов.

Однако после продажи взаимного фонда C конечная нагрузка будет = 5% * 220 000 = 110 000 долларов США.

Таким образом, Сара получит сумму = 220 000 долларов – 11 000 долларов США = 209 000 долларов США, или чистая прибыль составит = 209 000 долларов США при комиссионных сборах в размере 5%.

Пример №3

Широко доступные индексные фонды, биржевые фонды (ETF) и взаимные фонды без нагрузки не имеют выходной нагрузки.

ETF часто стабильны и доступны при низкой выходной нагрузке. Теперь инвесторы предпочитают ETF взаимным фондам, поскольку они превосходят последние. Кроме того, первый является более эффективным с точки зрения налогообложения. В паевых инвестиционных фондах некоторые пайщики фонда часто застревают с налоговыми счетами, если стоимость вложений растет. Кроме того, им приходится продавать часть своих активов, чтобы получить необходимые деньги. Напротив, ETF и акции торгуются одинаково. Здесь отсутствуют фонды, поскольку инвесторы торгуют/обменивают ETF между собой.

В 2020 году распродажа из-за COVID-19 ускорила инвестиции в ETF. Взаимные фонды привлекли около 24 миллиардов долларов; напротив, ETF приблизились к 1,1 триллиона долларов с августа 2020 года в связи с низкой или отсутствием выездной нагрузки.

За и против

Как и любой другой финансовый инструмент, выходная нагрузка имеет свои плюсы и минусы, перечисленные в таблице.

Нагрузка ProsConsExit стабилизирует взаимные фонды от частых выводов средств инвесторами. Короче говоря, это предотвращает преждевременное изъятие средств. Нагрузка на выход — это ненужная плата, которая не требуется для взимания. Она обеспечивает необходимую комиссию управляющим фондами и фондовым домам за управление взаимными фондами. при продаже своих взаимных фондов. Через 6–8 лет акции класса B могут быть конвертированы в акции класса A. Это отбивает у людей охоту инвестировать в паевые инвестиционные фонды из-за снижения доходности. В конечном итоге она снижается, если фонды остаются инвестированными более пяти лет. .В случае потребности в чрезвычайном фонде конечная нагрузка является наказанием для нуждающихся инвесторов.

Часто задаваемые вопросы (FAQ)

1. Как вы рассчитываете внутреннюю нагрузку?

Нагрузка на сервер рассчитывается по следующей формуле:

Чистая стоимость инвестиций = стоимость инвестиций при продаже – комиссионные сборы или,

Комиссионный сбор = Стоимость инвестиций по цене продажи – Чистая стоимость инвестиций

В качестве альтернативы, внутренняя комиссия = внутренняя нагрузка * инвестиционная стоимость при продаже.

2. Что лучше: передняя или задняя загрузка?

Хотя многим инвесторам может показаться, что выходная нагрузка лучше, чем внешняя, это не так. Предварительная загрузка намного лучше, чем загрузка при выходе, поскольку плата за выкуп взимается, если кто-то продает ценные бумаги слишком часто, чтобы вся инвестированная сумма работала на инвесторов.

3. Что такое конечная нагрузка в страховании?

Внутренние нагрузки — это комиссии, которые инвесторы должны платить брокеру при продаже своего взаимного фонда или при отмене страхового полиса. Процент комиссионных сборов в качестве выходной нагрузки составляет около пяти-шести процентов от суммы инвестиций.

Рекомендуемые статьи

Эта статья представляет собой руководство по тому, что такое внутренняя нагрузка в паевом фонде/аннуитетах. Здесь мы подробно объясним это с его плюсами и минусами и примерами. Вы также можете просмотреть наши рекомендуемые статьи о корпоративных финансах –

- Финансовый рынок

- Брокерская комиссия

- Взаимные фонды против ETF

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)