Уклонение от налогов

Уклонение от уплаты налогов Значение

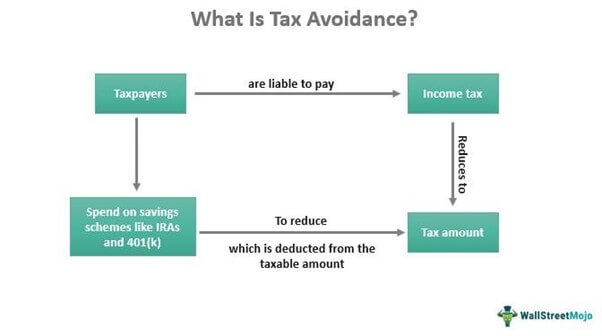

Уклонение от уплаты налогов — это процесс уменьшения подлежащего уплате налога с учетом вычетов, применимых к налогоплательщикам. Это помогает снизить налоговое бремя физических и юридических лиц, в том числе крупных корпораций. Уклонение от уплаты налогов является законным способом уменьшения налоговых обязательств гражданина или бизнес-единицы в экономике.

Уклонение от уплаты налогов отличается от уклонения от уплаты налогов, которое включает в себя незаконные способы избавления от налоговых обязательств или совершение налоговых махинаций. Мошенничество с налогамиНалоговое мошенничество — это преднамеренное использование неверной информации при подаче налоговых деклараций.Подробнее. Несмотря на то, что с помощью этого процесса уклонения от налогообложения совершенно этично сохранять налоги как можно меньше, это все же не рекомендуется, поскольку это увеличивает налоговое бремя для всех остальных в стране.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Оглавление

Ключевые выводы

- Уклонение от уплаты налогов уменьшает сумму налога за счет вычетов и налоговых кредитов, применимых к отдельным налогоплательщикам.

- Некоторые методы уклонения включают расходы на инвестиции, получение вычетов и налоговых льгот, открытие бизнеса и т. д.

- Когда один человек уклоняется от уплаты налогов, это автоматически увеличивает налоговое бремя для остального населения.

- Это этический и законный способ минимизации налогового бремени, в отличие от уклонения от уплаты налогов, предполагающего заведомо ложное представление данных для уклонения от уплаты налогов.

Как работает уклонение от уплаты налогов?

Уклонение от уплаты налогов помогает физическим и юридическим лицам использовать законные способы уклонения от уплаты налогов. Это достигается за счет вычетов и кредитов, которые экономика предоставляет налогоплательщикам. платить налоги правительству на основании налогового законодательства страны.Подробнее. Кроме того, физические лица могут предотвратить налоговую нагрузку, сделав инвестиции с налоговыми льготами, включая 401 (k) и индивидуальные пенсионные счета (IRA).

В каждой стране есть особое налоговое законодательство, определяющее законные способы уклонения от уплаты налогов. В зависимости от этих положений физические и юридические лица решают, как снизить свои налоговые обязательства. Мотив введения схемы уклонения от уплаты налогов заключается в поощрении расходов людей на различные сбережения и другие благотворительные инициативы, которые люди большую часть времени игнорируют.

Пытаясь платить меньше подоходного налога, физические и юридические лица пытаются потратить больше суммы на сберегательные схемы, вычитая часть своей налогооблагаемой суммы до значительного предела. Этот процесс является законным способом снижения налогового бремени, но он приводит к снижению сбора доходов для правительств соответствующих стран. В результате налоговым органам приходится возлагать на остальное население дополнительные налоговые обязательства для компенсации убытков.

Хотя для налогоплательщиков необходимо использовать эти законные средства уклонения от уплаты налогов, некоторые могут получить несправедливое преимущество, внедрив новые способы уклонения от уплаты налогов в соответствии с установленными законом ограничениями.

Методы

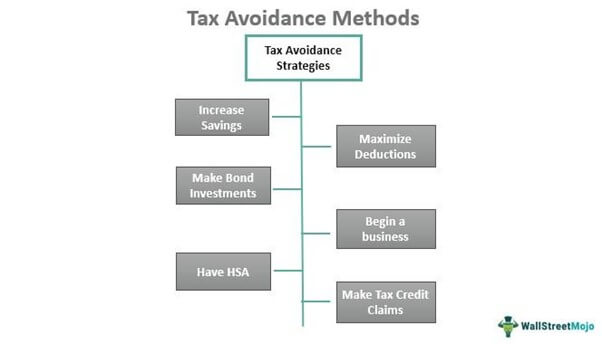

Существуют различные стратегии ухода от налогов чтобы налогоплательщики экономили на подоходном налоге и осуществляли налоговое планированиеНалоговое планированиеНалоговое планирование — это процесс минимизации налоговых обязательств путем наилучшего использования всех доступных вычетов, надбавок, скидок, пороговых значений и т. д. в соответствии с законами и правилами о подоходном налоге вводится правительством страны. Это способствует лучшему управлению денежными потоками и ликвидностью для налогоплательщиков, а также лучшим пенсионным планам и инвестиционным возможностям. Некоторые из них перечислены ниже:

№1 – Экономия

Расходы по сберегательным программам, спонсируемым работодателем, держат людей открытыми для налоговых вычетов. Например, IRA помогают сотрудникам экономить часть своего валового дохода. Валовой доход. Разница между доходом и стоимостью проданных товаров представляет собой валовой доход, который представляет собой прибыль, полученную корпорацией от ее операционной деятельности. Это сумма денег, которую организация зарабатывает до оплаты внереализационных расходов, таких как проценты, арендная плата и электричество. Чтобы обеспечить счастливую жизнь на пенсии и позволить им пользоваться значительными налоговыми льготами. Например, граждане США могут внести до 19 000 долларов США в схему 401(k), если им меньше 50 лет, и до 25 000 долларов США, если им 50 лет и больше.

#2 – Вычеты

Расходы, которые остаются невозмещенными, могут быть поданы и заявлены в годовой налоговой декларации. Однако это относится только к определенному набору расходов на рабочем месте, которые необходимы сотрудникам для продолжения работы. Некоторые такие расходы включают профсоюзные взносы, инструменты, личный транспорт и т. д.

№3 – Инвестиции

Правительства разрешают вычеты для инвестиций в определенные фонды. Например, выплаты по ипотеке подлежат налоговым льготам для заинтересованных инвесторов. Таким образом, налогоплательщики должны обеспечить инвестиции, которые помогут им получить некоторые налоговые вычеты. Собственный капитал поставляется с процентами, не облагаемыми налогом. Физическим лицам разрешена сумма до предела, в зависимости от их дохода, который может быть использован для ежегодного вычета.

#4 – Запуск

Один из самых эффективных методы уклонения от уплаты налогов заключается в том, чтобы иметь стартап, поскольку деловые расходыДеловые расходыДеловые расходы — это те, которые понесены для успешного ведения, эксплуатации и поддержания бизнеса. Командировки и транспортные расходы, заработная плата, аренда, развлечения, телефонные и интернет-расходы — все это примеры деловых расходов. Читать далее, как правило, предлагают огромные налоговые льготы для физических лиц. Это связано с тем, что налоговые органы допускают все расходы, связанные с ведением бизнеса, к налоговым вычетам. Однако личные расходы не включены.

# 5 — Схема здоровья

Расходы на оплату медицинских, медицинских и стоматологических страховых взносов дают держателям страховых полисов и их иждивенцам преимущества, не облагаемые налогом. Сберегательный счет здоровья (HSA) — это план, который позволяет физическим лицам пользоваться крупными налоговыми льготами. Можно оплачивать расходы на здоровье и медицинские расходы, используя страховое покрытие, и добавить его в список налоговых вычетов.

# 6 — Налоговый кредит

Налоговые органы позволяют налогоплательщикам претендовать на налоговые льготы, что иногда приравнивается к нулевому налоговому обязательству. Это делает налоговый кредит одним из лучших виды уклонения от уплаты налогов для частных лиц и предприятий. Служба внутренних доходов (IRS) ввела несколько налоговых льгот для налогоплательщиков. Что-нибудь из этого включать налоговый кредит на заработанный доход, авансовый налоговый кредит на детей, льготы по налогу на энергию, налоговые льготы в ситуациях стихийных бедствий, федеральные налоговые вычеты для благотворительных пожертвований и т. д.

Примеры

Рассмотрим следующее примеры уклонения от уплаты налогов чтобы лучше понять концепцию и процесс:

Пример №1

У Сары был средний валовой доход, и у нее остался 10-летний стаж работы. Следовательно, она решает откладывать на пенсию на кредитном счете Saver’s Credit. Таким образом, она начинает откладывать 1000 долларов на счет для финансово стабильного выхода на пенсию. Это дает ей право на получение налогового кредита в размере до половины вклада, который она внесла в план.

Пример #2

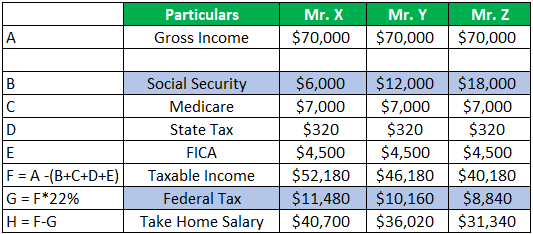

Г-н X, Y и Z имеют одинаковый валовой доход, но они платят разные суммы налогов, и их заработная плата также различается. Причина в разнице между их взносами на разные счета.

Недостатки

Ограничения, которые этот процесс накладывает на налоговые органы, включают следующее:

- Уменьшает государственные доходы

- Снижает скорость роста нации на нации

- Увеличивает государственное вмешательство

- Более строгая налоговая политика

- Более дружелюбен к правительству, чем к гражданам.

Уклонение от уплаты налогов и освобождение от уплаты налогов

Уклонение от уплаты налогов и освобождение от налогов могут показаться похожими, но они различаются во многих аспектах. Хотя оба процесса уменьшают сумму налога, они различаются с юридической точки зрения. В то время как уклонение от уплаты налогов является законным способом уменьшения налога, подлежащего вычету из валового дохода, уклонение от уплаты налоговУклонение от уплаты налогов является незаконным действием, при котором налогоплательщики преднамеренно искажают информацию о своих финансовых делах, чтобы уменьшить или уклониться от уплаты налогов. Это включает в себя использование нескольких финансовых книг, сокрытие или представление меньшего дохода, прибыли или прибыли, чем фактически заработанные, завышение отчислений и непредставление налоговых деклараций. Читать дальше — это неэтичный и незаконный способ уклонения от уплаты налогов.

Частные лица и предприятия получают возможность избежать уплаты налогов, используя налоговые убежищаНалоговые убежищаНалоговое убежище — это законный способ инвестирования в определенные планы или схемы, которые уменьшают общий налогооблагаемый доход налогоплательщиков и экономят налоги, уплачиваемые правительству штата или федеральному правительству. Например, любой человек может выбрать несколько пенсионных планов, которые помогут уменьшить налоговые обязательства. Подробнее. Это означает, что они могут свободно инвестировать в схемы и инициативы с налоговыми льготами. Напротив, уклонение от уплаты налогов включает в себя «мешки с песком» «мешки с песком». Это корпоративный подход, направленный на снижение ожиданий акционеров или инвесторов в отношении успеха или роста, чтобы добиться более высоких или лучших результатов, чем ожидалось. Подробнее о методах, при которых отдельные лица и учреждения фальсифицируют отчисления, занижая валовой доход.

Часто задаваемые вопросы (FAQ)

Что такое уклонение от уплаты налогов?

Уклонение от уплаты налогов относится к процессу, посредством которого налогоплательщики получают возможность уменьшить сумму подлежащего уплате налога, приняв некоторые из наиболее эффективных законных методов. Эти стратегии включают в себя отчисления, инвестиции, сбережения, расходы на программы здравоохранения, заявки на такс кредит и т. д. Однако гражданам не рекомендуется избегать налогов, поскольку это может увеличить налог, сжигаемый для всех остальных в экономике.

Законно ли уклонение от уплаты налогов?

Уклонение от уплаты налогов является законным, поскольку используемые стратегии характеризуются как законные. Если налогоплательщики следуют налоговым инструкциям и соответственно обращаются за претензиями и вычетами, этот процесс является этичным.

Как избежать налогов?

Уклонение от уплаты налогов может быть достигнуто за счет увеличения расходов на сберегательные программы, получения налоговых льгот, увеличения отчислений в соответствии с государственными правилами, открытия бизнеса для получения расходов, не облагаемых налогом, инвестирования в муниципальные облигации, расходов на планы здравоохранения, стремления к долгосрочному приросту капитала. , и т. д.

Рекомендуемые статьи

Эта статья представляет собой руководство о том, что такое уклонение от уплаты налогов и его значение. Здесь мы объясняем его методы, плюсы и минусы, примеры и сравнения с уклонением от уплаты налогов. Вы можете узнать больше о бухгалтерском учете из следующих статей –

- Налоговая льгота

- Налоговый щит

- Федеральный подоходный налог

- Примеры учета подоходного налога

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)