Опционы на фьючерсы

Что такое опционы на фьючерсы?

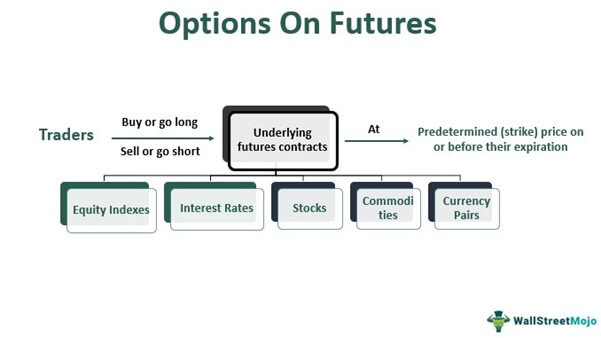

Опционы на фьючерсы позволяют трейдерам покупать и продавать базовые фьючерсные контракты по заранее определенной цене (страйк) до истечения срока их действия. Держатель контракта имеет право торговать фьючерсами, но это никогда не становится обязательством.

Эта концепция аналогична торговле активами или опционами на акции с учетом ожидаемого роста цен или рисков, которые необходимо хеджировать. Премия представляет собой разницу между справедливой стоимостью фьючерсного контракта и спотовой ценой базового актива.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Объяснение опционов на фьючерсы

В опционы на фьючерсную торговлю, трейдер может купить (открыть длинную позицию) или продать (открыть короткую позицию) базовый актив. Это никоим образом не обязывает и не связывает их юридически. Однако, если другая сторона решит воспользоваться своим правом, другая сторона должна соблюдать условия соглашения. Эти контракты включают акции, процентные ставки, фондовые индексы, товары, валютные пары и другие активы. Опционы на фьючерсы поддержали рост рынка опционов, сделав основные фьючерсные контракты США доступными в качестве опционных контрактов.

Опционы на фьючерсную торговлю контракты регистрируются по заранее определенной цене, как и обычные фьючерсные контракты, по которым трейдеры должны покупать или продавать контракт. Продавец обязан рассчитаться по контракту, если рыночная цена товара или актива, о котором идет речь, увеличивается и покупатель желает приобрести его по заранее установленной стоимости, которая ниже текущей стоимости. Аналогичным образом, если рыночная цена рассматриваемого актива снижается и продавец желает продать его по указанной цене выше текущей стоимости, покупатель должен соблюдать опционы фьючерсного контракта.

Покупка опционы на фьючерсные цены будет означать, что потенциальный покупатель и продавец будут осведомлены о рассматриваемом товаре или активе и дате истечения срока действия фьючерсного контракта. Эти контракты становятся активными, когда покупатель опционов платит продавцу опциона премию, предоставляя обеим сторонам возможность купить или продать выбранные ими опционы по заранее установленной цене позже. Эти опционы могут быть рассчитаны наличными, как индексные опционы, или они не могут быть исполнены досрочно, как европейские опционы.

История

Опционы на фьючерсы появились в 1982 году, чтобы предоставить трейдерам альтернативу покупке фьючерсных контрактов. Чикагская торговая палата (CBOT) представила опцион на торговлю фьючерсами на казначейские облигации. Чикагская товарная биржа (CME) запустила подразделение рынка индексов и опционов для фьючерсов на фондовые индексы, опционы на евродоллары и фьючерсы на казначейские векселя.

Опцион пут и опцион колл

Опционы на контракт бывают двух типов в зависимости от типа права, которым пользуются стороны, — колл и пут. Первый дает продавцу право, но не обязывает продать фьючерсный контракт по определенной цене в течение определенного периода. Напротив, последний дает покупателю право, но не обязывает купить фьючерсный контракт по заранее определенной цене в течение определенного времени. Продажа происходит, когда товар выставляется на продажу на рынке. Напротив, покупка происходит, когда товар отзывается с рынка.

Когда трейдеры реализуют колл-опцион, они открывают длинные позиции, покупая базовый фьючерс у продавца опционов по цене исполнения в день истечения срока действия или до него. С другой стороны, когда опцион пут исполняется, трейдер открывает короткую позицию и продает опционы покупателю в день истечения или до истечения срока действия по той же цене исполнения.

- Цена исполнения определяется относительно текущей цены базового фьючерсного контракта.

- Когда цена исполнения меньше цены фьючерсного контракта, это колл «в деньгах» (ITM), в противном случае — пут «в деньгах» (ITM).

- Аналогичным образом, когда цена исполнения совпадает с ценой фьючерса, это может быть колл при деньгах (ATM) или пут при деньгах (ATM).

- Когда цена исполнения больше, чем цена фьючерса, это колл «вне денег» (OTM) или «вне денег» (OTM).

Преимущества

Опционы на фьючерсные контракты предлагают множество преимуществ для трейдеров, таких как:

- Во-первых, его можно использовать в качестве схемы страхования, чтобы избежать будущих потерь, прогнозируемых из-за ожидаемых колебаний цен на рынке.

- Помогите трейдерам избежать спекулятивных убытков. Например, если трейдер знает, что цена товара вырастет в будущем, резервирование опционов на фьючерсную сделку по заранее определенной цене, которая ниже, было бы отличной идеей, чтобы быть в большей безопасности.

- Разрешить трейдерам хеджировать риски из-за неблагоприятных колебаний цен на рынке.

- Размещение капитала упрощается с опционной надбавкой к продавцам опционов. Таким образом, трейдеры могут управлять изменениями цен, уже заключая сделки по более низким ценам, не покупая активы на месте.

Пример

Рассмотрим следующее опционы на примере фьючерсов ниже для лучшего понимания:

Если базовый E-mini фьючерс на S&P 500 торгуется по цене 1890 долларов, а цена исполнения колл-опциона составляет 1870 долларов, трейдер получает право открыть длинную позицию по сделке, учитывая прибыль в размере 20 долларов при покупке.

Если базовый фьючерс E-mini на S&P 500 торгуется по цене 1850 долларов, а цена исполнения опциона составляет 1870 долларов, трейдер получает право открыть короткую позицию по сделке, учитывая прибыль в размере 20 долларов от выставления актива на рынок для продажи.

Часто задаваемые вопросы (FAQ)

Что такое опционы на фьючерсы?

Опционы на фьючерсы позволяют трейдерам покупать (осуществлять длинную позицию) или продавать (осуществлять короткую позицию) базовый актив, но они не обязательны. Эти опционы, как и опционы на индексы, могут быть рассчитаны наличными, но они не могут быть исполнены досрочно, как опционы в европейском стиле. Варианты фьючерсных контрактов включают акции, процентные ставки, фондовые индексы, товары, валютные пары и другие активы.

Как торговать опционами на фьючерсы?

Опционы на фьючерсные контракты торгуются по заранее определенной цене, аналогично традиционным фьючерсным контрактам, по которым трейдеры должны купить или продать контракт. Например, если рыночная цена товара или актива увеличивается и покупатель намеревается приобрести его по заранее определенной стоимости, которая ниже текущей стоимости, продавец должен урегулировать договор. Точно так же, если рыночная цена актива падает и продавец намеревается продать его по более высокой цене, чем текущая стоимость, покупатель должен выполнить выбор фьючерсного контракта.

В чем преимущества опционов на фьючерсы?

• Их можно использовать в качестве планов страхования для предотвращения будущих убытков из-за ожидаемой волатильности рыночных цен.

• Они помогают трейдерам избежать спекулятивных потерь.

• Трейдеры могут управлять ценовыми колебаниями, уже заключая сделки по сниженным ценам, не покупая активы на месте, что позволяет им хеджировать риски, связанные с колебаниями рыночных цен.

Рекомендуемые статьи

Эта статья была руководством по опционам на фьючерсы и их значению. Здесь мы обсуждаем его преимущества и объяснение с опционами пут и колл и примерами. Вы можете узнать больше из следующих статей –

- Ро в опциях

- Варианты валюты

- Варианты Бермудских островов

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)