Налоговый аннуитет

Что такое налоговая рента?

Аннуитет с защитой от налогов (TSA) — это форма плана пенсионных накоплений, в котором взносы производятся из дохода, не облагаемого налогом. Поэтому взносы и проценты, начисленные на них, не облагаются налогом в течение сберегательного периода, а облагаются налогом только изъятия.

Искусственный интеллект поможет тебе заработать!

Оглавление

Объяснение

- Согласно публикации 571 (01/2019) Налоговой службы (IRS), налогового органа в США, налоговый аннуитетный план предназначен для тех сотрудников, которые работают в указанной доход, собственность или сделка физического лица или корпорации от налоговых обязательств, налагаемых федеральным, местным правительством или правительством штата. Эти освобождения либо позволяют полностью освободиться от налогов, либо предусматривают сниженные ставки или взимают налог только с некоторых товаров. Дополнительные организации и подпадают под терминологию планов 403 (b).

- Льгота не предоставляется тем сотрудникам, которые являются частью плана Roth IRA. В этом случае снятие средств не облагается налогом. Часть дохода, внесенная в этот план, и накопленные проценты по нему исключаются из налогооблагаемого дохода, и только оставшийся доход облагается налогом. Таким образом, Roth IRA и TSA работают диаметрально противоположными способами и являются средством, когда работник хочет заплатить налог.

- План 403(b) предназначен для определенных правомочных служащих государственного сектора, которые являются частью некоммерческих организаций, в то время как те, кто является частью коммерческих организаций, получают аналогичные льготы от счетов 401(k).

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Как работает защищенный от налогов аннуитет?

План 403(b) находится в руках работодателя, и сотрудники не могут настроить его самостоятельно.

- Правомочными бенефициарами являются служащие государственных школ или колледжей, служащие церкви и сотрудники благотворительных организаций, подпадающие под действие Раздела 501(c)(3) IRC.

- Работники и работодатели могут внести свой вклад в счет.

- Снятие средств до допустимой даты влечет за собой штраф в размере 10%.

- Годовой взнос был ограничен 19 000 долларов США в 2019 году и увеличен до 19 500 долларов США в 2020 году.

- Предусмотрено внесение дополнительных взносов за годы, в которых взнос был ниже верхнего предела.

- Общий взнос ограничен 57 000 долларов США на 2020 год, что составляло 56 000 долларов США в 2019 году; сюда входят взносы работодателей и работников.

- Если у работника более одного плана пенсионных накоплений, общий годовой взнос должен соответствовать установленному пределу в 19 500 долларов США на 2020 год.

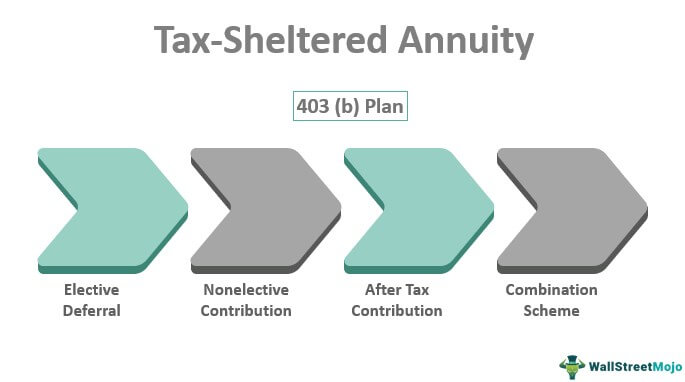

Аннуитетный план с защитой от налогов

В соответствии с планом 403(b) ренты, защищенной от налогов, существуют различные способы внесения взносов, на основе которых определена следующая терминология:

- В соответствии с выборочной отсрочкой работодатель вычитает свой вклад из заработной платы работника и прямых депозитов. Прямые депозитыПрямой депозит — это метод отправки денег со счета плательщика на счет получателя в цифровом виде без каких-либо бумажных чеков. Например, компании используют его для перевода заработной платы на счета своих сотрудников. Подробнее на сберегательный счет. Взносы Roth облагаются налогом, а снятие средств – нет, в то время как для взносов 403 (b) все наоборот.

- Невыборный взнос — это взнос работодателя, который соответствует взносу работника, является дискреционным или даже обязательным. Они не уменьшают заработную плату и не облагаются налогом до тех пор, пока не будут отозваны.

- Иногда планы даже допускают взносы после уплаты налогов, поэтому их снятие не облагается налогом.

- Могут даже быть планы, которые сочетают в себе функции всего вышеперечисленного и иногда называются гибридным вариантом.

Снятие защищенной от налогов ренты

Распределение накопленных средств может производиться при наступлении следующих событий:

- По достижении работником возраста 59 лет и 6 месяцев.

- Был преждевременно отстранен от работы;

- В случае смерти работника, в этом случае его законные наследники, получают выплату.

- Физическая или умственная инвалидность.

- Описанные финансовые трудности позволили бы распределить средства, если бы взнос был сделан в рамках действующей программы отсрочки.

Эти изъятия полностью облагаются налогом в рамках обычного дохода. Обычный доход. Обычный доход относится к доходам физического лица или юридического лица, которые облагаются налогом по обычным ставкам. Такие доходы включают заработную плату, заработную плату, полученную ренту, роялти, комиссионные, полученные проценты, прибыль и т. д. Он исключает все доходы с вычетом налога у источника и прироста капитала, за исключением случаев, когда платежи были сделаны на счет Roth.

- Минимальная предельная сумма процентов, если не вся сумма, начисленная после 1986 года, должна быть снята к 1 апреля того года, когда работник достигает возраста 70 лет и шести месяцев, или когда он выходит на пенсию, в зависимости от того, что наступит позже. Сумма процентов может быть передана другому работнику в положение об обмене контрактами, и этот перевод не облагается налогом. Однако для такого перевода после 24 сентября 2007 г. необходимо выполнить несколько условий.

- Вместо снятия накопленные средства могут быть переведены на IRA Roth в конце TSA в соответствии с указанными правилами. Такие пролонгации облагаются налогом в этом году.

Преимущества

- Вклад не облагается налогом в первые годы карьеры человека, когда он строит свое финансовое положение, что помогает ему платить более низкие налоги и иметь более высокий располагаемый доход. такие как заработная плата, пенсионный доход, прибыль от инвестиций. Другими словами, это сумма денег, оставшаяся после уплаты всех прямых налогов.Подробнее

- Работодатель также делает взнос в фонд, что иногда является для него обязательным; это приводит к большему накопленному корпусу, доступному на момент выхода на пенсию, для поддержки пенсионера в его старости.

- Если все условия соблюдены, то проценты, перечисляемые при выходе на пенсию, также не облагаются налогом, и, следовательно, налог откладывается на еще более позднее время.

- Когда сотрудник сталкивается с финансовыми трудностями, которые подпадают под описанную категорию, сотрудник может снять сумму без уплаты штрафа в размере 10% за досрочное снятие.

- Наконец, как и во всех пенсионных планах, некоторый доход откладывается на будущее, обеспечивая пенсионные потребности.

Недостатки

- Иногда пересмотр налоговой ставки может быть вредным, а неопределенность в отношении того же самого становится проблемой, потому что на момент снятия налоговые ставки могут быть выше, чем на момент внесения взноса.

- Преждевременный вывод средств влечет за собой штраф согласно описанным правилам аккаунта. Поэтому сбор доказательств того, что такое наказание не применяется в определенных случаях, становится утомительным и вызывает стресс, когда есть острая потребность в средствах.

- Существуют ограничения на максимальную сумму, которую можно внести на такой счет, а избыточная сумма облагается налогом.

- Кроме того, расчет максимального взноса на основе данного дохода, если он ниже максимально допустимого предела, требует глубоких знаний налогового законодательства и, следовательно, требует найма налогового консультанта, что может занять много времени и средств.

Заключение

- В конце концов, TSA — это форма отсрочки уплаты налогов. Отсрочка налогообложения — это эффект, возникающий в фирме в результате разницы во времени между датой, когда компания фактически уплачивает налоги налоговым органам, и датой, когда такой налог начисляется. . Проще говоря, это разница в налогах, которая возникает, когда налоги, подлежащие уплате в одном из отчетных периодов, либо не уплачены, либо переплачены. Подробнее на более поздний момент времени, когда у бенефициара больше возможностей заплатить то же самое. Пока сумма не снята, она не облагается налогом. Начисленные процентыНачисленные процентыНачисленные проценты — это неурегулированная сумма процентов, которая либо заработана компанией, либо подлежит выплате компанией в течение того же отчетного периода. Читать далее в течение счета до выхода на пенсию также не облагается налогом; однако проценты, начисленные по почте, облагаются налогом.

- Большинство стран имеют схожие планы для своих людей, и понимание можно дать общее представление о понимании людей в разных странах. Можно получить глубокое понимание налоговых правил страны, применимых к работнику.

Рекомендуемые статьи

Это было руководство к тому, что такое защищенный от налогов аннуитет и его определение. Здесь мы обсудим план ренты 403 (b) с защитой от налогов и то, как он работает, а также его преимущества и недостатки. Подробнее об этом вы можете узнать из следующих статей —

- Налог на передачу

- Налоговый вычет

- Налоговый щит

- Удерживаемый налог

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)