╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╣ ╨С╨░╨╜╨║

╨Ю╨┐╤А╨╡╨┤╨╡╨╗╨╡╨╜╨╕╨╡ ╨╕╨┐╨╛╤В╨╡╤З╨╜╨╛╨│╨╛ ╨▒╨░╨╜╨║╨░

╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╣ ╨▒╨░╨╜╨║ ╤Б╨┐╨╡╤Ж╨╕╨░╨╗╨╕╨╖╨╕╤А╤Г╨╡╤В╤Б╤П ╨╜╨░ ╨▓╤Л╨┤╨░╤З╨╡ ╨║╤А╨╡╨┤╨╕╤В╨░ ╨┐╨╛╨┤ ╨╖╨░╨╗╨╛╨│ ╨╛╨┐╤А╨╡╨┤╨╡╨╗╨╡╨╜╨╜╤Л╤Е ╤Ж╨╡╨╜╨╜╤Л╤Е ╨▒╤Г╨╝╨░╨│. ╨Ю╨╜╨╕ ╤Б╤В╤А╤Г╨║╤В╤Г╤А╨╕╤А╤Г╤О╤В ╤А╨░╨╖╨╗╨╕╤З╨╜╤Л╨╡ ╨║╤А╨╡╨┤╨╕╤В╨╜╤Л╨╡ ╨┐╤А╨╛╨┤╤Г╨║╤В╤Л ╨┐╨╛ ╨╜╨╕╨╖╨║╨╛╨╣ ╤Б╤В╨░╨▓╨║╨╡ ╨╕╨╗╨╕ ╤Б ╨╗╤Г╤З╤И╨╕╨╝╨╕ ╨╝╨╡╤Е╨░╨╜╨╕╨╖╨╝╨░╨╝╨╕ ╤Д╨╕╨╜╨░╨╜╤Б╨╕╤А╨╛╨▓╨░╨╜╨╕╤П ╨╕ ╨▓╨║╨╗╤О╤З╨░╤О╤В ╤А╨░╨╖╨╗╨╕╤З╨╜╤Л╨╡ ╨▓╨╕╨┤╤Л ╨┤╨╡╤П╤В╨╡╨╗╤М╨╜╨╛╤Б╤В╨╕, ╤В╨░╨║╨╕╨╡ ╨║╨░╨║ ╨▓╤Л╨┤╨░╤З╨░ ╨║╤А╨╡╨┤╨╕╤В╨░, ╨┐╤А╨╛╨┤╨░╨╢╨░ ╨╕╨┐╨╛╤В╨╡╨║╨╕ ╨╕ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡ ╨║╤А╨╡╨┤╨╕╤В╨░ / ╨╕╨┐╨╛╤В╨╡╨║╨╕. ╨Ъ╨╛╨╝╨╕╤Б╤Б╨╕╨╕ ╨╖╨░ ╤В╨░╨║╨╕╨╡ ╤В╤А╨░╨╜╨╖╨░╨║╤Ж╨╕╨╕ ╨╛╤Б╤В╨░╤О╤В╤Б╤П ╨╛╤З╨╡╨╜╤М ╨╜╨╕╨╖╨║╨╕╨╝╨╕; ╤Б╨╗╨╡╨┤╨╛╨▓╨░╤В╨╡╨╗╤М╨╜╨╛, ╤А╨╡╨╜╤В╨░╨▒╨╡╨╗╤М╨╜╨╛╤Б╤В╤М ╤В╨░╨║╨╕╤Е ╨┐╤А╨╡╨┤╨┐╤А╨╕╤П╤В╨╕╨╣ ╨╛╤Б╤В╨░╨╡╤В╤Б╤П ╨▓╤Л╤Б╨╛╨║╨╛╨╣.

╨Ю╨│╨╗╨░╨▓╨╗╨╡╨╜╨╕╨╡

- ╨Ю╨┐╤А╨╡╨┤╨╡╨╗╨╡╨╜╨╕╨╡ ╨╕╨┐╨╛╤В╨╡╤З╨╜╨╛╨│╨╛ ╨▒╨░╨╜╨║╨░

╨Ю╨▒╤К╤П╤Б╨╜╨╡╨╜╨╕╨╡

╨Т ╤В╨░╨║╨╕╤Е ╤Б╤В╤А╨░╨╜╨░╤Е, ╨║╨░╨║ ╨б╨╛╨╡╨┤╨╕╨╜╨╡╨╜╨╜╤Л╨╡ ╨и╤В╨░╤В╤Л, ╨╗╤О╨▒╨╛╨╡ ╤Д╨╕╨╖╨╕╤З╨╡╤Б╨║╨╛╨╡ ╨╗╨╕╤Ж╨╛, ╨║╨╛╤А╨┐╨╛╤А╨░╤Ж╨╕╤П ╨╕╨╗╨╕ ╤Д╨╕╨╜╨░╨╜╤Б╨╛╨▓╨╛╨╡ ╤Г╤З╤А╨╡╨╢╨┤╨╡╨╜╨╕╨╡ ╨д╨╕╨╜╨░╨╜╤Б╨╛╨▓╨╛╨╡ ╤Г╤З╤А╨╡╨╢╨┤╨╡╨╜╨╕╨╡ ╨д╨╕╨╜╨░╨╜╤Б╨╛╨▓╤Л╨╡ ╤Г╤З╤А╨╡╨╢╨┤╨╡╨╜╨╕╤П ╨╛╤В╨╜╨╛╤Б╤П╤В╤Б╤П ╨║ ╤В╨╡╨╝ ╨╛╤А╨│╨░╨╜╨╕╨╖╨░╤Ж╨╕╤П╨╝, ╨║╨╛╤В╨╛╤А╤Л╨╡ ╨┐╤А╨╡╨┤╨╛╤Б╤В╨░╨▓╨╗╤П╤О╤В ╤Б╨▓╨╛╨╕╨╝ ╨║╨╗╨╕╨╡╨╜╤В╨░╨╝ ╨▒╨╕╨╖╨╜╨╡╤Б-╤Г╤Б╨╗╤Г╨│╨╕ ╨╕ ╨┐╤А╨╛╨┤╤Г╨║╤В╤Л, ╤Б╨▓╤П╨╖╨░╨╜╨╜╤Л╨╡ ╤Б ╤Д╨╕╨╜╨░╨╜╤Б╨╛╨▓╤Л╨╝╨╕ ╨╕╨╗╨╕ ╨┤╨╡╨╜╨╡╨╢╨╜╤Л╨╝╨╕ ╨╛╨┐╨╡╤А╨░╤Ж╨╕╤П╨╝╨╕. ╨Э╨╡╨║╨╛╤В╨╛╤А╤Л╨╝╨╕ ╨╕╨╖ ╨╜╨╕╤Е ╤П╨▓╨╗╤П╤О╤В╤Б╤П ╨▒╨░╨╜╨║╨╕, NBFC, ╨╕╨╜╨▓╨╡╤Б╤В╨╕╤Ж╨╕╨╛╨╜╨╜╤Л╨╡ ╨║╨╛╨╝╨┐╨░╨╜╨╕╨╕, ╨▒╤А╨╛╨║╨╡╤А╤Б╨║╨╕╨╡ ╤Д╨╕╤А╨╝╤Л, ╤Б╤В╤А╨░╤Е╨╛╨▓╤Л╨╡ ╨║╨╛╨╝╨┐╨░╨╜╨╕╨╕ ╨╕ ╤В╤А╨░╤Б╤В╨╛╨▓╤Л╨╡ ╨║╨╛╤А╨┐╨╛╤А╨░╤Ж╨╕╨╕. ╨з╨╕╤В╨░╤В╤М ╨┤╨░╨╗╨╡╨╡ ╨╝╨╛╨╢╨╡╤В ╨╛╤Б╤Г╤Й╨╡╤Б╤В╨▓╨╗╤П╤В╤М ╨┤╨╡╤П╤В╨╡╨╗╤М╨╜╨╛╤Б╤В╤М ╨┐╨╛ ╨╕╨┐╨╛╤В╨╡╤З╨╜╨╛╨╝╤Г ╤Д╨╕╨╜╨░╨╜╤Б╨╕╤А╨╛╨▓╨░╨╜╨╕╤О ╨╕ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╤О ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╤Е ╨║╤А╨╡╨┤╨╕╤В╨╛╨▓, ╨┐╨╛╨╗╤Г╤З╨╕╨▓ ╨╜╨╡╨╛╨▒╤Е╨╛╨┤╨╕╨╝╤Г╤О ╨╗╨╕╤Ж╨╡╨╜╨╖╨╕╤О ╨╛╤В ╤Д╨╡╨┤╨╡╤А╨░╨╗╤М╨╜╨╛╨│╨╛ ╨╕╨╜╤Б╤В╨╕╤В╤Г╤В╨░ ╨╕ ╨╢╨╕╨╗╨╕╤Й╨╜╤Л╤Е ╤Б╨╛╨▓╨╡╤В╨╛╨▓ ╤И╤В╨░╤В╨╛╨▓.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╡ ╨▒╨░╨╜╨║╨╕ ╨╛╨▒╨╗╨░╨┤╨░╤О╤В ╤Б╨┐╨╡╤Ж╨╕╨░╨╗╤М╨╜╤Л╨╝╨╕ ╨╜╨░╨▓╤Л╨║╨░╨╝╨╕ ╤Б╨╛╨╖╨┤╨░╨╜╨╕╤П ╨┐╤А╨╛╨┤╤Г╨║╤В╨░, ╨║╨╛╤В╨╛╤А╤Л╨╣ ╨╝╨╛╨╢╨╡╤В ╨┐╨╛╨╝╨╛╤З╤М ╨╕╨╝ ╨▓ ╨┐╤А╨╛╨┤╨░╨╢╨╡ ╤Б╨▓╨╛╨╕╤Е ╨║╤А╨╡╨┤╨╕╤В╨╜╤Л╤Е ╨┐╤А╨╛╨┤╤Г╨║╤В╨╛╨▓ ╨╕ ╤Б╨╝╨╛╨╢╨╡╤В ╤Е╨╡╨┤╨╢╨╕╤А╨╛╨▓╨░╤В╤М ╨┤╨╡╨╜╨╡╨╢╨╜╤Л╨╡ ╨┐╨╛╤В╨╛╨║╨╕. ╨е╨╡╨┤╨╢╨╕╤А╨╛╨▓╨░╨╜╨╕╨╡ ╨┤╨╡╨╜╨╡╨╢╨╜╤Л╤Е ╨┐╨╛╤В╨╛╨║╨╛╨▓ ╨░╨║╤В╨╕╨▓, ╨╛╨▒╤П╨╖╨░╤В╨╡╨╗╤М╤Б╤В╨▓╨╛ ╨╕╨╗╨╕ ╨┐╤А╨╛╨│╨╜╨╛╨╖╨╕╤А╤Г╨╡╨╝╤Л╨╡ ╨╛╨┐╨╡╤А╨░╤Ж╨╕╨╕. ╨н╤В╨╛ ╨╝╨╛╨╢╨╡╤В ╨▒╤Л╤В╤М ╤Б╨▓╤П╨╖╨░╨╜╨╛ ╤Б ╨╕╨╖╨╝╨╡╨╜╨╡╨╜╨╕╨╡╨╝ ╨┐╤А╨╛╤Ж╨╡╨╜╤В╨╜╤Л╤Е ╤Б╤В╨░╨▓╨╛╨║, ╤Ж╨╡╨╜ ╨╜╨░ ╨░╨║╤В╨╕╨▓╤Л ╨╕╨╗╨╕ ╨║╨╛╨╗╨╡╨▒╨░╨╜╨╕╤П╨╝╨╕ ╨▓╨░╨╗╤О╤В╨╜╤Л╤Е ╨║╤Г╤А╤Б╨╛╨▓. ╨Я╨╛╨┤╤А╨╛╨▒╨╜╨╡╨╡. ╨Я╨╛╤Б╨║╨╛╨╗╤М╨║╤Г ╨╕ ╨║╨╛╨│╨┤╨░ ╨▒╨░╨╜╨║╨╕ ╤Б╤Б╤Г╨╢╨░╤О╤В ╨┤╨╡╨╜╤М╨│╨╕ ╨┐╨╛╨┤ ╨╕╨┐╨╛╤В╨╡╨║╤Г, ╤Н╤В╨╛ ╨┐╨╛╤А╨╛╨╢╨┤╨░╨╡╤В ╨┤╨▓╨░ ╨┐╤А╨╛╨┤╤Г╨║╤В╨░:

- ╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╡ ╨║╤А╨╡╨┤╨╕╤В╤Л

- ╨Я╤А╨░╨▓╨╛ ╨╜╨░ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡ ╤В╨░╨║╨╕╤Е ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╤Е ╨║╤А╨╡╨┤╨╕╤В╨╛╨▓

╨в╨░╨║╨░╤П ╤А╨░╤Б╨┐╤А╨╛╨┤╨░╨╢╨░ ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╤Е ╨║╤А╨╡╨┤╨╕╤В╨╛╨▓ ╨╜╨░ ╨▓╤В╨╛╤А╨╕╤З╨╜╨╛╨╝ ╤А╤Л╨╜╨║╨╡ ╨┐╤А╨╡╨┤╤Б╤В╨░╨▓╨╗╤П╨╡╤В ╤Б╨╛╨▒╨╛╨╣ ╨┐╨╗╨░╤В╤Д╨╛╤А╨╝╤Г, ╨╜╨░ ╨║╨╛╤В╨╛╤А╨╛╨╣ ╨╕╨╜╨▓╨╡╤Б╤В╨╛╤А╤Л ╨╝╨╛╨│╤Г╤В ╨╗╨╡╨│╨║╨╛ ╨┐╨╛╨║╤Г╨┐╨░╤В╤М ╨╕╨╗╨╕ ╨┐╤А╨╛╨┤╨░╨▓╨░╤В╤М ╤Ж╨╡╨╜╨╜╤Л╨╡ ╨▒╤Г╨╝╨░╨│╨╕, ╨║╨╛╨│╨┤╨░-╤В╨╛ ╨▓╤Л╨┐╤Г╤Й╨╡╨╜╨╜╤Л╨╡ ╨┐╨╡╤А╨▓╨╛╨╜╨░╤З╨░╨╗╤М╨╜╤Л╨╝ ╤Н╨╝╨╕╤В╨╡╨╜╤В╨╛╨╝, ╨▒╤Г╨┤╤М ╤В╨╛ ╨▒╨░╨╜╨║, ╨║╨╛╤А╨┐╨╛╤А╨░╤Ж╨╕╤П ╨╕╨╗╨╕ ╨│╨╛╤Б╤Г╨┤╨░╤А╤Б╤В╨▓╨╡╨╜╨╜╨╛╨╡ ╤Г╤З╤А╨╡╨╢╨┤╨╡╨╜╨╕╨╡. ╨в╨░╨║╨╢╨╡ ╨╜╨░╨╖╤Л╨▓╨░╨╡╨╝╤Л╨╣ ╨▓╤В╨╛╤А╨╕╤З╨╜╤Л╨╝ ╤А╤Л╨╜╨║╨╛╨╝, ╨╛╨╜ ╨┐╨╛╨╖╨▓╨╛╨╗╤П╨╡╤В ╨╕╨╜╨▓╨╡╤Б╤В╨╛╤А╨░╨╝ ╤Б╨▓╨╛╨▒╨╛╨┤╨╜╨╛ ╤В╨╛╤А╨│╨╛╨▓╨░╤В╤М ╤Ж╨╡╨╜╨╜╤Л╨╝╨╕ ╨▒╤Г╨╝╨░╨│╨░╨╝╨╕ ╨▒╨╡╨╖ ╨▓╨╝╨╡╤И╨░╤В╨╡╨╗╤М╤Б╤В╨▓╨░ ╤Б╨╛ ╤Б╤В╨╛╤А╨╛╨╜╤Л ╤В╨╡╤Е, ╨║╤В╨╛ ╨╕╤Е ╨▓╤Л╨┐╤Г╤Б╨║╨░╨╡╤В.╨Я╨╛╨┤╤А╨╛╨▒╨╜╨╡╨╡ ╨▓╤В╨╛╤А╨╕╤З╨╜╤Л╨╡ ╤А╤Л╨╜╨║╨╕╨Т╤В╨╛╤А╨╕╤З╨╜╤Л╨╡ ╤А╤Л╨╜╨║╨╕╨Т╤В╨╛╤А╨╕╤З╨╜╤Л╨╣ ╤А╤Л╨╜╨╛╨║ тАУ ╤Н╤В╨╛ ╨┐╨╗╨░╤В╤Д╨╛╤А╨╝╨░, ╨╜╨░ ╨║╨╛╤В╨╛╤А╨╛╨╣ ╨╕╨╜╨▓╨╡╤Б╤В╨╛╤А╤Л ╨╝╨╛╨│╤Г╤В ╨╗╨╡╨│╨║╨╛ ╨┐╨╛╨║╤Г╨┐╨░╤В╤М ╨╕╨╗╨╕ ╨┐╤А╨╛╨┤╨░╨▓╨░╤В╤М ╤Ж╨╡╨╜╨╜╤Л╨╡ ╨▒╤Г╨╝╨░╨│╨╕, ╨▓╤Л╨┐╤Г╤Й╨╡╨╜╨╜╤Л╨╡ ╨┐╨╡╤А╨▓╨╛╨╜╨░╤З╨░╨╗╤М╨╜╤Л╨╝ ╤Н╨╝╨╕╤В╨╡╨╜╤В╨╛╨╝ ╨▒╨░╨╜╨║, ╨║╨╛╤А╨┐╨╛╤А╨░╤Ж╨╕╤П ╨╕╨╗╨╕ ╨│╨╛╤Б╤Г╨┤╨░╤А╤Б╤В╨▓╨╡╨╜╨╜╨╛╨╡ ╤Г╤З╤А╨╡╨╢╨┤╨╡╨╜╨╕╨╡. ╨в╨░╨║╨╢╨╡ ╨╜╨░╨╖╤Л╨▓╨░╨╡╨╝╤Л╨╣ ╨▓╤В╨╛╤А╨╕╤З╨╜╤Л╨╝ ╤А╤Л╨╜╨║╨╛╨╝, ╨╛╨╜ ╨┐╨╛╨╖╨▓╨╛╨╗╤П╨╡╤В ╨╕╨╜╨▓╨╡╤Б╤В╨╛╤А╨░╨╝ ╤Б╨▓╨╛╨▒╨╛╨┤╨╜╨╛ ╤В╨╛╤А╨│╨╛╨▓╨░╤В╤М ╤Ж╨╡╨╜╨╜╤Л╨╝╨╕ ╨▒╤Г╨╝╨░╨│╨░╨╝╨╕ ╨▒╨╡╨╖ ╨▓╨╝╨╡╤И╨░╤В╨╡╨╗╤М╤Б╤В╨▓╨░ ╤Б╨╛ ╤Б╤В╨╛╤А╨╛╨╜╤Л ╤В╨╡╤Е, ╨║╤В╨╛ ╨╕╤Е ╨▓╤Л╨┐╤Г╤Б╨║╨░╨╡╤В, ╨╕ ╤Б╨╛╤Е╤А╨░╨╜╤П╨╡╤В ╨┐╤А╨░╨▓╨╛ ╨╜╨░ ╨╕╤Е ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡. ╨Ю╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡ ╤В╨░╨║╨╛╨│╨╛ ╨║╤А╨╡╨┤╨╕╤В╨░ ╨▓╤Б╨╡╨│╨┤╨░ ╨┐╤А╨╕╤Б╤Г╤Й╨╡ ╨▒╨╛╨╗╤М╤И╨╕╨╜╤Б╤В╨▓╤Г ╤В╨░╨║╨╕╤Е ╨║╤А╨╡╨┤╨╕╤В╨╜╤Л╤Е ╨┐╤А╨╛╨┤╤Г╨║╤В╨╛╨▓. ╨С╨░╨╜╨║ ╨┐╨╛╨╗╤Г╤З╨░╨╡╤В ╨║╨╛╨╝╨╕╤Б╤Б╨╕╨╛╨╜╨╜╤Л╨╡ ╨╖╨░ ╨▓╤Л╨┤╨░╤З╤Г ╨║╤А╨╡╨┤╨╕╤В╨░, ╨░ ╤В╨░╨║╨╢╨╡ ╨╖╨░ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡ ╨║╤А╨╡╨┤╨╕╤В╨░.

╨Ю╤Б╨╛╨▒╨╡╨╜╨╜╨╛╤Б╤В╨╕ ╨Ш╨┐╨╛╤В╨╡╤З╨╜╨╛╨│╨╛ ╨С╨░╨╜╨║╨░

- ╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╡ ╨▒╨░╨╜╨║╨╕ ╨╕╨╝╨╡╤О╤В ╤Б╨┐╨╡╤Ж╨╕╨░╨╗╨╕╨╖╨╕╤А╨╛╨▓╨░╨╜╨╜╤Л╨╡ ╨╜╨░╨▓╤Л╨║╨╕ ╨▓ ╨╛╨▒╨╗╨░╤Б╤В╨╕ ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╤Е ╨║╤А╨╡╨┤╨╕╤В╨╛╨▓.

- ╨Ю╤Б╨╜╨╛╨▓╨╜╤Л╨╝╨╕ ╨╜╨░╨┐╤А╨░╨▓╨╗╨╡╨╜╨╕╤П╨╝╨╕ ╨╕╤Е ╤А╨░╨▒╨╛╤В╤Л ╤П╨▓╨╗╤П╤О╤В╤Б╤П ╨▓╤Л╨┤╨░╤З╨░ ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╤Е ╨║╤А╨╡╨┤╨╕╤В╨╛╨▓ ╨╕ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡ ╤Н╤В╨╕╤Е ╨║╤А╨╡╨┤╨╕╤В╨╛╨▓.

- ╨Ш╤Е ╨╛╤Б╨╜╨╛╨▓╨╜╤Л╨╝ ╨╕╤Б╤В╨╛╤З╨╜╨╕╨║╨╛╨╝ ╨┤╨╛╤Е╨╛╨┤╨░ ╤П╨▓╨╗╤П╤О╤В╤Б╤П ╨║╨╛╨╝╨╕╤Б╤Б╨╕╨╕ ╨╖╨░ ╨▓╤Л╨┤╨░╤З╤Г ╨║╤А╨╡╨┤╨╕╤В╨░ (╨║╨╛╤В╨╛╤А╤Л╨╡ ╨╛╨╜╨╕ ╨▓╨╖╨╕╨╝╨░╤О╤В ╨┐╤А╨╕ ╨╛╨▒╤А╨░╨▒╨╛╤В╨║╨╡ ╨║╨╛╨╝╨╕╤Б╤Б╨╕╨╣) ╨╕ ╨║╨╛╨╝╨╕╤Б╤Б╨╕╨╕ ╨╖╨░ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡ ╨║╤А╨╡╨┤╨╕╤В╨░ (╨║╨╛╤В╨╛╤А╤Л╨╡ ╨╛╨╜╨╕ ╤В╤А╨╡╨▒╤Г╤О╤В ╨╛╤В ╨┤╤А╤Г╨│╨╕╤Е ╨╕╨│╤А╨╛╨║╨╛╨▓ ╨╖╨░ ╨┐╨╛╨║╤Г╨┐╨║╤Г ╨┐╤А╨░╨▓╨░ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╤П ╨║╤А╨╡╨┤╨╕╤В╨░).

- ╨Ю╨╜╨╕ ╨╜╨╡ ╨┐╤А╨╕╨╜╨╕╨╝╨░╤О╤В ╨┤╨╡╨┐╨╛╨╖╨╕╤В╤Л ╨╛╤В ╨╜╨░╤Б╨╡╨╗╨╡╨╜╨╕╤П.

- ╨Ю╨╜╨╕ ╤Д╤Г╨╜╨║╤Ж╨╕╨╛╨╜╨╕╤А╤Г╤О╤В ╨╜╨░ ╨╛╤Б╨╜╨╛╨▓╨╡ ╤Б╨▓╨╛╨╡╨│╨╛ ╨║╨░╨┐╨╕╤В╨░╨╗╨░, ╨╕ ╨╕╨╝ ╨╜╨╡ ╨╜╤Г╨╢╨╜╨╛ ╨╖╨░╨▓╨╕╤Б╨╡╤В╤М ╨╛╤В ╨┤╤А╤Г╨│╨╕╤Е, ╤З╤В╨╛╨▒╤Л ╨┐╨╛╨╗╤Г╤З╨╕╤В╤М ╤Б╤А╨╡╨┤╤Б╤В╨▓╨░.

- ╨Ю╨╜╨╕ ╨╜╨░╨╖╤Л╨▓╨░╤О╤В ╤Б╨╡╨▒╤П ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╨╝╨╕ ╨║╤А╨╡╨┤╨╕╤В╨╛╤А╨░╨╝╨╕, ╨░ ╨╜╨╡ ╨▒╨░╨╜╨║╨╕╤А╨░╨╝╨╕, ╤З╤В╨╛╨▒╤Л ╨╜╨╡ ╤Б╤З╨╕╤В╨░╤В╤М╤Б╤П ╨╜╨╛╤А╨╝╨░╨╗╤М╨╜╤Л╨╝╨╕, ╨╛╨▒╤Л╤З╨╜╤Л╨╝╨╕ ╨▒╨░╨╜╨║╨░╨╝╨╕.

- ╨а╨░╨╖╨╝╨╡╤А ╤В╨░╨║╨╕╤Е ╨▒╨░╨╜╨║╨╛╨▓ ╨╛╤В╨╗╨╕╤З╨░╨╡╤В╤Б╤П ╨╛╤В ╤Б╨╗╤Г╤З╨░╤П ╨║ ╤Б╨╗╤Г╤З╨░╤О. ╨Э╨╡╨║╨╛╤В╨╛╤А╤Л╨╡ ╤А╨░╨▒╨╛╤В╨░╤О╤В ╨╜╨░ ╤Д╨╡╨┤╨╡╤А╨░╨╗╤М╨╜╨╛╨╝ ╤Г╤А╨╛╨▓╨╜╨╡, ╨░ ╨╜╨╡╨║╨╛╤В╨╛╤А╤Л╨╡ ╤А╨░╨▒╨╛╤В╨░╤О╤В ╨╜╨░ ╤Г╤А╨╛╨▓╨╜╨╡ ╤И╤В╨░╤В╨░.

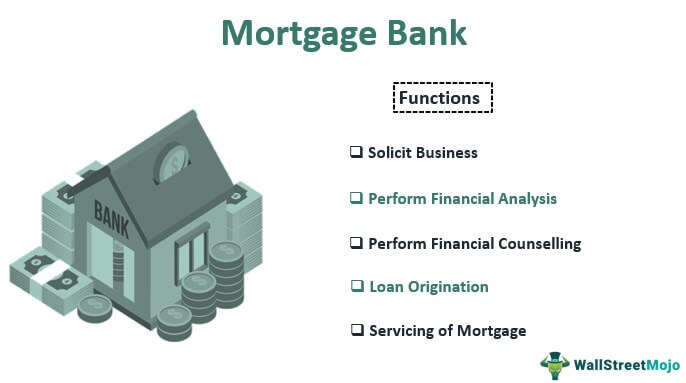

╨д╤Г╨╜╨║╤Ж╨╕╨╕

╨Э╨╕╨╢╨╡ ╨┐╤А╨╕╨▓╨╡╨┤╨╡╨╜╤Л ╨║╨╛╨╜╨║╤А╨╡╤В╨╜╤Л╨╡ ╤Д╤Г╨╜╨║╤Ж╨╕╨╕, ╨▓╤Л╨┐╨╛╨╗╨╜╤П╨╡╨╝╤Л╨╡ ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╨╝ ╨▒╨░╨╜╨║╨╛╨╝:

# 1 — ╨Ч╨░╨┐╤А╨░╤И╨╕╨▓╨░╤В╤М ╨▒╨╕╨╖╨╜╨╡╤Б

╨Ю╤Б╨╜╨╛╨▓╨╜╨░╤П ╤А╨░╨▒╨╛╤В╨░ ╤В╨░╨║╨╛╨│╨╛ ╨▒╨░╨╜╨║╨░ ╨╖╨░╨║╨╗╤О╤З╨░╨╡╤В╤Б╤П ╨▓ ╨▓╤Л╤П╨▓╨╗╨╡╨╜╨╕╨╕ ╨╗╨╕╤Ж ╨╕╨╗╨╕ ╨║╨╛╤А╨┐╨╛╤А╨░╤Ж╨╕╨╣, ╨║╨╛╤В╨╛╤А╤Л╨╡ ╨╜╤Г╨╢╨┤╨░╤О╤В╤Б╤П ╨▓ ╤Б╤А╨╡╨┤╤Б╤В╨▓╨░╤Е ╨╕ ╨▓╨╗╨░╨┤╨╡╤О╤В ╨╜╨╡╨║╨╛╤В╨╛╤А╤Л╨╝╨╕ ╨░╨║╤В╨╕╨▓╨░╨╝╨╕, ╨║╨╛╤В╨╛╤А╤Л╨╡ ╨╛╨╜╨╕ ╨╝╨╛╨│╤Г╤В ╨┐╤А╨╡╨┤╨╗╨╛╨╢╨╕╤В╤М ╨▓ ╨║╨░╤З╨╡╤Б╤В╨▓╨╡ ╨╛╨▒╨╡╤Б╨┐╨╡╤З╨╡╨╜╨╕╤П.

# 2 — ╨Я╤А╨╛╨▓╨╡╨┤╨╕╤В╨╡ ╤Д╨╕╨╜╨░╨╜╤Б╨╛╨▓╤Л╨╣ ╨░╨╜╨░╨╗╨╕╨╖

╨Ш╤Е ╨╛╤Б╨╜╨╛╨▓╨╜╨░╤П ╤А╨╛╨╗╤М ╨╖╨░╨║╨╗╤О╤З╨░╨╡╤В╤Б╤П ╨▓ ╨┐╤А╨╛╨▓╨╡╤А╨║╨╡ ╤Д╨╕╨╜╨░╨╜╤Б╨╛╨▓╨╛╨╣ ╤Б╤В╨░╨▒╨╕╨╗╤М╨╜╨╛╤Б╤В╨╕ ╤Б╨▓╨╛╨╕╤Е ╨║╨╗╨╕╨╡╨╜╤В╨╛╨▓ ╨╕ ╨┐╤А╨╛╨▓╨╡╤А╨║╨╡ ╤А╤Л╨╜╨╛╤З╨╜╨╛╨│╨╛ ╤Б╤Ж╨╡╨╜╨░╤А╨╕╤П ╨┤╨╗╤П ╨┐╤А╨╛╨│╨╜╨╛╨╖╨╕╤А╨╛╨▓╨░╨╜╨╕╤П ╤В╨╡╨╜╨┤╨╡╨╜╤Ж╨╕╨╣.

# 3 — ╨Я╤А╨╛╨▓╨╡╨┤╨╕╤В╨╡ ╤Д╨╕╨╜╨░╨╜╤Б╨╛╨▓╨╛╨╡ ╨║╨╛╨╜╤Б╤Г╨╗╤М╤В╨╕╤А╨╛╨▓╨░╨╜╨╕╨╡

╨д╨╕╨╖╨╕╤З╨╡╤Б╨║╨╕╨╡ ╨╗╨╕╤Ж╨░ ╤Б ╨▓╤Л╤Б╨╛╨║╨╕╨╝ ╤Г╤А╨╛╨▓╨╜╨╡╨╝ ╨┤╨╛╤Е╨╛╨┤╨░. ╨д╨╕╨╖╨╕╤З╨╡╤Б╨║╨╕╨╡ ╨╗╨╕╤Ж╨░ ╤Б ╨▓╤Л╤Б╨╛╨║╨╕╨╝ ╤Г╤А╨╛╨▓╨╜╨╡╨╝ ╤Б╨╛╨▒╤Б╤В╨▓╨╡╨╜╨╜╨╛╨│╨╛ ╨║╨░╨┐╨╕╤В╨░╨╗╨░. ╨д╨╕╨╖╨╕╤З╨╡╤Б╨║╨╛╨╡ ╨╗╨╕╤Ж╨╛ ╤Б ╨▓╤Л╤Б╨╛╨║╨╕╨╝ ╤Г╤А╨╛╨▓╨╜╨╡╨╝ ╨┤╨╛╤Е╨╛╨┤╨░ ╨╛╨▒╨╗╨░╨┤╨░╨╡╤В ╨╗╨╕╨║╨▓╨╕╨┤╨╜╤Л╨╝╨╕ ╨░╨║╤В╨╕╨▓╨░╨╝╨╕ ╨╜╨░ ╤Б╤Г╨╝╨╝╤Г ╨╛╤В 1 ╨┤╨╛ 5 ╨╝╨╕╨╗╨╗╨╕╨╛╨╜╨╛╨▓ ╨┤╨╛╨╗╨╗╨░╤А╨╛╨▓ ╨б╨и╨Р. ╨Ш╤Е ╤В╨░╨║╨╢╨╡ ╨╜╨░╨╖╤Л╨▓╨░╤О╤В HNWI. ╨з╤В╨╛╨▒╤Л ╨┐╤А╨╡╤В╨╡╨╜╨┤╨╛╨▓╨░╤В╤М ╨╜╨░ ╤Б╤В╨░╤В╤Г╤Б HNWI, ╨╗╨╕╨║╨▓╨╕╨┤╨╜╤Л╨╡ ╨░╨║╤В╨╕╨▓╤Л ╤З╨╡╨╗╨╛╨▓╨╡╨║╨░ ╨┤╨╛╨╗╨╢╨╜╤Л ╨▒╤Л╤В╤М ╨╗╨╡╨│╨║╨╛ ╨┤╨╛╤Б╤В╤Г╨┐╨╜╤Л ╨╜╨░ ╨╡╨│╨╛ ╨▒╨░╨╜╨║╨╛╨▓╤Б╨║╨╕╤Е ╨╕╨╗╨╕ ╨▒╤А╨╛╨║╨╡╤А╤Б╨║╨╕╤Е ╤Б╤З╨╡╤В╨░╤Е. ╨Р╨║╤В╨╕╨▓╤Л ╨┤╨╛╨╗╨╢╨╜╤Л ╨▒╤Л╤В╤М ╨┤╨╛╤Б╤В╤Г╨┐╨╜╤Л ╨╕ ╨╗╨╡╨│╨║╨╛ ╨║╨╛╨╜╨▓╨╡╤А╤В╨╕╤А╨╛╨▓╨░╤В╤М╤Б╤П ╨▓ ╨╜╨░╨╗╨╕╤З╨╜╤Л╨╡. ╨Ъ╨╛╤А╨┐╨╛╤А╨░╤Ж╨╕╨╕, ╨║╨╛╤В╨╛╤А╤Л╨╡ ╨╕╨╝╨╡╤О╤В ╨╕╨╖╨▒╤Л╤В╨╛╤З╨╜╤Л╨╡ ╤Б╤А╨╡╨┤╤Б╤В╨▓╨░ ╨╕╨╗╨╕ ╨╜╤Г╨╢╨┤╨░╤О╤В╤Б╤П ╨▓ ╤З╨░╤Б╤В╨╛╨╝ ╤Д╨╕╨╜╨░╨╜╤Б╨╕╤А╨╛╨▓╨░╨╜╨╕╨╕, ╨║╨╛╨╜╤Б╤Г╨╗╤М╤В╨╕╤А╤Г╤О╤В╤Б╤П ╤Б ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╨╝╨╕ ╨▒╨░╨╜╨║╨░╨╝╨╕ ╨╛ ╤В╨╛╨╝, ╨║╨░╨║ ╨╕╨╜╨▓╨╡╤Б╤В╨╕╤А╨╛╨▓╨░╤В╤М ╨╕╨╗╨╕ ╨┐╨╛╨╗╤Г╤З╨╕╤В╤М ╤Б╨▓╨╛╨╕ ╨┤╨╡╨╜╤М╨│╨╕ ╨┐╨╛ ╨╛╨┐╤В╨╕╨╝╨░╨╗╤М╨╜╨╛╨╣ ╤Ж╨╡╨╜╨╡.

#4 тАУ ╨Т╤Л╨┤╨░╤З╨░ ╨║╤А╨╡╨┤╨╕╤В╨░

╨Ю╨┤╨╜╨╛╨╣ ╨╕╨╖ ╨╛╤Б╨╜╨╛╨▓╨╜╤Л╤Е ╨╖╨░╨┤╨░╤З ╤В╨░╨║╨╕╤Е ╨▒╨░╨╜╨║╨╛╨▓ ╤П╨▓╨╗╤П╨╡╤В╤Б╤П ╨┐╤А╨╡╨┤╨╛╤Б╤В╨░╨▓╨╗╨╡╨╜╨╕╨╡ ╨║╤А╨╡╨┤╨╕╤В╨╛╨▓, ╤З╤В╨╛ ╨▓ ╤Н╤В╨╛╨╣ ╨╛╨▒╨╗╨░╤Б╤В╨╕ ╨╜╨░╨╖╤Л╨▓╨░╨╡╤В╤Б╤П ┬л╨Ш╨╜╨╕╤Ж╨╕╨╕╤А╨╛╨▓╨░╨╜╨╕╨╡ ╨║╤А╨╡╨┤╨╕╤В╨░┬╗. ╨Т╨╛-╨┐╨╡╤А╨▓╤Л╤Е, ╨╛╨╜╨╕ ╨┐╤А╨╛╨▓╨╡╤А╤П╤О╤В ╨┤╨╛╨║╤Г╨╝╨╡╨╜╤В╤Л ╨╕ ╨╛╤Ж╨╡╨╜╨╕╨▓╨░╤О╤В ╨┐╨╗╨░╤В╨╡╨╢╨╡╤Б╨┐╨╛╤Б╨╛╨▒╨╜╨╛╤Б╤В╤М ╨╕ ╨╛╤Ж╨╡╨╜╨║╤Г ╤Б╨▓╨╛╨╕╤Е ╨░╨║╤В╨╕╨▓╨╛╨▓. ╨Ч╨░╤В╨╡╨╝, ╨╕╤Б╤Е╨╛╨┤╤П ╨╕╨╖ ╤Н╤В╨╛╨│╨╛, ╨╛╨╜╨╕ ╨╛╨┐╤А╨╡╨┤╨╡╨╗╤П╤О╤В ╤Б╤В╨╛╨╕╨╝╨╛╤Б╤В╤М ╨║╤А╨╡╨┤╨╕╤В╨░, ╨║╨╛╤В╨╛╤А╤Л╨╣ ╨╝╨╛╨╢╨╡╤В ╨▒╤Л╤В╤М ╨┐╨╛╨╗╤Г╤З╨╡╨╜ ╨╕╨╝╨╕.

#5 тАУ ╨Ю╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡ ╨╕╨┐╨╛╤В╨╡╨║╨╕

╨в╨░╨║╨╕╨╡ ╨▒╨░╨╜╨║╨╕ ╤В╨░╨║╨╢╨╡ ╨┐╤А╨╕╨╛╨▒╤А╨╡╤В╨░╤О╤В ╨┐╤А╨░╨▓╨╛ ╨╜╨░ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡ ╨╕╨┐╨╛╤В╨╡╤З╨╜╨╛╨│╨╛ ╨║╤А╨╡╨┤╨╕╤В╨░ ╨╕ ╨┐╨╛╨╗╤Г╤З╨░╤О╤В ╨┐╨╗╨░╤В╤Г ╨╖╨░ ╨╛╨▒╤Б╨╗╤Г╨╢╨╕╨▓╨░╨╜╨╕╨╡.

╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╣ ╨▒╨░╨╜╨║╨╕╤А ╨┐╤А╨╛╤В╨╕╨▓ ╨╕╨┐╨╛╤В╨╡╤З╨╜╨╛╨│╨╛ ╨▒╤А╨╛╨║╨╡╤А╨░

╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╣ ╨▒╨░╨╜╨║╨╕╤А╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╣ ╨▒╤А╨╛╨║╨╡╤А╨Ю╨╜╨╕ ╨▓╨╡╨┤╤Г╤В ╨▒╨╕╨╖╨╜╨╡╤Б, ╤Б╤Б╤Г╨╢╨░╤П ╤Б╨▓╨╛╨╣ ╨║╨░╨┐╨╕╤В╨░╨╗. ╨Ю╨╜╨╕ ╨╖╨░╨╜╨╕╨╝╨░╤О╤В ╨┤╨╡╨╜╤М╨│╨╕ ╤Г ╤Д╨╕╨╜╨░╨╜╤Б╨╛╨▓╤Л╤Е ╤Г╤З╤А╨╡╨╢╨┤╨╡╨╜╨╕╨╣ ╨╕ ╨╛╤А╨│╨░╨╜╨╕╨╖╨░╤Ж╨╕╨╣. ╨Ш╨╝ ╨╜╨╡ ╤В╤А╨╡╨▒╤Г╨╡╤В╤Б╤П ╤А╨░╤Б╨║╤А╤Л╨▓╨░╤В╤М ╤Ж╨╡╨╜╤Г, ╨┐╨╛ ╨║╨╛╤В╨╛╤А╨╛╨╣ ╨╛╨╜╨╕ ╨┐╤А╨╛╨┤╨░╤О╤В ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╨╡ ╨║╤А╨╡╨┤╨╕╤В╤Л. ╨╜╨░╨╖╨▓╨░╨╜╨╕╨╡ ╤Д╨╕╨╜╨░╨╜╤Б╨╛╨▓╤Л╤Е ╤Г╤З╤А╨╡╨╢╨┤╨╡╨╜╨╕╨╣ ╨╕ ╨╛╤А╨│╨░╨╜╨╕╨╖╨░╤Ж╨╕╨╣. ╨Я╤А╨╡╨╝╨╕╨╕ ╨┐╨╛ ╤Б╨┐╤А╨╡╨┤╤Г ╨┤╨╛╤Е╨╛╨┤╨╜╨╛╤Б╤В╨╕ ╨╜╨╡ ╤Б╤В╨░╨╜╨╛╨▓╤П╤В╤Б╤П ╨┤╨╗╤П ╨╜╨╕╤Е ╨┤╨╛╨┐╨╛╨╗╨╜╨╕╤В╨╡╨╗╤М╨╜╨╛╨╣ ╨║╨╛╨╝╨╕╤Б╤Б╨╕╨╡╨╣, ╨┐╨╛ ╨║╨╛╤В╨╛╤А╨╛╨╣ ╨▓╤Л╨┤╨░╨╡╤В╤Б╤П ╨║╤А╨╡╨┤╨╕╤В. ╨Я╤А╨╡╨╝╨╕╤П ╨┐╨╛ ╤Б╨┐╤А╨╡╨┤╤Г ╨┤╨╛╤Е╨╛╨┤╨╜╨╛╤Б╤В╨╕, ╨┐╨╛ ╨║╨╛╤В╨╛╤А╨╛╨╣ ╨┐╤А╨╡╨┤╨╛╤Б╤В╨░╨▓╨╗╤П╨╡╤В╤Б╤П ╨║╤А╨╡╨┤╨╕╤В, ╤Б╤В╨░╨╜╨╛╨▓╨╕╤В╤Б╤П ╨┤╨╛╨┐╨╛╨╗╨╜╨╕╤В╨╡╨╗╤М╨╜╨╛╨╣ ╨║╨╛╨╝╨╕╤Б╤Б╨╕╨╡╨╣.

╨Я╤А╨╡╨╕╨╝╤Г╤Й╨╡╤Б╤В╨▓╨░

- ╨б╨║╨╛╤А╨╛╤Б╤В╤М, ╨┐╨╛ ╨║╨╛╤В╨╛╤А╨╛╨╣ ╨║╤А╨╡╨┤╨╕╤В╤Л ╨┐╤А╨╡╨┤╨╗╨░╨│╨░╤О╤В╤Б╤П ╨╛╤З╨╡╨╜╤М ╨┤╨╛╤Б╤В╤Г╨┐╨╜╤Л╨╝.

- ╨Ш╨┐╨╛╤В╨╡╨║╨░ ╨╛╨▒╤Е╨╛╨┤╨╕╤В╤Б╤П ╨╕╨╝ ╨┤╨╡╤И╨╡╨▓╨╗╨╡, ╨┐╨╛╤Б╨║╨╛╨╗╤М╨║╤Г ╨╛╨╜╨╕ ╨╕╤Б╨┐╨╛╨╗╤М╨╖╤Г╤О╤В ╤Б╨▓╨╛╨╣ ╨║╨░╨┐╨╕╤В╨░╨╗.

╨Э╨╡╨┤╨╛╤Б╤В╨░╤В╨║╨╕

- ╨Я╤А╨╕╨┤╨╡╤В╤Б╤П ╨┐╨╛╨│╨░╤Б╨╕╤В╤М ╨│╨╛╤А╨░╨╖╨┤╨╛ ╨▒╨╛╨╗╤М╤И╨╕╨╣ ╤Д╨╛╨╜╨┤, ╤З╨╡╨╝ ╤Б╤Г╨╝╨╝╨░, ╨╖╨░╨╕╨╝╤Б╤В╨▓╨╛╨▓╨░╨╜╨╜╨░╤П ╨╕╨╖-╨╖╨░ ╨┤╨╗╨╕╤В╨╡╨╗╤М╨╜╨╛╨│╨╛ ╤Б╤А╨╛╨║╨░ ╤Д╨╕╨╜╨░╨╜╤Б╨╕╤А╨╛╨▓╨░╨╜╨╕╤П ╨┐╤А╨╕ ╨╖╨░╨╕╨╝╤Б╤В╨▓╨╛╨▓╨░╨╜╨╕╨╕ ╤Г ╨╜╨╕╤Е ╤Б╤А╨╡╨┤╤Б╤В╨▓.

╨Ч╨░╨║╨╗╤О╤З╨╡╨╜╨╕╨╡

╨Ш╨┐╨╛╤В╨╡╤З╨╜╤Л╨╣ ╨▒╨░╨╜╨║ тАФ ╤Н╤В╨╛ ╤Б╨┐╨╡╤Ж╨╕╨░╨╗╨╕╨╖╨╕╤А╨╛╨▓╨░╨╜╨╜╤Л╨╣ ╨╕╨╜╤Б╤В╨╕╤В╤Г╤В, ╤А╨░╨▒╨╛╤В╨░╤О╤Й╨╕╨╣ ╤Б╤В╤А╨╛╨│╨╛ ╤Б╤В╤А╤Г╨║╤В╤Г╤А╨╕╤А╨╛╨▓╨░╨╜╨╜╤Л╨╝ ╨╛╨▒╤А╨░╨╖╨╛╨╝ ╨╕ ╨▓╤Л╨┐╨╛╨╗╨╜╤П╤О╤Й╨╕╨╣ ╤Д╤Г╨╜╨║╤Ж╨╕╤О ╨║╤А╨╡╨┤╨╕╤В╨╛╨▓╨░╨╜╨╕╤П ╨┤╨╡╨╜╨╡╨│. ╨Ш╤Е ╨╛╤Б╨╜╨╛╨▓╨╜╨░╤П ╤Ж╨╡╨╗╤М ╤Б╨╛╤Б╤В╨╛╨╕╤В ╨▓ ╤В╨╛╨╝, ╤З╤В╨╛╨▒╤Л ╤Б╨╜╨╕╨╖╨╕╤В╤М ╤Б╤В╨╛╨╕╨╝╨╛╤Б╤В╤М ╨╕╨┐╨╛╤В╨╡╤З╨╜╨╛╨│╨╛ ╨║╤А╨╡╨┤╨╕╤В╨░ ╨╕ ╨┐╨╛╨▓╤Л╤Б╨╕╤В╤М ╨┐╤А╨╛╤Ж╨╡╨╜╤В╨╜╤Г╤О ╤Б╤В╨░╨▓╨║╤Г ╨┐╨╛ ╨║╤А╨╡╨┤╨╕╤В╤Г, ╤З╤В╨╛╨▒╤Л ╨╝╨░╨║╤Б╨╕╨╝╨╕╨╖╨╕╤А╨╛╨▓╨░╤В╤М ╤А╨╡╨╜╤В╨░╨▒╨╡╨╗╤М╨╜╨╛╤Б╤В╤М. ╨Ю╨╜ ╨╕╨╖╨╝╨╡╤А╤П╨╡╤В╤Б╤П ╤Б ╨╕╤Б╨┐╨╛╨╗╤М╨╖╨╛╨▓╨░╨╜╨╕╨╡╨╝ ╨║╨╛╨╜╨║╤А╨╡╤В╨╜╤Л╤Е ╨║╨╛╤Н╤Д╤Д╨╕╤Ж╨╕╨╡╨╜╤В╨╛╨▓, ╤В╨░╨║╨╕╤Е ╨║╨░╨║ ╨╝╨░╤А╨╢╨░ ╨▓╨░╨╗╨╛╨▓╨╛╨╣ ╨┐╤А╨╕╨▒╤Л╨╗╨╕, EBITDA ╨╕ ╨╝╨░╤А╨╢╨░ ╤З╨╕╤Б╤В╨╛╨╣ ╨┐╤А╨╕╨▒╤Л╨╗╨╕. ╨Ю╨╜ ╨┐╨╛╨╝╨╛╨│╨░╨╡╤В ╨╕╨╜╨▓╨╡╤Б╤В╨╛╤А╨░╨╝ ╨░╨╜╨░╨╗╨╕╨╖╨╕╤А╨╛╨▓╨░╤В╤М ╤А╨╡╨╖╤Г╨╗╤М╤В╨░╤В╤Л ╨┤╨╡╤П╤В╨╡╨╗╤М╨╜╨╛╤Б╤В╨╕ ╨║╨╛╨╝╨┐╨░╨╜╨╕╨╕, ╨┐╨╛╨╗╤Г╤З╨░╤П ╨┐╤А╨╡╨╝╨╕╤О ╨╖╨░ ╤Б╨┐╤А╨╡╨┤ ╨┤╨╛╤Е╨╛╨┤╨╜╨╛╤Б╤В╨╕. ╨Я╨╛╤Н╤В╨╛╨╝╤Г ╨╛╨╜╨╕ ╨┤╨╛╨╗╨╢╨╜╤Л ╤Б╨╗╨╡╨┤╨╛╨▓╨░╤В╤М ╤Б╤В╤А╨╛╨│╨╕╨╝ ╨┐╤А╨░╨▓╨╕╨╗╨░╨╝, ╤Г╤Б╤В╨░╨╜╨╛╨▓╨╗╨╡╨╜╨╜╤Л╨╝ ╨д╨╡╨┤╨╡╤А╨░╨╗╤М╨╜╨╛╨╣ ╤А╨╡╨╖╨╡╤А╨▓╨╜╨╛╨╣ ╤Б╨╕╤Б╤В╨╡╨╝╨╛╨╣, ╨╕ ╨┐╨╛╨┤╨░╨▓╨░╤В╤М ╤А╨░╨╖╨╗╨╕╤З╨╜╤Л╨╡ ╨┐╨╡╤А╨╕╨╛╨┤╨╕╤З╨╡╤Б╨║╨╕╨╡ ╤Д╨╛╤А╨╝╤Л, ╨┐╤А╨╡╨┤╤Г╤Б╨╝╨╛╤В╤А╨╡╨╜╨╜╤Л╨╡ ╨╖╨░╨║╨╛╨╜╨╛╨╝.

╨а╨╡╨║╨╛╨╝╨╡╨╜╨┤╤Г╨╡╨╝╤Л╨╡ ╤Б╤В╨░╤В╤М╨╕

╨н╤В╨╛ ╨▒╤Л╨╗╨╛ ╤А╤Г╨║╨╛╨▓╨╛╨┤╤Б╤В╨▓╨╛ ╨┐╨╛ ╨╕╨┐╨╛╤В╨╡╤З╨╜╨╛╨╝╤Г ╨▒╨░╨╜╨║╤Г ╨╕ ╨╡╨│╨╛ ╨╛╨┐╤А╨╡╨┤╨╡╨╗╨╡╨╜╨╕╤О. ╨Ч╨┤╨╡╤Б╤М ╨╝╤Л ╨╛╨▒╤Б╤Г╨╢╨┤╨░╨╡╨╝ ╤Д╤Г╨╜╨║╤Ж╨╕╨╕, ╨╕╤Б╤В╨╛╤З╨╜╨╕╨║╨╕, ╨╛╤Б╨╛╨▒╨╡╨╜╨╜╨╛╤Б╤В╨╕, ╨║╨░╨║ ╤Н╤В╨╛ ╤А╨░╨▒╨╛╤В╨░╨╡╤В, ╨┐╤А╨╡╨╕╨╝╤Г╤Й╨╡╤Б╤В╨▓╨░, ╨╜╨╡╨┤╨╛╤Б╤В╨░╤В╨║╨╕ ╨╕ ╤А╨░╨╖╨╗╨╕╤З╨╕╤П. ╨Т╤Л ╨╝╨╛╨╢╨╡╤В╨╡ ╨╛╨▒╤А╨░╤В╨╕╤В╤М╤Б╤П ╨║ ╤Б╨╗╨╡╨┤╤Г╤О╤Й╨╕╨╝ ╤Б╤В╨░╤В╤М╤П╨╝, ╤З╤В╨╛╨▒╤Л ╤Г╨╖╨╜╨░╤В╤М ╨▒╨╛╨╗╤М╤И╨╡ ╨╛ ╤Д╨╕╨╜╨░╨╜╤Б╨░╤Е:

- ╨Ш╨┐╨╛╤В╨╡╤З╨╜╨░╤П ╨╛╨▒╨╗╨╕╨│╨░╤Ж╨╕╤П

- ╨Ю╨▒╨╡╤Б╨┐╨╡╤З╨╡╨╜╨╜╤Л╨╡ ╨╕╨┐╨╛╤В╨╡╤З╨╜╤Л╨╡ ╨╛╨▒╤П╨╖╨░╤В╨╡╨╗╤М╤Б╤В╨▓╨░

- ╨Ч╨░╤З╨╡╤В╨╜╨░╤П ╨╕╨┐╨╛╤В╨╡╨║╨░

- ╨Я╨╡╤А╨╡╨┤╨╡╨╗╨║╨░ ╨╕╨┐╨╛╤В╨╡╨║╨╕

- ╨┐╨╛╨▓╤В╨╛╤А╨╜╨░╤П ╨╕╨┐╨╛╤В╨╡╨║╨░

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)