ETF с кредитным плечом

Что такое ETF с кредитным плечом?

Биржевой фонд с кредитным плечом (ETF) — это финансовый продукт, который использует кредитное плечо (долговые займы) для финансирования инвестиций в финансовые инструменты, такие как деривативы, для увеличения доходности базового индекса. Биржевые фонды с кредитным плечом в настоящее время доступны на крупных признанных биржах, таких как Dow Jones Industrial Average (DJIA) и Nasdaq 100.

Оглавление

- Что такое ETF с кредитным плечом?

- Пример кредитного плеча биржевых фондов

- Понимание кредитного плеча биржевых фондов

- Кредитное плечо в ETF с кредитным плечом

- ETF с обратным кредитным плечом

- Стоимость кредитного плеча биржевых фондов

- Краткосрочная и долгосрочная инвестиционная стратегия

- Достоинства и недостатки биржевых фондов с кредитным плечом

- Заключение

- Рекомендуемые статьи

Пример кредитного плеча биржевых фондов

Предположим, Proshares Ultra ETF инвестирует в ценные бумаги американских финансовых компаний, отслеживая индекс финансовых услуг S&P 500. ETF держит под управлением активы на сумму около 1,0 миллиарда долларов, а коэффициент расходов составляет 2%. Цель ETF состоит в том, чтобы достичь доходности, в 2 раза превышающей доходность финансового индекса.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

Если трейдер держит позицию в ETFETFТоргуемый на бирже фонд (ETF) — это ценная бумага, которая содержит много типов ценных бумаг, таких как облигации, акции, товары и т. д., и которая торгуется на бирже, как акция, по цене колеблется много раз в течение дня, когда биржевой фонд покупается и продается на бирже.Подробнее

на 10 000 долларов, а базовый индекс S&P 500 вырастет на 1%, то доходность ETF за тот же период составит 2%. Если базовый индекс упадет на 2%, ETF за этот период потеряет 4%.

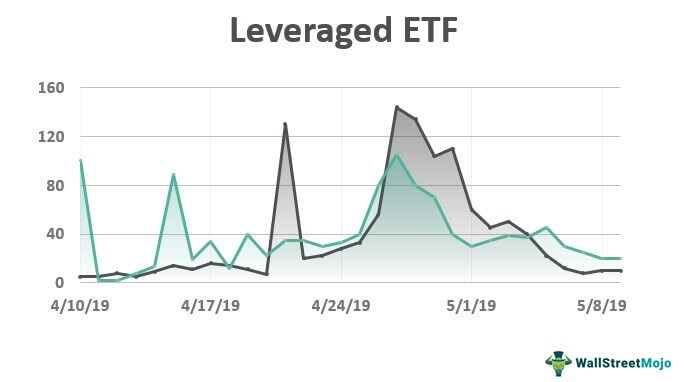

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторство.

Понимание кредитного плеча биржевых фондов

ETF с кредитным плечом приобрели необычайную популярность в различных средствах массовой информации, включая индивидуальных и институциональных инвесторов. акции, ценные бумаги. Примерами могут служить банки, NBFC, взаимные фонды, пенсионные фонды и хедж-фонды. Подробнее. В текущих сценариях на рынке существует несколько ETF с кредитным плечом, которые включают в себя различные активы, классы и отрасли. Среди них в основном ETF с двойным и тройным кредитным плечом одновременно.

- Для профессиональных и институциональных инвесторов ETF с кредитным плечом являются важным инструментом для получения прибыли в краткосрочных тактических и статистических стратегиях. Для индивидуальных инвесторов ETF — это инструменты, позволяющие получать более высокую прибыль при движении рынка.

- Биржевые фонды с кредитным плечом, которые отслеживают DJIA (Dow Jones Industrial Average), Nasdaq 100 или S&P в качестве базового индекса, используют финансовые продукты и долговые ценные бумаги, которые увеличивают каждый положительный прирост на 1% до 2% или 3% прироста в соответствующем индексе. Сумма дохода от кредитного плеча ETF зависит от кредитного плеча, используемого в ETF. Термин кредитное плечо — это процесс, в котором заемные средства используются для покупки или покупки фьючерсов и опционов для усиления влияния ценовых движений.

- Что произойдет, если базовый индекс движется в противоположном направлении, а это означает, что инвесторы могут потерять свои деньги, если базовый индекс упадет на 1%. Кредитное плечо может увеличить размер убытков. В таком сценарии использования кредитного плеча ETF могут оказаться обоюдоострым мечом в том смысле, что они могут привести к значительной прибыли при условии, что базовый индекс движется в положительном направлении. Напротив, в других случаях это может привести к значительным убыткам инвестора, если базовый индекс будет двигаться в противоположном направлении.

Инвесторы должны обращать внимание на риск, прежде чем размещать свои средства в ETF с кредитным плечом, поскольку размер убытков в биржевых фондах с кредитным плечом больше, чем в традиционных инвестициях. Существование платы за управление и административных расходов может еще больше снизить потенциальную доходность ETF с кредитным плечом.

Кредитное плечо в ETF с кредитным плечом

ETF с кредитным плечом стремятся увеличить доступность базового индекса с помощью фьючерсных и опционных контрактов. Это не означает, что ETF с кредитным плечом увеличивают годовой доход. Годовой доход Годовой доход — это доход, полученный от инвестиций в течение года в процентах от вложенного капитала, и рассчитывается с использованием среднего геометрического. Этот доход предоставляет подробную информацию о совокупном доходе, полученном за год, и сравнивает доходность, обеспечиваемую различными инвестициями, такими как акции, облигации, деривативы, взаимные фонды и т. д. Подробнее о соответствующем индексе; вместо этого ETF с кредитным плечом ежедневно оцениваются по рынку, и этот процесс помогает получать ежедневные результаты. В течение длительного периода влияние начисления сложных процентовНачисление сложных процентовНачисление сложных процентов представляет собой метод инвестирования, при котором доход, полученный в результате инвестиций, реинвестируется, а новая основная сумма увеличивается на сумму реинвестированного дохода. В зависимости от периода депозита, проценты добавляются к основной сумме. Читать далее, отмеченные на рынке, потенциально могут различаться между доходностью фондов и базовым индексом.

Опционные контракты по самой своей природе предоставляют их держателям опционы и не обязывают покупать или продавать базовую ценную бумагу по согласованной цене в день истечения срока действия или до него. Выбранный продавец взимает с держателя опционов авансовый платеж, называемый премией, что позволяет держателю возможности открывать длинную позицию по большому количеству акций или ценных бумаг. Следовательно, опционы в сочетании с инвестициями в базовые акции еще больше увеличат владение ценными бумагами. Точно так же ETF с кредитным плечом используют опционные контракты, чтобы увеличить потенциальную прибыль от традиционных инвестиций в ETF. Его можно сравнить с взаимными фондами, но такие инструменты можно купить или продать в любое время в течение торгового рабочего дня. Подробнее.

ETF с обратным кредитным плечом

При обратном кредитном плече инвесторы ETF зарабатывают деньги, когда базовый индекс движется в противоположном направлении или когда базовая ценная бумага или индекс падают в цене. ETF с обратным кредитным плечом повышается, когда базовая ценная бумага падает в цене, в результате чего инвесторы получают прибыль от медвежьего рынка. Он прогнозируется с учетом событий, которые происходят или должны произойти, что приведет к снижению цен на акции на рынке. Подробнее.

Стоимость кредитного плеча биржевых фондов

В дополнение к упомянутым выше сборам, таким как плата за управление и административные сборы, связанные с инвестициями в ETF с кредитным плечом, другие расходы связаны с управлением ETF с кредитным плечом. Биржевые фонды с кредитным плечом считаются более дорогими по сравнению с ETF без кредитного плеча. Причина в том, например, что при заключении опционных контрактов держатель должен выплатить авансовые платежи в виде премий, а также стоимость заимствования и маржи. Считается, что большинство биржевых фондов с кредитным плечом имеют коэффициент расходов 1% или более.

Краткосрочная и долгосрочная инвестиционная стратегия

Трейдеры и инвесторы используют ETF с кредитным плечом, чтобы зарабатывать деньги, спекулируя на краткосрочном движении цен на акции. Инвесторы избегают использования ETF с кредитным плечом в качестве долгосрочных инвестиций. Срочные инвестицииДолгосрочные инвестиции — это финансовые инструменты, такие как акции, облигации, денежные средства или активы в сфере недвижимости, которые компания намеревается удерживать более 365 дней, чтобы максимизировать прибыль. часть актива баланса под заголовком внеоборотные активы. Подробнее стратегия из-за более высокой стоимости ETF с кредитным плечом и высокого риска.

Например, опционы, контракты имеют срок действия, который носит краткосрочный характер и также торгуется в течение короткого времени. Для трейдеров и инвесторов невозможно удерживать инвестиции на более длительный срок, поскольку ETF с кредитным плечом создаются с помощью опционных контрактов с краткосрочным сроком погашения или истечения срока действия. Поэтому трейдеры и инвесторы имеют краткосрочные позиции в ETF с кредитным плечом. Если они удерживают позиции в течение более длительного периода, доходность будет отличаться от базового индекса.

Достоинства и недостатки биржевых фондов с кредитным плечом

Вот некоторые из достоинств и недостатков биржевых фондов с кредитным плечом.

Достоинства

Ниже приведены достоинства биржевых фондов с кредитным плечом:

- Основным преимуществом торговли и инвестирования в ETF с кредитным плечом является потенциальная прибыль, которая может превысить базовый индекс.

- У трейдеров и инвесторов есть несколько ценных бумаг, которые они могут выбрать для торговли биржевыми фондами с кредитным плечом.

- Трейдеры также могут извлечь выгоду из торговли фондами с обратным кредитным плечом, когда базовый индекс падает в цене.

Недостатки

Ниже приведены недостатки биржевых фондов с кредитным плечом:

- Если стоимость базового индекса снизится, то биржевые фонды с использованием заемных средств могут привести к значительным убыткам инвесторов.

- Биржевые фонды с кредитным плечом стоят дорого из-за более высоких комиссий за управление и операционных расходов.

- Биржевые фонды с кредитным плечом представляют собой краткосрочную рыночную инвестиционную стратегию. Инвесторы не могут использовать биржевые фонды с кредитным плечом для долгосрочных инвестиций.

Заключение

- Биржевые фонды с кредитным плечом используют финансовые инструменты. Финансовые инструменты. Финансовые инструменты — это определенные контракты или документы, которые действуют как финансовые активы, такие как долговые обязательства и облигации, дебиторская задолженность, денежные депозиты, банковские остатки, свопы, предельные суммы, фьючерсы, акции, векселя, форварды, FRA или соглашение о форвардных процентных ставках и т. д. для одной организации и в качестве обязательства для другой организации и используются исключительно в торговых целях. Больше похоже на деривативы для получения прибыли путем отслеживания базового индекса.

- ETF с кредитным плечом — это краткосрочная рыночная инвестиционная стратегия. через движение цены базового индекса.

- Традиционные инвестиции в ETF, используемые для отслеживания базового индекса лицом к лицу, в то время как ETF с кредитным плечом обычно нацелены на увеличение базового индекса в два или три раза.

- Это работает как обоюдоострый меч, потому что, если базовый индекс движется положительно, они могут превысить прибыль, многократно превышающую движение базового индекса, и наоборот.

Рекомендуемые статьи

Это было руководство по биржевым фондам с кредитным плечом. Здесь мы обсудим пример, стоимость и обратную сторону ETF с кредитным плечом, а также их достоинства и недостатки. Вы можете узнать больше о финансировании из следующих статей –

- Делеверидж

- Типы нефтяных ETF

- Антидемпинговая пошлина

- Паевые инвестиционные фонды против ETF

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)