Амортизация премии по облигациям

При выпуске облигаций инвестору со ставкой купона, превышающей процентную ставку, преобладающую на рынке, инвесторы могут оценить цену выше номинальной стоимости облигации, полученная избыточная премия амортизируется компанией. в течение срока действия облигации, и эта концепция известна как амортизация премии по облигациям.

Искусственный интеллект поможет тебе заработать!

Оглавление

Какова амортизация премии по облигациям?

Амортизация премии по облигации относится к амортизации избыточной премии, уплаченной сверх номинальной стоимости Облигации. Облигация имеет заявленную процентную ставку купона и выплачивает проценты инвесторам в облигации на основе такой процентной ставки купона. Он оценивается по приведенной стоимости процентных платежей и номинальной стоимости, определяемой на основе рыночной процентной ставки. Инвесторы платят больше, чем номинальная стоимость облигаций, когда заявленная процентная ставка (также называемая купонной ставкойСтавка купонаСтавка купона — это ROI (процентная ставка), выплачиваемая эмитентом облигации по номинальной стоимости. Она определяет сумму погашения, производимую ГИС (гарантированная гарантия дохода).Ставка купона = Годовой процентный платеж / Номинальная стоимость облигации * 100%Читать далее) превышает рыночную процентную ставку.

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)

- Когда облигация выпускается по цене выше ее номинальной стоимости, разница называется премией по облигациям. Эмитент должен амортизировать премию по Облигациям в течение срока действия Облигации, что, в свою очередь, уменьшает сумму, начисляемую на процентные расходы. Процентные расходыПроцентные расходы представляют собой сумму процентов, подлежащих уплате по любым займам, таким как займы, облигации или другие кредитные линии. , а связанные с этим затраты отражаются в отчете о прибылях и убытках как процентные расходы. Подробнее. Другими словами, амортизация Амортизация Амортизация нематериальных активов относится к методу, с помощью которого стоимость различных нематериальных активов компании (таких как товарные знаки, деловая репутация и патенты) относится на расходы в течение определенного периода времени. Эти временные рамки, как правило, представляют собой ожидаемый срок службы актива. Читать далее — это метод учета для корректировки премии по облигациям в течение срока действия облигации.

- Как правило, стоимость рынка облигаций изменяется обратно пропорционально процентным ставкам. Когда процентные ставки растут, рыночная стоимость облигаций падает, и наоборот. Это приводит к рыночным премиям и дисконтам к номинальной стоимости облигаций. Премия по облигациям должна периодически амортизироваться, тем самым уменьшая базовую стоимость. Основа стоимости Основа стоимости – это оценка активов по их первоначальной цене или цене по себестоимости, включая непредвиденные расходы, определяемые после внесения соответствующих корректировок в отношении дивидендов, дробления акций и распределения прибыли на капитал. Это облегчает налогообложение активов. читать далее облигаций.

Методы расчета амортизации премии по облигациям

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:””;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон Excel для амортизации облигаций премиум-класса здесь – Шаблон Excel для амортизации облигаций премиум-класса

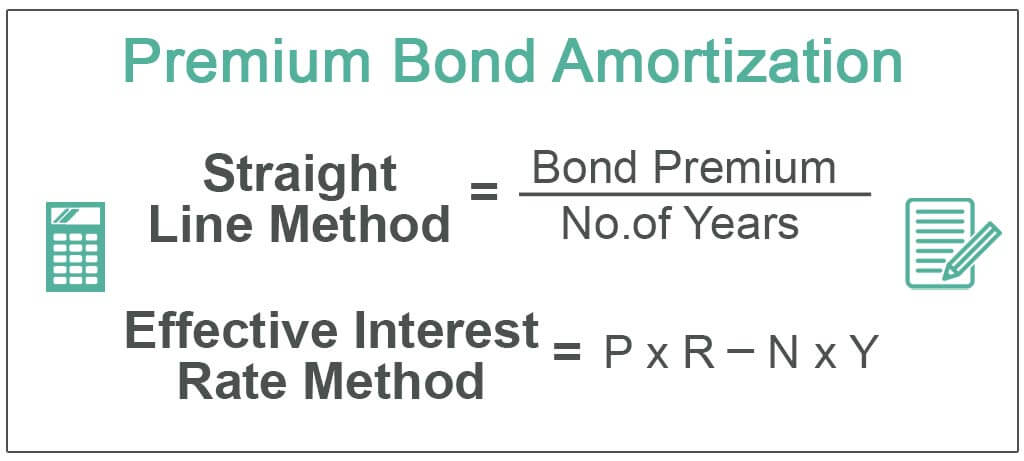

Амортизация премиальной облигации может быть рассчитана на основе двух методов, а именно:

- Прямолинейный методПрямой линейный методПрямой линейный метод амортизации является одним из самых популярных методов амортизации, при котором актив равномерно амортизируется в течение срока его полезного использования, а стоимость актива равномерно распределяется в течение срока его полезного и функционального использования. читать далее

- Метод эффективной процентной ставкиМетод эффективной процентной ставкиЭффективная процентная ставка, также называемая годовой эквивалентной ставкой, представляет собой фактическую процентную ставку, которую лицо платит или зарабатывает на финансовом инструменте с учетом начисления процентов за определенный период.Подробнее

#1 – Метод прямой линии

При прямолинейном методе эмиссионный доход по облигациям амортизируется равномерно в каждом периоде. Это уменьшает размер премии равномерно в течение срока действия облигации. Формула расчета периодической амортизации линейным методом:

Амортизированная премия по облигациям = Премия по облигациям / Количество лет

Пример амортизации премиальной облигации

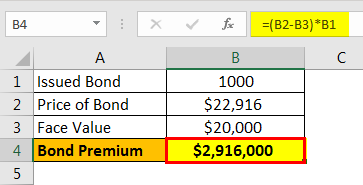

Рассмотрим, если выпущено 1000 облигаций на сумму 22 916 долларов США, имеющих номинальную стоимость 20 000 долларов США.

Премия по облигациям будет

Премия по облигациям = $2916000

Расчет амортизированной премии по облигациям можно выполнить по приведенной выше формуле:

=(22 916$ – 20 000$) X 1000

Амортизированная премия по облигациям составит –

Амортизированная премия по облигациям = 291 600 долл. США

Следовательно, амортизированная премия по облигациям составит 2 916 000 долл. США/10 = 291 600 долл. США.

#2 – Метод эффективной процентной ставки

В соответствии с методом эффективной процентной ставки амортизация осуществляется путем уменьшения остатка премии по облигациям к оплате. Облигации к оплате Облигации к оплате представляют собой долгосрочную задолженность компании с обещанием выплатить причитающиеся проценты и основную сумму в указанное время по решению сторон. Кредиторская задолженность по облигациям зачисляется в бухгалтерские книги с соответствующим дебетом на счет денежных средств на дату выпуска. Подробнее разница между двумя сроками или периодами. В соответствии с этим методом периодически амортизируемая премия по облигациям рассчитывается по следующей формуле:

Амортизированная премия по облигациям = P x R – N x Y

Где,

- P = цена выпуска облигаций,

- R = рыночная процентная ставка,

- N = номинальная или номинальная стоимость и,

- Y = процентная ставка по купону / доходность

Пример амортизации премиальной облигации

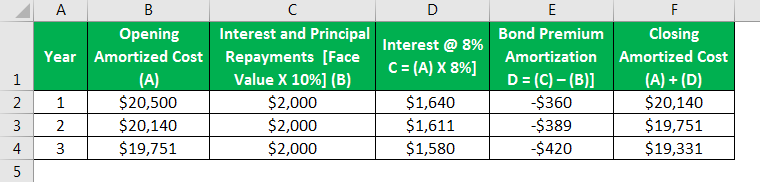

Давайте рассмотрим инвестора, который купил облигацию на 20 500 долларов. Срок погашения облигации составляет 10 лет, а номинальная стоимость — 20 000 долларов. Процентная ставка по купону составляет 10%, а рыночная процентная ставка составляет 8%.

Рассчитаем амортизацию за первый, второй и третий период исходя из приведенных выше цифр:

Для остальных 7 периодов мы можем использовать ту же самую структуру, представленную выше, для расчета амортизируемой премии по облигациям. Из вышеприведенного примера видно, что облигация, купленная с премией, имеет отрицательное начисление, или, другими словами, база облигации амортизируется.

Порядок учета выплаченных процентов и амортизированной премии по облигациям останется прежним, независимо от метода, используемого для амортизации.

Бухгалтерская проводка по выплате процентов и амортизированной премии по облигациям будет следующей:

Преимущества и ограничения

Основным преимуществом амортизации премиальных облигаций является то, что это налоговый вычет в текущем налоговом году. Предположим, что проценты, выплачиваемые по облигации, подлежат налогообложению. В этом случае премия, уплаченная по облигации, может быть амортизирована или, другими словами, часть премии может быть использована для уменьшения суммы налогооблагаемого дохода. Кроме того, это приводит к уменьшению стоимости налогооблагаемой облигации на премию, амортизируемую в каждом периоде.

Однако в случае необлагаемых налогом облигаций амортизированная премия не подлежит вычету при определении налогооблагаемого дохода. Определение налогооблагаемого дохода Формула налогооблагаемого дохода рассчитывает общий доход, облагаемый подоходным налогом. Он отличается в зависимости от того, рассчитываете ли вы налогооблагаемый доход для физического лица или для коммерческой корпорации. Подробнее. Но премия по облигации должна амортизироваться за каждый период, и каждый год необходимо уменьшать базовую стоимость облигации.

Заключение

Для инвестора в облигации премия, уплаченная за облигацию, представляет собой часть базисной стоимости для целей налогообложения. Таким образом, ежегодно амортизируемая премия может использоваться для корректировки или уменьшения налоговых обязательств, возникающих в результате процентного дохода. заявление. читать дальше, генерируемые такими связями.

Расчет амортизированной премии по облигациям может быть выполнен любым из двух методов, упомянутых выше, в зависимости от типа облигации. Оба метода амортизации облигаций дают одинаковые конечные результаты. Однако разница возникает в темпах процентных расходов. Прямолинейный метод амортизацииПрямой метод амортизацииПрямой метод амортизации амортизирует стоимость нематериальных активов или распределяет процентные расходы, связанные с выпуском облигации, в каждом отчетном периоде до окончания нематериального актива или погашения облигации соответственно в отчете о прибылях и убытках. далее дает одинаковые процентные расходы в каждом периоде.

Эффективный метод амортизации процентной ставки, с другой стороны, обеспечивает снижение процентных расходов с течением времени для премиальных облигаций. Премиальные облигации Премиальные облигации относятся к финансовому инструменту, который торгуется на вторичном рынке по цене, превышающей его номинальную стоимость. Это происходит, когда купонная ставка облигации превышает преобладающую рыночную процентную ставку. Например, облигация с номинальной стоимостью (номинальной стоимостью) 750 долларов, торгуемая по цене 780 долларов, будет означать, что облигация торгуется с премией в 30 долларов (780-750 долларов). читать далее. Проще говоря, расходы уменьшаются с уменьшением балансовой стоимости по методу эффективной процентной ставки. Эта логика кажется практичной, но прямолинейный метод проще для расчета. Если основным соображением является отсрочка текущего дохода, следует выбрать метод эффективной процентной ставки для амортизации премии по облигациям. Прямой метод предпочтительнее, когда сумма премии очень мала или незначительна.

Рекомендуемые статьи

Эта статья представляет собой руководство по амортизации премиальных облигаций и ее определению. Здесь мы обсудим 2 лучших метода расчета амортизации премии по облигациям, а также практические примеры, преимущества и ограничения. Вы можете узнать больше о бухгалтерском учете из следующих статей –

- Премиальные облигации Определение

- Формула Бонда

- Расчет формулы купонной облигации

- Бескупонные облигации

Программы для Windows, мобильные приложения, игры - ВСЁ БЕСПЛАТНО, в нашем закрытом телеграмм канале - Подписывайтесь:)